Возврат налога на добавленную стоимость (НДС) - это важная процедура, которая может значительно сэкономить вам деньги при покупке товаров или услуг. Возврат НДС особенно актуален для бизнесменов и туристов, путешествующих за границу.

Однако, процесс получения возврата НДС может быть сложным и запутанным. Чтобы помочь вам в этом, мы подготовили список 10 полезных советов и рекомендаций, которые помогут вам успешно осуществить процедуру возврата.

1. Изучите требования и правила для получения возврата НДС в стране, в которой вы совершаете покупки. Ознакомьтесь с необходимыми документами, сроками подачи заявления и возможными ограничениями.

2. Собирайте чеки и документы при каждой покупке, чтобы предоставить их в случае необходимости при подаче заявления на возврат НДС.

3. Обратитесь к профессионалам, чтобы получить консультацию и помощь в оформлении заявления на возврат НДС. Они смогут вам рассказать о возможных скидках и специальных программах, которые могут помочь вам получить больше возвратов.

4. Планируйте покупки заранее, чтобы получить наибольший возврат НДС. Оптимально распределите свои покупки между различными магазинами, чтобы увеличить сумму возвращаемого НДС.

5. Подавайте заявление вовремя, чтобы избежать проблем с получением возврата. Учтите, что в разных странах существуют различные сроки подачи заявлений.

6. Сохраняйте доказательства покупок и все необходимые документы в течение определенного периода времени после получения возврата НДС. Это поможет вам в случае проверки или возникновения любых спорных ситуаций.

7. Уточните процедуру возврата сотрудников магазина или услуги, у которых вы совершаете покупку. Они должны объяснить вам, каким образом возврат будет осуществляться и какие документы вам необходимо предоставить.

8. Внимательно проверяйте возврат НДС после получения денег на свой счет или возврата наличными. Убедитесь, что сумма возврата правильно расчитана и соответствует вашим ожиданиям.

9. Не забывайте про квитанцию о возврате НДС и сохраняйте ее как доказательство. Это необходимо в случае, если в будущем возникнут какие-либо вопросы или проблемы с возвратом НДС.

10. Повторно проверьте полученные документы и удостоверьтесь, что они соответствуют вашим покупкам. Если вы обнаружите какие-либо несоответствия или ошибки, обратитесь за помощью к профессионалам или организации, которые занимаются возвратом НДС.

Соблюдение этих 10 полезных советов и рекомендаций поможет вам упростить процесс получения возврата НДС и максимально использовать его в своих интересах.

10 советов для получения возврата НДС

- Изучите законодательство.

- Правильно оформляйте документы.

- Сохраняйте все чеки и счета.

- Не забывайте про сроки.

- Проверяйте правильность заполнения документов.

- Сотрудничайте с проверенными поставщиками.

- Документируйте все операции.

- Пользуйтесь электронными сервисами.

- Обратитесь за помощью к специалистам.

- Будьте внимательны и последовательны.

В первую очередь, чтобы успешно получить возврат НДС, необходимо изучить законодательство, регулирующее эту процедуру. Ознакомьтесь с требованиями и условиями, чтобы быть уверенным, что все ваши действия соответствуют закону.

Важно правильно оформить все документы, связанные с получением возврата НДС. Убедитесь, что информация указана четко, без ошибок, и соответствует требованиям налоговых органов.

Все чеки и счета, связанные с вашей деятельностью, важно сохранять. Это позволит вам иметь необходимые доказательства расчетов и оправдать свои требования на возврат НДС.

Учтите, что сроки подачи документов на возврат НДС ограничены. Не откладывайте оформление и подачу запроса на возврат, чтобы избежать просрочки и потери права на получение возврата.

Перед подачей документов на возврат НДС внимательно проверьте их правильность и соответствие требованиям. Ошибки и неправильное заполнение могут привести к отказу в возврате.

Работая с проверенными и надежными поставщиками, вы повышаете свои шансы на успешный возврат НДС. Убедитесь в надежности и репутации своих контрагентов, чтобы избежать проблем на этапе проверок.

Важно детально документировать все операции, связанные с получением возврата НДС. Заполняйте отчеты, ведите учет, сохраняйте все необходимые документы, чтобы иметь полную информацию обо всех своих расчетах.

Современные электронные сервисы позволяют существенно упростить процесс получения возврата НДС. Используйте возможности электронного документооборота и подачи документов через интернет, чтобы сэкономить время и снизить риски ошибок.

Если у вас возникают сложности или вопросы, не стесняйтесь обратиться за помощью к специалистам. Квалифицированные юристы и бухгалтеры помогут вам разобраться во всех нюансах получения возврата НДС и уменьшить риски возникновения ошибок.

Важно быть внимательным и последовательным на каждом этапе получения возврата НДС. Следуйте всем требованиям и инструкциям, не пропускайте ни одной важной детали, чтобы обеспечить успешное получение возврата.

Формируйте правильные документы

Получение возврата НДС требует правильного оформления документов. Ваша компания должна иметь все необходимые документы, которые подтверждают проведение операций с НДС. В том числе это могут быть счета-фактуры, товарные накладные, договора и прочие юридически значимые документы.

Все документы должны быть новыми, четкими и правильно заполненными. Заполнение документов должно соответствовать законодательству и требованиям налоговой службы. Ошибки или неправильное оформление могут препятствовать получению возврата НДС и повлечь за собой проверку со стороны налоговой.

Кроме того, важно следить за соблюдением сроков подачи документов в налоговую службу. Нет смысла оформлять документы, если они будут поданы после истечения срока подачи.

Если вы составляете документы самостоятельно, особое внимание уделите их разборчивости. Текст должен быть четким и разборчивым, без исправлений и зачеркиваний. Используйте консистентный шрифт и читаемый размер. Никогда не применяйте голограммы или другие специальные эффекты, которые могут затруднить чтение или скрыть данные.

Важным аспектом является также сохранение электронных версий документов. Возможно, налоговая служба потребует вас предоставить оригиналы документов, но в любом случае электронные копии будут полезны при расчетах и контроле.

Ведите точный учёт расходов

Ведите детальную книгу учета расходов, включающую все операции, связанные с приобретением товаров и услуг. Укажите дату, название поставщика, стоимость, а также заключенные договоры и счета.

Не забывайте, что даже незначительные расходы могут быть учтены и представлены в качестве основания для получения возврата НДС. Однако важно предоставить документацию, подтверждающую эти расходы.

Точный учёт расходов поможет вам проанализировать свои затраты и оптимизировать бизнес-процессы. Кроме того, он станет незаменимым инструментом при подготовке документов для возврата НДС.

Соблюдайте сроки подачи заявления

Важно помнить, что просрочка подачи заявления может привести к отказу в возврате НДС. Поэтому необходимо тщательно изучить правила и требования, установленные налоговыми органами соответствующей страны.

Чтобы избежать неприятных ситуаций, лучше подавать заявление на возврат НДС как можно раньше после окончания налогового периода. Также стоит помнить о том, что некоторые страны могут требовать предоставления дополнительных документов или информации для реализации возврата НДС.

Рекомендуется вести строгий контроль за сроками подачи заявления, чтобы избежать проблем и не потерять возможность вернуть освобожденный от НДС ресурс. В случае необходимости, можно воспользоваться услугами специализированных компаний, которые окажут помощь в оформлении и подаче заявления на возврат НДС в соответствии с требованиями налоговых органов.

| Совет: | Не откладывайте подачу заявления на возврат НДС на последний момент и соблюдайте установленные сроки, чтобы избежать проблем и получить свои средства в кратчайшие сроки. |

Обратитесь к специалистам

Преимущества работы со специалистами:

- Экономия времени и сил. Специалисты возьмут на себя все процессы, связанные с получением возврата НДС, что позволит вам сосредоточиться на основной деятельности вашего бизнеса.

- Минимизация рисков ошибок. Специалисты хорошо знакомы со всеми нюансами законодательства и требованиями налоговых органов, поэтому исключат возможность совершения ошибок, которые могут привести к отказу в возврате.

- Максимально возможный возврат. Специалисты проведут анализ документов и налоговых обязательств вашего предприятия, чтобы выявить все возможности для возврата НДС и максимизировать его размер.

- Полнота и точность предоставленной отчетности. Квалифицированные специалисты составят все необходимые документы и формы отчетности таким образом, чтобы они соответствовали всем требованиям налоговых органов и минимизировали риск появления вопросов со стороны инспекторов.

Обратиться к специалистам по возврату НДС – это надежный способ гарантировать получение максимально возможного возврата без необходимости вкладывать большие усилия и ресурсы.

Не забывайте о налоговых кредитах

Для того чтобы воспользоваться налоговым кредитом, вам необходимо правильно оформить все документы и предоставить их налоговым органам. Вам придется предоставить документы о закупках с указанием суммы НДС, а также документы, подтверждающие оплату этой суммы.

Учитывайте, что в некоторых случаях налоговый кредит может быть ограничен или не доступен. Например, если вы приобрели товары или услуги, которые не относятся к деятельности вашего бизнеса, то сумма НДС, уплаченная за них, не может быть включена в налоговый кредит.

Также обратите внимание на то, что налоговый кредит может быть предоставлен вам только при наличии всех необходимых документов и соблюдении всех требований, установленных законодательством.

Не забывайте о налоговых кредитах и включайте их в свои расчеты по получению возврата НДС. Они могут существенно снизить сумму налога, который вы должны будите уплатить. Будьте внимательны и внимательно проверьте все документы, чтобы не упустить возможность получить дополнительное уменьшение налоговой нагрузки для вашего бизнеса.

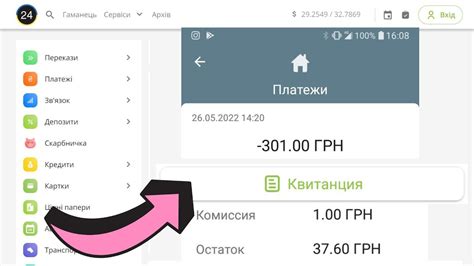

Пользуйтесь электронными квитанциями

Во-первых, электронные квитанции можно легко хранить в электронном виде, что исключает необходимость в поиске и хранении бумажных чеков. Вы сможете легко найти нужную квитанцию в своем электронном архиве и предъявить ее при необходимости.

Во-вторых, использование электронных квитанций позволяет автоматизировать процесс подачи заявления на возврат НДС. Вы можете загрузить все необходимые квитанции в электронную систему и оформить заявление онлайн, что сэкономит вам время и упростит процесс получения возврата.

Кроме того, электронные квитанции помогут вам избежать ошибок и опечаток при вводе данных. Все необходимые данные уже будут внесены в электронную форму, что минимизирует риски ошибок и повышает точность заполнения заявления.

Наконец, использование электронных квитанций поможет вам быть экологически ответственным. Отказ от бумажных чеков и переход на электронные квитанции поможет снизить потребление бумаги и сохранить природные ресурсы.

В целом, использование электронных квитанций является современным и удобным способом получения возврата НДС. Они облегчат вам процесс хранения квитанций, упростят оформление заявления на возврат и помогут вам быть экологически ответственным.

Отслеживайте изменения в законодательстве

Законодательство в области возврата НДС может регулярно меняться и обновляться. Поэтому важно быть в курсе последних изменений, чтобы правильно оформлять и представлять документы, и не потерять возможность получить возврат НДС.

Для отслеживания изменений в законодательстве можно использовать несколько способов. Во-первых, следите за официальными источниками информации, такими как сайт Федеральной налоговой службы и другие правительственные органы.

Также полезно подписаться на рассылки и новостные ресурсы, специализирующиеся на вопросах налогообложения и бухгалтерии. Они будут регулярно информировать об изменениях в законах и нормативных актах.

Важно не только следить за общими изменениями в законодательстве, но и узнавать о конкретных изменениях, которые могут касаться вашей отрасли или видов деятельности. Для этого можно обращаться к консультантам по налоговому праву или обратиться к специалистам, занимающимся вопросами возврата НДС.

Отслеживая изменения в законодательстве и оперативно реагируя на них, вы повышаете свои шансы получить возврат НДС в полном объеме и с минимальными задержками. Будьте внимательны и внимательно изучайте все нововведения!