Центральный банк Российской Федерации (ЦБ РФ), также известный как Банк России, является ключевым игроком в российской экономике. В качестве главной финансовой институции страны, Центральный банк РФ выполняет широкий спектр функций, таких как контроль и регулирование денежного обращения, осуществление монетарной политики и поддержка стабильности финансовой системы. В данной статье мы рассмотрим, как работает Центральный банк РФ, его основные функции и руководящие принципы.

Одной из основных функций Центрального банка РФ является осуществление монетарной политики. ЦБ РФ регулирует объем денежной массы в обращении, устанавливает процентные ставки и контролирует кредитно-денежный рынок. Цель монетарной политики Центрального банка РФ заключается в поддержании стабильного уровня инфляции и обеспечении экономической безопасности страны. Для достижения этой цели, ЦБ РФ выбирает оптимальные меры монетарного регулирования.

Другой важной функцией банка является поддержка стабильности финансовой системы. Центральный банк РФ следит за состоянием банковского сектора, осуществляет надзор за банками и другими финансовыми учреждениями. Он разрабатывает и внедряет меры, направленные на предотвращение кризисов и обеспечение устойчивости системы в целом. Кроме того, ЦБ РФ осуществляет регулярный анализ финансового рынка и вырабатывает рекомендации и руководящие принципы в интересах его стабильности.

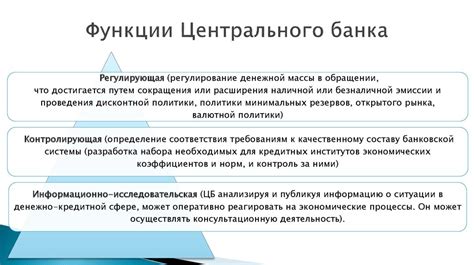

Основные функции Центрального банка РФ

Центральный банк РФ, также известный как Банк России, выполняет ряд основных функций, которые направлены на обеспечение стабильности и эффективности финансовой системы Российской Федерации. Вот некоторые из основных функций Центрального банка РФ:

- Монетарная политика: Центральный банк РФ определяет и осуществляет монетарную политику страны. Он контролирует денежный оборот и влияет на уровень инфляции через управление денежной массой и процентными ставками. Монетарная политика Центрального банка РФ направлена на достижение целевых показателей инфляции и поддержание стабильного экономического роста.

- Эмиссия денежных средств: Центральный банк РФ имеет исключительное право выпуска денежных средств в Российской Федерации. Он определяет объем и состав денежной массы, контролирует эмиссию купюр и монет, и следит за их подлинностью и качеством.

- Функции банка для банков: Центральный банк РФ осуществляет функции банка для других коммерческих банков. Он предоставляет кредиты коммерческим банкам, контролирует их деятельность и обязательства, осуществляет регуляторные меры для обеспечения стабильности и надежности банковской системы.

- Валютный регулирование и контроль: Центральный банк РФ осуществляет валютное регулирование и контроль в соответствии с внешнеэкономической политикой России. Он определяет курс рубля, осуществляет операции на валютном рынке, регулирует перемещение денежных средств через границу, контролирует иностранные инвестиции и валютный обмен.

- Финансовое стабилизационное управление: Центральный банк РФ занимается финансовым стабилизационным управлением и обеспечивает финансовую устойчивость в экономике. Он контролирует финансовые рынки, предоставляет кризисное финансирование, осуществляет регуляцию и контроль финансовых институтов и защищает права вкладчиков.

В целом, Центральный банк РФ играет решающую роль в развитии и стабилизации финансовой системы страны, а также в обеспечении эффективного функционирования экономики.

Назначение и задачи Центрального банка Российской Федерации

Основная задача ЦБ РФ – осуществление денежно-кредитной политики, направленной на обеспечение стабильности цен, поддержание низкой инфляции и сохранение покупательной способности национальной валюты.

Для достижения этих целей Центральный банк Российской Федерации осуществляет следующие задачи:

- Формирование и реализация денежно-кредитной политики. ЦБ РФ разрабатывает и осуществляет меры по регулированию объема денежной массы, устанавливает процентные ставки, контролирует кредитные риски и стимулирует экономический рост.

- Организация выпуска и обращения денежных знаков. ЦБ РФ осуществляет выпуск банкнот и монет, контролирует качество и обеспечивает безопасность денежной наличности в обращении.

- Регулирование банковского сектора. Центральный банк Российской Федерации отвечает за регистрацию и лицензирование кредитных организаций, контроль за их деятельностью, а также принятие мер по стабилизации и санации банковской системы.

- Установление и контроль за соблюдением нормативов и ограничений в банковской деятельности. ЦБ РФ устанавливает требования к уровню капитала банков, регулирует и контролирует их долгосрочные и краткосрочные ликвидные позиции.

Центральный банк Российской Федерации также осуществляет ряд иных задач, в том числе участие в международном сотрудничестве, анализ и прогнозирование экономической ситуации, управление золотовалютными резервами и внешними долгами страны.

Анализ деятельности Центрального банка РФ

Анализ деятельности Центрального банка РФ является важным инструментом для оценки его эффективности и достижения поставленных целей. Для проведения анализа используются различные финансовые и экономические показатели, которые помогают оценить финансовое состояние и результаты деятельности Банка.

Один из основных инструментов анализа деятельности Центрального банка РФ - это анализ его баланса. Баланс ЦБ РФ отражает его финансовое положение на определенную дату и включает информацию о его активах, пассивах и собственных средствах. Анализ баланса позволяет оценить степень ликвидности Центрального банка, его способность выполнять свои функции и обязательства.

Другим важным показателем, который используется в анализе деятельности Центрального банка РФ, является уровень инфляции. ЦБ РФ осуществляет контроль и регулирование уровня инфляции в стране, поэтому анализ динамики инфляции позволяет оценить эффективность его денежно-кредитной политики и принимаемых мер по борьбе с инфляцией.

Также в анализе деятельности Центрального банка РФ используются различные показатели финансовой устойчивости. Например, уровень капитализации, рентабельность активов, уровень обеспеченности активов, показатели ликвидности и др. Анализ этих показателей позволяет оценить финансовую устойчивость Центрального банка и его способность выдерживать потенциальные финансовые риски.

В целом, анализ деятельности Центрального банка РФ позволяет изучить его финансовое состояние, эффективность его денежно-кредитной политики, а также оценить его способность к выполнению своих функций и обязательств.

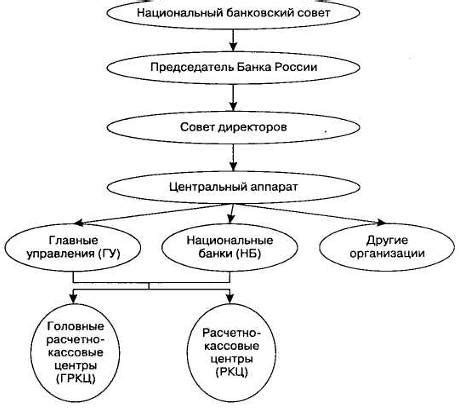

Структура Центрального банка РФ

Структура Центрального банка РФ состоит из следующих основных подразделений:

1. Правление

Правление Центрального банка РФ является коллегиальным исполнительным органом и осуществляет управление и руководство деятельностью банка. Правление состоит из главного бухгалтера, первого заместителя председателя, заместителей председателя ЦБ, а также изглавы региональной финансовой дирекции и директора Департамента валютного регулирования и контроля. Каждый из них ответственен за свою специализацию.

2. Банковский надзор

Отделение банковского надзора контролирует и регулирует деятельность банков, а также осуществляет лицензирование и регистрацию банковских учреждений. Банковский надзор осуществляет проверку финансового положения банков и их соблюдение нормативных актов и требований Банка России.

3. Внешнеэкономические операции

Департамент внешнеэкономических операций осуществляет контроль и регулирование внешнеэкономической деятельности России, включая валютный рынок и операции с иностранной валютой. Он также разрабатывает регулирующие нормативные акты и осуществляет анализ внешнеэкономической ситуации.

4. Финансовый мониторинг

Департамент финансового мониторинга занимается контролем операций, связанных с легализацией доходов, полученных преступным путем, и финансированием терроризма. Он анализирует информацию о подозрительных операциях и сообщает о них соответствующим структурам.

5. Департамент информационных технологий

Департамент информационных технологий занимается разработкой, внедрением и поддержкой информационных систем и технологий, необходимых для работы Центрального банка РФ. Он также обеспечивает информационную безопасность банка и защиту от киберугроз.

Кроме указанных подразделений, Центральный банк РФ включает в себя также другие дирекции, отделы и службы, которые осуществляют различные функции и задачи в рамках своей компетенции.

Структура Центрального банка РФ позволяет банку эффективно функционировать и обеспечивать стабильность финансовой системы страны.

Органы управления и функции Центрального банка РФ

Органами управления и функциями Центрального банка РФ являются следующие:

- Совет директоров - верховный орган управления ЦБ РФ. В его состав входят Председатель Банка России, его заместители и директоры. Совет директоров принимает решения по основным вопросам деятельности Центрального банка РФ.

- Банковский совет - консультативный орган, состоящий из представителей министерств и других государственных органов. Банковский совет анализирует и дает рекомендации по вопросам развития банковской системы и финансового рынка России.

- Банк России (центральный аппарат) - исполнительный орган ЦБ РФ, занимающийся оперативным управлением финансовыми ресурсами и проведением монетарной политики. В его состав входят различные департаменты и службы, ответственные за различные аспекты работы Центрального банка РФ.

- Территориальные органы и филиалы - региональные подразделения Центрального банка РФ, которые занимаются проведением операций на региональном уровне и обеспечивают исполнение решений ЦБ РФ на территории России.

Функции Центрального банка РФ включают:

- Регулирование денежно-кредитной политики, в том числе определение уровня и ставок рефинансирования, ограничение объемов денежной эмиссии и определение доли обязательных резервов для коммерческих банков.

- Обеспечение устойчивости рубля, контролирование курса и стабилизация валютного рынка.

- Регулирование и надзор за банковской системой, включая лицензирование и регистрацию банков, контроль и осуществление надзора за их деятельностью.

- Осуществление функций по защите прав и интересов потребителей банковских услуг.

Таким образом, Центральный банк РФ играет особую роль в экономике страны, обеспечивая стабильность финансовой системы и регулируя денежно-кредитную политику.

Инструменты монетарной политики Центрального банка РФ

Центральный банк Российской Федерации (ЦБ РФ) ведет макроэкономическую политику страны с использованием различных инструментов монетарной политики. Они предназначены для управления денежной массой в обращении и обеспечения стабильности национальной валюты.

Процентные ставки

Один из основных инструментов монетарной политики Центрального банка РФ - изменение процентных ставок. ЦБ РФ может повышать или снижать уровень процентных ставок с целью влиять на заемный спрос и инвестиционную активность. Высокие процентные ставки способствуют сокращению потребительского и инвестиционного спроса, что может помочь сдерживать инфляцию. Низкие процентные ставки, наоборот, способствуют стимулированию экономики и росту инвестиций.

Операции на открытом рынке

Центральный банк РФ также использует операции на открытом рынке для регулирования денежной массы в обращении. Он может проводить операции по покупке или продаже государственных ценных бумаг на финансовом рынке. Покупка ценных бумаг у коммерческих банков приводит к увеличению денежной массы в обращении, а продажа - к ее сокращению. Таким образом, ЦБ РФ может контролировать уровень ликвидности в экономике и влиять на процентные ставки.

Обязательные резервы

Центральный банк РФ также устанавливает обязательные резервы для коммерческих банков. Это депозиты, которые банки должны хранить в ЦБ РФ. Размер обязательных резервов определяется в процентном соотношении к обязательствам банков перед своими клиентами. Увеличение обязательных резервов приводит к снижению доступной ликвидности у коммерческих банков и ужесточает денежную политику. Наоборот, снижение обязательных резервов позволяет банкам иметь больше доступной ликвидности и более активно кредитовать.

Курсовая политика

Курсовая политика - еще один важный инструмент монетарной политики Центрального банка РФ. ЦБ РФ может проводить валютные интервенции на международном валютном рынке, чтобы влиять на курс рубля по отношению к другим валютам. При этом установленный ЦБ РФ курс находится в плавающем режиме, что позволяет более гибко реагировать на изменения внешних и внутренних условий. Курсовой политикой ЦБ РФ стремятся поддерживать конкурентоспособность национальной экономики и предотвращать чрезмерные колебания рубля.

Использование различных инструментов монетарной политики позволяет Центральному банку РФ достигать главной цели - обеспечения стабильности национальной валюты и устойчивости финансовой системы.