Остаток налогового вычета – это возможность получить обратно часть уплаченных налогов по итогам года. Одним из самых распространенных способов использования остатка налогового вычета является его использование для погашения ипотеки или покупки квартиры. В этой статье мы подробно расскажем, как оформить остаток налогового вычета за квартиру и какие полезные советы помогут вам в этом процессе.

Важно помнить, что остаток налогового вычета можно получить только в том случае, если вы платили налог на доходы физических лиц. Также следует учесть, что налоговый вычет может быть использован только на определенные цели, такие как погашение ипотеки или покупка квартиры. При оформлении остатка налогового вычета за квартиру вы должны предоставить определенные документы, подтверждающие покупку или строительство жилого помещения.

Первым шагом, необходимым для оформления остатка налогового вычета за квартиру, является уточнение размера остатка. Для этого понадобится копия декларации по налогу на доходы физических лиц и справка о доходах. Если у вас есть остаток налогового вычета, то следующий шаг – разработать план использования остатка. Это может быть погашение ипотеки или покупка жилья.

Оформление остатка налогового вычета за квартиру

2. Если вы решили оформить налоговый вычет на приобретение квартиры, то вам нужно предоставить документы, подтверждающие покупку жилого помещения. Среди них могут быть договор купли-продажи, выписка из реестра прав на недвижимость, платежные документы и другие необходимые документы.

3. Если вы решили оформить налоговый вычет на строительство или реконструкцию квартиры, то вам нужно предоставить документы, подтверждающие факт строительства или реконструкции, а также платежные документы, подтверждающие ваши финансовые затраты.

4. После того как у вас будут все необходимые документы, вы можете обратиться в налоговую инспекцию для оформления остатка налогового вычета за квартиру. Вам придется заполнить заявление и предоставить все необходимые документы.

5. После рассмотрения вашего заявления и предоставленных документов налоговая инспекция принимает решение о выдаче остатка налогового вычета за квартиру. Если все документы оформлены правильно и соответствуют требованиям, вам будет выдан налоговый вычет, который вы сможете использовать при подаче декларации о доходах.

Не забывайте, что оформление остатка налогового вычета за квартиру является важным процессом, который требует внимания к деталям и правильному заполнению документов. Если у вас возникнут вопросы, лучше обратиться к специалистам, которые помогут вам правильно оформить налоговый вычет и получить максимально возможную сумму возврата.

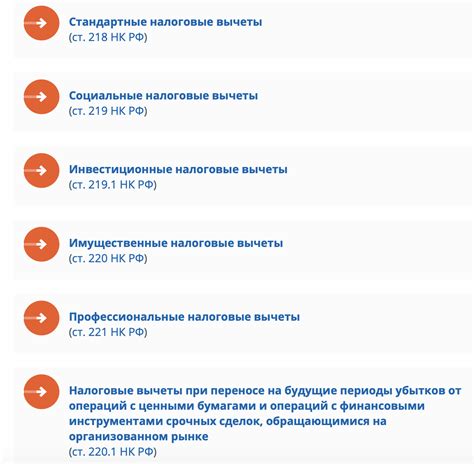

Виды налоговых вычетов

Оформление остатка налогового вычета за квартиру может предоставить определенные преимущества для налогоплательщика. Ниже рассмотрим основные виды налоговых вычетов, которые могут быть полезны при оформлении налоговых вычетов за квартиру.

1. Налоговый вычет по приобретению и строительству жилья. Этот вид налогового вычета предусматривает возможность получения налогового вычета при приобретении или строительстве нового жилья. Размер вычета определяется в соответствии с законодательством и зависит от стоимости приобретаемого жилья.

2. Налоговый вычет по затратам на улучшение и ремонт жилья. Данный вид налогового вычета позволяет вернуть часть потраченных денег на улучшение и ремонт собственного жилья. Размер вычета зависит от суммы затрат и установленного лимита.

3. Налоговый вычет по выплате процентов по ипотеке. Если вы берете ипотечный кредит на покупку или строительство жилья, то вы можете получить налоговый вычет по выплате процентов по этому кредиту. Размер вычета зависит от суммы выплаченных процентов.

4. Налоговый вычет на детей. Налогоплательщики имеют право на налоговый вычет на детей до достижения ими определенного возраста. Размер вычета зависит от количества детей.

5. Налоговый вычет на лечение. Если вам пришлось понести затраты на лечение или лекарства, то вы можете воспользоваться налоговым вычетом на эти затраты. Размер вычета зависит от суммы затрат.

6. Налоговый вычет на обучение. Если вы отправляете своих детей на обучение, то вы можете воспользоваться налоговым вычетом на эти затраты. Размер вычета зависит от суммы затрат и ограничивается установленным лимитом.

Важно помнить, что для получения налоговых вычетов необходимо правильно оформить документы и представить их в налоговую службу. Налоговые вычеты могут существенно снизить сумму налога к оплате, поэтому стоит воспользоваться этой возможностью при оформлении налогового вычета за квартиру.

Условия получения налогового вычета

Для получения налогового вычета за покупку или строительство жилой недвижимости необходимо выполнение следующих условий:

- Быть российским налоговым резидентом.

- Приобретение или строительство жилой недвижимости на территории Российской Федерации.

- Использование жилой недвижимости для собственного проживания либо проживания членов семьи (супруга, несовершеннолетних детей, родителей).

- Налоговый вычет может быть получен только за один объект недвижимости за календарный год.

- Наличие заключенного договора купли-продажи, документов подтверждающих факт оплаты и право собственности на жилую недвижимость.

- Полное погашение задолженности по налогам и сборам в бюджет.

Соблюдение данных условий позволит вам получить налоговый вычет за покупку или строительство жилья и снизить сумму налогового платежа.

Как рассчитать остаток налогового вычета

Во-первых, вы должны быть уверены в том, что ваша собственность действительно квалифицируется для налогового вычета. Обычно, это относится к покупке или строительству жилого помещения, а также приобретению доли в нем. Если вы подходите под этот критерий, вы можете приступить к рассчету.

Во-вторых, важно учесть максимальную сумму, которую вы можете вернуть в качестве налогового вычета. Для индивидуальных предпринимателей и физических лиц эта сумма ограничена и составляет 13% от годового дохода, но не более 2 миллионов рублей.

Теперь необходимо определить ваш годовой доход. Это может быть сумма всех ваших доходов за год, полученных от работы, бизнеса или инвестиций. Вы можете включить зарплату, премии, бонусы, арендные платежи, проценты по вкладам и другие источники дохода.

После определения годового дохода и знания максимальной суммы налогового вычета, вы можете рассчитать остаток, вычитая сумму налогового вычета из годового дохода. Остаток налогового вычета позволяет вам узнать, какая сумма может быть возвращена вам.

Важно помнить, что налоговый вычет может быть использован только один раз в течение года. Вы можете выбрать, вернуть сумму раньше или оставить ее на следующий год. Обратитесь к профессионалу, чтобы узнать больше о том, как правильно оформить остаток налогового вычета за квартиру.

Необходимые документы для оформления

Для оформления остатка налогового вычета за квартиру необходимо предоставить следующие документы:

- Свидетельство о регистрации права собственности на квартиру;

- Паспорт гражданина Российской Федерации;

- Свидетельство о рождении (для несовершеннолетних);

- Копия договора купли-продажи или договора дарения, подтверждающая приобретение квартиры;

- Справка о доходах за предыдущий год;

- Копия договора займа (если имеется);

- Справка из банка о снятии денежных средств с личного счета на оплату квартиры;

- Другие документы, подтверждающие факт приобретения или владения квартирой.

Для удобства, рекомендуется предоставлять копии документов, чтобы сохранить оригиналы в целостности.

Как получить остаток налогового вычета

Остаток налогового вычета, возникший после оформления налогового вычета за квартиру, можно получить следующими способами:

- Перечислением на счет

- Выдачей наличными в кассе налоговой службы

- Переводом на электронный кошелек

- Через систему платежных карт

Если вы ранее указали в налоговой декларации банковский счет для получения налогового вычета, то остаток будет перечислен на этот счет. Чтобы получить деньги наличными, вам необходимо обратиться в кассу налоговой инспекции и предоставить необходимые документы.

Если же вы предпочитаете электронный способ получения денег, вы можете указать номер электронного кошелька или выбрать перевод на карту ваших платежных систем.

В любом случае, для получения остатка налогового вычета необходимо заключить договор с налоговой службой о предоставлении налоговых вычетов и предоставить все требуемые документы, подтверждающие право на получение вычета.