Ликвидационный баланс – это важный инструмент, который позволяет оценить финансовое состояние компании в случае ее ликвидации. Он помогает определить, какие обязательства должны быть выполнены перед кредиторами и партнерами, а также оценить стоимость активов компании.

Создание ликвидационного баланса требует от бизнеса тщательного анализа его финансовых потоков, активов и обязательств. Важно понимать, что ликвидационный баланс может понадобиться в различных ситуациях: при реорганизации компании или при закрытии бизнеса.

В первую очередь необходимо провести анализ финансовых потоков и выявить все активы компании, включая денежные средства, недвижимость, оборудование и прочие материальные ценности. Затем следует определить все обязательства компании, включая кредиторскую задолженность, налоговые платежи, зарплаты работникам и прочие обязательства.

Важным шагом в создании ликвидационного баланса является оценка стоимости активов и обязательств. Для этого могут использоваться различные методы, такие как рыночная стоимость, балансовая стоимость или стоимость замещения. Необходимо также учесть возможные потери и расходы, связанные с ликвидацией компании.

Важно помнить, что создание ликвидационного баланса – это сложный процесс, требующий компетентности и опыта в области финансового анализа. При необходимости рекомендуется обратиться к профессионалам, чтобы получить квалифицированную помощь и советы.

Зачем нужен ликвидационный баланс?

Главной целью ликвидационного баланса является установление финансовой стабильности в период прекращения деятельности предприятия. Составление и анализ ликвидационного баланса позволяет осуществить контроль за правильностью проведения ликвидации, установить возможные проблемы и препятствия, а также оценить финансовое положение компании.

Ликвидационный баланс также является необходимым документом при решении вопросов передачи имущества и распределения долгов. Он служит основой для расчета остаточных стоимостей имущества, расчета обязательств и анализа финансовых результатов ликвидации.

Более того, ликвидационный баланс может понадобиться в дальнейшем при составлении налоговой отчетности и передаче документов в налоговую инспекцию. В случае неправильного заполнения или отсутствия ликвидационного баланса, компания может столкнуться с серьезными негативными последствиями, включая финансовые штрафы и проблемы с налоговыми органами.

Таким образом, ликвидационный баланс является неотъемлемой частью процесса ликвидации бизнеса и позволяет контролировать финансовое положение компании, определить остаточные стоимости имущества и обязательств, а также установить возможные проблемы и риски. Его составление и анализ являются важной задачей для успешной ликвидации предприятия.

Выявление скрытых резервов

Прежде чем приступить к созданию ликвидационного баланса, необходимо провести анализ вашего бизнеса и выявить все скрытые резервы, которые могут быть использованы для улучшения финансового состояния компании.

Первым шагом является анализ финансовых данных. Изучите доходы и расходы вашей компании за предыдущий год, обратив внимание на потенциальные источники существенных расходов или низкой эффективности. Также рассмотрите возможность оптимизации налоговых платежей и сокращения издержек.

Далее необходимо проанализировать ваши активы и обязательства. Оцените текущую стоимость имущества и сравните ее с балансовой стоимостью. Возможно, некоторые активы могут быть списаны или реализованы с целью получения дополнительных средств.

Также стоит обратить внимание на дебиторскую и кредиторскую задолженность. Выявите просроченные платежи и установите стратегию взыскания долгов. Возможно, вы сможете получить дополнительные средства путем взыскания просроченной задолженности.

Оцените эффективность работы предприятия и выявите возможности для улучшения. Проанализируйте производственные процессы, снижение затрат на энергию и оптимизацию использования оборудования.

Не забывайте о персонале. Оцените профессиональные навыки сотрудников и возможности их развития. Инвестиции в обучение и повышение квалификации могут оказаться весьма эффективными на долгосрочной перспективе.

Выявление скрытых резервов является важным шагом на пути создания ликвидационного баланса. Окажитесь критическими к своему бизнесу и ищите возможности для оптимизации и улучшения его финансового состояния.

Определение финансовой устойчивости

| Показатель | Формула |

|---|---|

| Коэффициент обеспеченности собственными средствами | Собственные средства / Общая стоимость активов |

| Коэффициент покрытия собственными оборотными средствами | Собственные оборотные средства / Краткосрочные обязательства |

| Коэффициент ликвидности | (Денежные средства + Краткосрочные финансовые вложения) / Краткосрочные обязательства |

Анализ финансовой устойчивости позволяет выявить потенциальные угрозы для бизнеса, связанные с недостаточностью собственных средств, нехваткой оборотных средств или низкой ликвидностью. На основе результатов анализа можно принять меры для повышения финансовой устойчивости компании, например, привлечение дополнительных инвестиций или оптимизация управления оборотным капиталом.

Этапы создания ликвидационного баланса

1. Определение цели создания ликвидационного баланса

Первым шагом необходимо определить цель создания ликвидационного баланса. Возможные цели могут быть разные: закрытие предприятия или филиала, продажа активов, слияние или поглощение компании и другие. Цель должна быть четко сформулирована и соответствовать общей стратегии организации.

2. Составление списков активов и пассивов

Для создания ликвидационного баланса необходимо составить списки всех активов и пассивов организации. Активы включают все имущество, которое может быть продано или использовано для получения дохода. Пассивы включают все долги и обязательства организации.

3. Оценка стоимости активов и пассивов

Оценка стоимости активов и пассивов позволяет определить финансовую позицию организации перед ее ликвидацией. Активы должны быть оценены на основе их текущей рыночной стоимости. Пассивы должны быть оценены на основе обязательств, которые необходимо будет погасить при ликвидации.

4. Расчет чистой стоимости активов и пассивов

Чистая стоимость активов и пассивов вычисляется путем вычитания общей суммы пассивов из общей суммы активов. Это позволяет определить, сколько денег останется после погашения всех обязательств.

5. Разработка плана ликвидации

План ликвидации определяет последовательность действий, которые позволят осуществить ликвидацию организации в соответствии с ее целью и с учетом всех юридических, финансовых и налоговых аспектов. План должен быть разработан с учетом конкретных условий организации и соответствовать требованиям законодательства.

6. Реализация плана ликвидации

Последний этап в создании ликвидационного баланса - это реализация плана ликвидации. В этот момент осуществляется продажа активов, погашение долгов и выполнение всех действий, предусмотренных планом. Важно следовать плану ликвидации точно и своевременно, чтобы минимизировать риски и обеспечить успешную ликвидацию.

Сбор данных

| 1. | Сведения о задолженности перед кредиторами и дебиторской задолженности. |

| 2. | Данные о состоянии финансовых счетов и банковских счетов компании. |

| 3. | Сведения об имуществе компании (недвижимость, транспортные средства, оборудование и т.д.) и его оценке. |

| 4. | Информацию о прочих активах и обязательствах компании. |

| 5. | Документы о налоговых обязательствах компании. |

| 6. | Информацию о рабочей силе (численность сотрудников, заработная плата, социальные выплаты и прочее). |

| 7. | Документы о страховых взносах и обязательствах перед социальными фондами. |

Полученные данные помогут составить полное представление о финансовом состоянии компании и определить возможности для закрытия активов и обязательств. Важно убедиться в точности и полноте собранных данных, так как ошибочная или неполная информация может повлиять на результаты ликвидационного баланса и затруднить процесс его составления.

Анализ данных

Первым шагом в анализе данных является сбор и обработка информации о текущем состоянии бизнеса. Это может включать в себя данные о финансовом положении компании, о текущих долгах и обязательствах, о состоянии активов и пассивов.

После сбора данных необходимо провести их анализ и выявить основные проблемные области. Например, возможны проблемы с дебиторской задолженностью, с неплатежеспособностью или с низкой рентабельностью бизнеса.

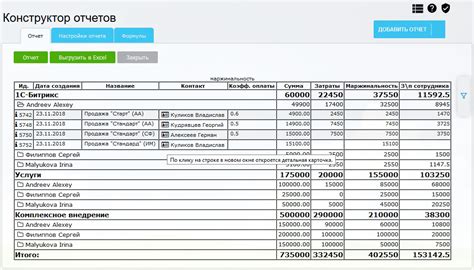

Для анализа данных можно использовать различные методы, такие как SWOT-анализ, анализ финансовых показателей, анализ рынка и конкурентов. Каждый из этих методов предоставляет различные инструменты и подходы к анализу данных.

По результатам анализа данных, необходимо сформировать план действий по ликвидации компании. В этом плане должны быть разработаны конкретные меры по устранению выявленных проблем и восстановлению финансового положения бизнеса.

Важно помнить, что анализ данных необходимо проводить регулярно, чтобы оперативно выявлять и решать проблемы и предотвращать ликвидацию компании. Регулярный анализ данных поможет поддерживать стабильность и развитие бизнеса в долгосрочной перспективе.

Формирование отчета

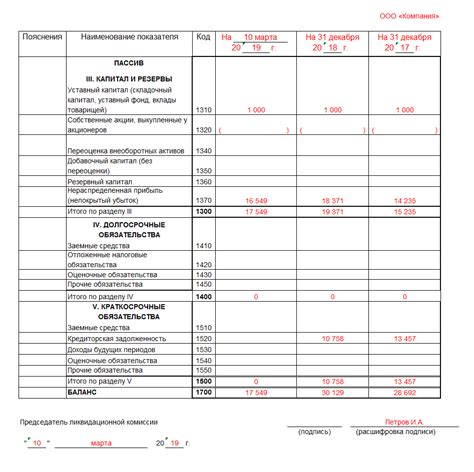

Первым шагом при формировании отчета является создание таблицы с активами и пассивами. В таблице необходимо указать все активы компании на момент ликвидации, включая наличные средства, счета в банке, недвижимость, транспортные средства и другие имущественные ценности. Также необходимо указать все пассивы компании, включая кредиты, задолженности по налогам, арендные платежи и прочие обязательства.

Далее следует создать таблицу с движением активов и пассивов. В этой таблице необходимо указать все поступления и расходы, которые произошли в течение процесса ликвидации. Поступления включают все денежные средства, полученные от продажи имущества, возвратов задолженностей и других источников. Расходы включают все платежи, произведенные по обязательствам, а также расходы на услуги ликвидационной комиссии и прочие расходы.

В завершении отчета следует подвести итоги движения активов и пассивов. Для этого нужно вычислить разницу между суммами активов и пассивов на начало процесса ликвидации и на его окончание. Если итоговая сумма активов больше суммы пассивов, то компания имеет положительную ликвидационную стоимость. В случае, если итоговая сумма активов меньше суммы пассивов, компания имеет отрицательную ликвидационную стоимость.

Отчет должен быть составлен с использованием четких и понятных формулировок. Важно учесть все детали и включить в отчет все значимые факты и события. При необходимости, отчет может быть дополнен графиками и диаграммами для более наглядного представления данных.