Имущественный вычет – это право на уменьшение налоговой базы и, соответственно, уменьшение суммы налога на доходы физических лиц. Он предназначен для поддержки граждан, которые приобретают, строят, ремонтируют или реконструируют жилье. Получить имущественный вычет может любой налогоплательщик, удовлетворяющий определенным условиям, и соблюдающий порядок оформления.

Основным условием получения имущественного вычета является факт наличия у налогоплательщика права собственности на жилой объект, приобретенный, построенный или реконструированный в течение последних трех лет. Данное право должно быть зарегистрировано в установленном порядке в органах Росреестра. Если налогоплательщик выступает в качестве собственника доли жилого объекта, он также имеет право на получение вычета, пропорционально своей доле в совместной собственности.

Порядок оформления имущественного вычета предусматривает соблюдение ряда формальностей. Сначала необходимо определить размер вычета с учетом специального коэффициента, в зависимости от срока владения жилым объектом и категории налогоплательщика. Далее необходимо составить декларацию налогоплательщика о получении имущественного вычета и предоставить ее в налоговую инспекцию по месту жительства. В декларации необходимо указать все сведения о жилом объекте и подтвердить их документально.

Как получить имущественный вычет

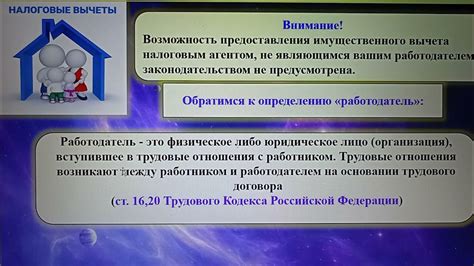

Для получения имущественного вычета необходимо выполнить ряд условий. Во-первых, вычет предоставляется только на первое приобретение жилого помещения либо на проведение капитального ремонта уже существующего жилья. Во-вторых, для получения вычета необходимо иметь официальное трудоустройство и регулярные доходы, т.к. необходимо будет предоставить документы, подтверждающие их источник.

Чтобы оформить имущественный вычет, необходимо обратиться в налоговую инспекцию по месту своей регистрации и заполнить соответствующую заявку. В заявлении следует указать сумму вычета и приложить необходимые документы, такие как выписка из ЕГРН, договор на приобретение жилья или документы, подтверждающие проведение капитального ремонта. После подачи заявления налоговая инспекция произведет проверку и в случае положительного решения начислит имущественный вычет на счет налогоплательщика.

Стоит отметить, что имущественный вычет является временным налоговым бенефитом, и его можно использовать лишь единожды. Также следует учесть, что сумма вычета ограничена законодательно установленными лимитами. Поэтому важно заранее ознакомиться с действующими нормами и не превышать установленные ограничения, чтобы получить максимально доступное количество вычета.

Условия получения и порядок оформления

Для получения имущественного вычета необходимо соблюдать ряд условий. В первую очередь, вычет предоставляется только гражданам Российской Федерации, являющимся налоговыми резидентами.

Для того чтобы иметь право на имущественный вычет, необходимо также иметь статус собственника или созаконного пользовательства недвижимости и наличие договора купли-продажи или иного аналогичного документа.

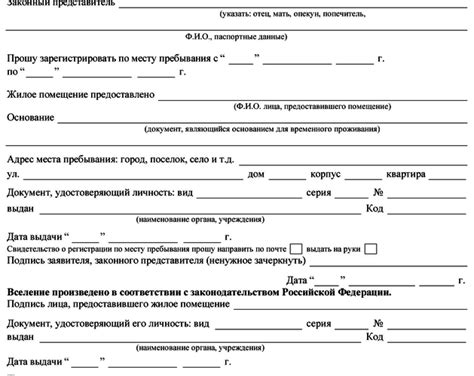

Порядок оформления имущественного вычета начинается с заполнения соответствующего уведомления. Документы, подтверждающие право на вычет, должны быть приложены к уведомлению. Эти документы могут включать копии договоров купли-продажи, свидетельств о праве собственности или созаконного пользовательства, а также расчеты выплаченной суммы налога.

Уведомление о предоставлении имущественного вычета и необходимые документы должны быть направлены в налоговый орган, к которому относятся налоговые обязательства гражданина. Обычно, подобные уведомления принимаются налоговыми органами в течение определенного периода времени, который обычно ограничен законодательством.

По истечении определенного срока налоговый орган производит проверку предоставленных документов и рассматривает заявление на предоставление имущественного вычета. В случае положительного решения, вычет может быть выдан в виде денежных средств или учтен при рассмотрении предоставленной декларации налогоплательщика.

Оформление имущественного вычета является сложной процедурой, требующей соблюдения всех правил и условий. Поэтому рекомендуется обратиться к профессиональным консультантам или специалистам в области налогового права для получения подробной информации и консультации по данному вопросу.

Необходимые документы и сроки подачи заявления

Также вам понадобятся документы, которые подтвердят ваше фактическое проживание на данной недвижимости – это, например, договор аренды или платежные документы на коммунальные услуги.

Если вы ранее уже получали имущественный вычет, вам нужно будет предоставить расчет налогового вычета за предыдущий период.

Самим заявлением на получение имущественного вычета считается установленная форма Р14001. Это заявление следует заполнять с соблюдением всех правил и требований.

Ответные документы будут приходить по почте, поэтому важно указать свой почтовый адрес в заявлении.

Ответственность за подачу заявления и предоставление всех необходимых документов лежит на налогоплательщике. Заявление и документы следует подавать в налоговый орган не позднее 30 апреля года, следующего за годом, в отношении которого было возмещение.

Имейте в виду, что если вы подадите заявление после указанного срока, вы рискуете лишиться возможности получить имущественный вычет за соответствующий период.

Обратите внимание на то, что заявление и документы можно подать как лично в налоговый орган, так и через интернет. В случае подачи через интернет, необходимо воспользоваться электронной подписью.

Преимущества и ограничения имущественного вычета

Одним из главных преимуществ имущественного вычета является его размер. В зависимости от категории налогоплательщика и характеристик имущества, вычет может достигать солидных сумм. Например, супругам без детей предоставляется право на вычет в размере 2 миллионов рублей при покупке жилья. Такой вычет может существенно снизить размер налогового платежа.

Также важным преимуществом является возможность применения вычета в течение нескольких лет. Если вы не успеваете воспользоваться имущественным вычетом в полном объеме в течение одного года, остаток суммы можно перенести на следующий налоговый период. Это позволяет сэкономить налоговые средства и более гибко планировать свои финансовые расходы.

Однако, при оформлении имущественного вычета стоит учесть и ограничения, которые могут существовать. Во-первых, для получения вычета должны быть выполнены определенные условия, такие как соблюдение срока, в течение которого должна быть приобретена недвижимость, и наличие определенного статуса налогоплательщика.

Кроме того, имущественный вычет имеет ограничение по своему размеру. В зависимости от категории налогоплательщика, вычет может быть ограничен определенной суммой. Например, супругам с детьми предоставляется право на вычет в размере 3 миллионов рублей при приобретении жилья для проживания. Если стоимость приобретаемого имущества превышает указанную сумму, то непокрытую часть необходимо будет оплатить налогом.