Кредитная история - важный аспект финансовой жизни каждого человека. Знание своей кредитной истории может помочь вам принимать обоснованные финансовые решения и управлять своими долгами. Но как узнать, что содержится в вашей кредитной истории и как это сделать правильно?

Первый шаг в получении доступа к своей кредитной истории - это обратиться к официальным кредитным бюро. В России действуют три основных кредитных бюро: "Эквифакс", "ТрансЮнион" и "Русское Национальное Бюро Кредитных Историй". Вы можете запросить свою кредитную историю у любого из них.

Важно помнить:

- Запросить свою кредитную историю можно как в офисе кредитного бюро, так и онлайн.

- Официальные кредитные бюро имеют законное право предоставить вам свою кредитную историю бесплатно один раз в год.

- Для получения доступа к своей кредитной истории вам необходимо предоставить документы, подтверждающие вашу личность.

Второй шаг - получение своей кредитной истории. После того, как вы обратитесь в кредитное бюро и предоставите необходимые документы, вам будет предоставлена ваша кредитная история. Она будет содержать информацию о вашей кредитной активности, включая данные о ваших кредитных картах, ссудах, ипотеках и задолженностях.

Важно помнить:

- При получении своей кредитной истории, обязательно проверьте ее на наличие ошибок и неточностей.

- Если вы обнаружили ошибки в своей кредитной истории, обратитесь в кредитное бюро для исправления данных.

- ВАЖНО! Регулярно проверяйте свою кредитную историю, чтобы быть в курсе своих финансовых обязательств и предотвратить возможные мошеннические действия.

Нет ничего более важного, чем знание своей кредитной истории. Это позволяет вам контролировать свои финансы и принимать обдуманные финансовые решения. Следуя этим простым советам, вы сможете узнать свою кредитную историю и быть всегда в курсе состояния своих финансов.

Почему важно узнать свою кредитную историю

Знание своей кредитной истории позволяет вам получить представление о вашей кредитной репутации. Вы сможете увидеть все кредиты, которые вы когда-либо брали, а также информацию о своей платежной дисциплине. Узнав свою кредитную историю, вы сможете установить, есть ли ошибки или неточности в информации, которая об от вас хранится. Это важно, так как некорректная информация может повлиять на вашу кредитную репутацию и возможности получения кредита в будущем.

Кроме того, знание своей кредитной истории помогает вам получить более выгодные условия по кредитам и ипотеке. Кредиторы и банки используют информацию о вашей кредитной истории для определения процентной ставки, суммы кредита и условий погашения. Если ваша кредитная история положительная, то вы можете рассчитывать на лучшие условия и ниже процентные ставки.

В результате, знание своей кредитной истории помогает вам контролировать свои финансы и принимать осознанные финансовые решения. Вы сможете видеть, насколько ваши долги влияют на ваш кредитный рейтинг и где есть место для улучшения. Вы сможете проследить свой прогресс в улучшении кредитного рейтинга, а также исправить любые ошибки или неточности в кредитной истории.

В целом, знание своей кредитной истории является важным инструментом для достижения финансовой стабильности и успешного управления своими долгами. Узнайте свою кредитную историю сегодня, чтобы быть в курсе своей финансовой ситуации и обеспечить себе лучшие возможности на рынке кредитования.

Как кредитная история влияет на вас

- Возможность получить кредит или займ. Банки и кредитные учреждения обращают внимание на вашу кредитную историю при рассмотрении вашей заявки на кредит или займ. Если у вас есть негативные отметки или задолженности по предыдущим кредитам, это может значительно затруднить получение нового кредита.

- Условия кредитных сделок. Ваша кредитная история также может повлиять на условия кредитных сделок, которые вам предлагают. Если у вас хорошая кредитная история, вы скорее всего сможете получить кредит или займ с более низкой процентной ставкой и более выгодными условиями.

- Аренда жилья. Многие арендодатели проверяют кредитную историю своих потенциальных арендаторов. Если у вас есть плохая кредитная история или задолженности по аренде, вам может быть сложнее найти жилье или вы можете столкнуться с более высокими требованиями и ставками по аренде.

- Работа. Некоторые работодатели также могут запрашивать информацию о вашей кредитной истории при принятии решения о найме. Ваша кредитная история может считаться показателем вашей надежности и ответственности, особенно если ваша работа связана с финансами или доступом к финансовым данным.

Поэтому важно следить за своей кредитной историей, регулярно проверять ее и исправлять ошибки или неточности. Это поможет вам иметь лучшие финансовые возможности и избежать проблем, связанных с негативной кредитной историей.

Как получить свою кредитную историю

1. Откройте сайт Бюро кредитных историй

Первый шаг – открыть сайт Бюро кредитных историй РФ и выбрать нужное вам Бюро. Бюро кредитных историй в России – это организации, которые собирают, хранят и предоставляют информацию о кредитной истории граждан.

2. Заполните заявление на получение кредитной истории

На сайте Бюро вы найдете заявление на получение кредитной истории. Заполните его, указав свои персональные данные. Вам может потребоваться предоставить копию паспорта и дополнительные документы.

3. Подтвердите свою личность

Для получения кредитной истории, возможно, потребуется подтвердить свою личность. Это можно сделать с помощью электронной подписи, Банка России или личного визита в офис Бюро кредитных историй.

4. Оплатите услугу

Чтобы получить свою кредитную историю, необходимо оплатить соответствующую услугу. Уточните стоимость услуги на сайте Бюро или у представителей Бюро.

5. Получите отчет о своей кредитной истории

После подтверждения личности и оплаты услуги вы получите отчет о своей кредитной истории. Отчет содержит информацию о кредитах, задолженностях и платежах, а также организации, которые обращались за вашей кредитной историей.

Зная свою кредитную историю, вы сможете контролировать свои финансы, принимать взвешенные решения о кредитных операциях и строить свою финансовую стратегию.

Различные способы получения кредитной истории

Существует несколько способов узнать свою кредитную историю и оценить свою кредитную надежность. Вот некоторые из них:

1. Банковские отчеты: Посмотрите свои банковские выписки и отчеты за последние годы. Они могут содержать информацию о ваших кредитных платежах и балансах.

2. Бюро кредитных историй: Обратитесь в бюро кредитных историй, чтобы получить свой кредитный отчет. В России это бюро кредитных историй "Национальное бюро кредитных историй" (НБКИ), "Экспериан", "Кредит-Информ" и "ФБКИ".

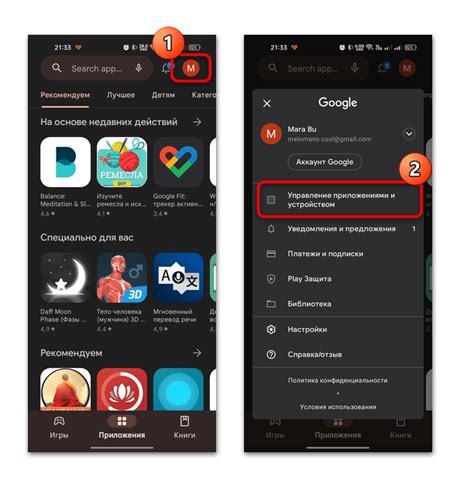

3. Онлайн-сервисы: Используйте онлайн-сервисы, которые предоставляют информацию о вашей кредитной истории. Некоторые из них бесплатны, но другие требуют платы.

4. Кредитные карты: Если у вас есть кредитные карты, вы можете проверить свою кредитную историю через онлайн-банкинг или обратиться в банк за отчетом.

5. idScore: idScore – это услуга, позволяющая проверить свою кредитную историю самостоятельно. Доступен в интернете, при помощи мобильной версии и через банкоматы.

Не важно, каким способом вы воспользуетесь, главное – не забывайте следить за своей кредитной историей и правильно управлять своими финансами.

Что искать в своей кредитной истории

Ваша кредитная история содержит важную информацию о вашей финансовой истории, которая может повлиять на вашу возможность получить кредит или ипотеку. При изучении своей кредитной истории вы должны обратить внимание на следующие элементы:

1. Записи о кредитных картах: Проверьте, есть ли у вас открытые кредитные карты, и удостоверьтесь, что суммы остатков и их статус (например, оплачены вовремя или были пропущены платежи) верные. Ошибки в этой информации могут повлиять на вашу кредитную оценку.

2. Записи об ипотеках и кредитах: Удостоверьтесь, что суммы остатков по вашим ипотекам и кредитам правильные. Также обратите внимание на платежи и статус каждого кредита. Если вы раньше продлили срок платежа или сделали дополнительные платежи, убедитесь, что эти изменения отражены в вашей кредитной истории.

3. Возможные ошибки: Внимательно изучите свою кредитную историю, чтобы выявить возможные ошибки. Это могут быть неправильные платежи, поздно отраженные платежи или даже записи о кредитах, которые вы никогда не брали. Если вы обнаружите ошибки, необходимо обратиться в кредитное бюро для исправления информации.

4. Обновленная информация: Просмотрите свою кредитную историю, чтобы увидеть, какие записи обновляются регулярно. Некоторые кредитные отчеты показывают даты последнего обновления информации. Если некоторые записи давно не обновлялись, это может быть признаком ошибки или проблемы в системе.

Удостоверьтесь, что вы регулярно проверяете свою кредитную историю, чтобы избежать любых непредвиденных проблем. Исправление ошибок в кредитной истории может занять время, поэтому чем раньше вы их обнаружите, тем быстрее сможете решить проблемы и улучшить свою кредитную историю.

Основные показатели и события

Основные показатели, которые отражаются в вашей кредитной истории:

| Платежная дисциплина | Показывает, насколько регулярно и своевременно вы выполняете свои денежные обязательства, такие как погашение кредитов или выплаты по кредитным картам. |

| История задолженностей | Отражает информацию о просроченных платежах и количестве месяцев, на протяжении которых были задолженности. |

| Сумма задолженности | Информация о сумме текущих задолженностей по кредитам и кредитным картам. |

| Кредитные запросы | Число запросов на вашу кредитную историю, сделанных кредитными организациями. Частые запросы могут снижать ваш рейтинг кредитоспособности. |

| Судебные решения | Информация о сообщениях судебных органов о долгах или неисполнении долговых обязательств. |

Основные события, которые могут повлиять на вашу кредитную историю:

- Пропуск платежей или погашение их с задержкой.

- Объявление о банкротстве.

- Переход долга в коллекторские агентства.

- Закрытие счетов.

- Подача заявок на кредит или кредитные карты.

Учитывая эти показатели и события, вы сможете контролировать свою кредитную историю и принимать правильные финансовые решения.

Как исправить ошибки в кредитной истории

Кредитная история играет важную роль при решении вопросов о получении кредитов и других финансовых услуг. Важно понимать, что иногда в кредитной истории могут содержаться ошибки, которые могут негативно повлиять на вашу кредитную историю. Ниже приведены некоторые полезные советы о том, как исправить ошибки в кредитной истории.

- Внимательно проверьте свою кредитную историю. Обратите внимание на любые неточности, ошибки или неправильные данные. Это может быть неправильное указание задолженности, пропущенные платежи или дубликаты записей. Если вы обнаружите ошибку, сразу же обратитесь к кредитному бюро.

- Свяжитесь с кредитным бюро. Когда вы обнаружите ошибку, вам необходимо сообщить об этом кредитному бюро, которое поддерживает вашу кредитную историю. Обычно у каждого бюро есть отдел по урегулированию споров. Вы можете позвонить по указанному номеру или отправить письмо с подробным описанием проблемы. Вам также стоит предоставить дополнительные доказательства, такие как копии платежей или другие документы, которые помогут подтвердить вашу позицию.

- Отслеживайте процесс исправления ошибок. Кредитное бюро должно запустить расследование вашего спора в течение 30 дней. Оно должно уведомить вас о результатах расследования письменно. Проверьте, что исправления были внесены и ваша кредитная история обновлена. Если какие-то ошибки не были исправлены, не стесняйтесь продолжать свои усилия и повторно обращаться к кредитному бюро.

- Свяжитесь с кредитором. Если ошибка связана с какой-то конкретной кредитной сделкой или кредитором, сообщите им о проблеме. Предоставьте им все необходимые документы и объясните ситуацию. Кредитор обязан уведомить кредитное бюро о несоответствии и попросить внести изменения в вашу кредитную историю.

Исправление ошибок в кредитной истории может потребовать времени и терпения. Важно следить за своей кредитной историей и регулярно проверять наличие ошибок. Не стесняйтесь обращаться за помощью к кредитному бюро или кредитору, чтобы исправить ошибки и поддерживать свою кредитную историю в отличном состоянии.

Шаги по исправлению неточностей

После получения информации о своей кредитной истории вы можете обнаружить неточности или ошибки в ней. Исправление этих ошибок может быть важным шагом для улучшения вашей кредитной истории и общего финансового положения. Вот несколько шагов, которые помогут вам исправить неточности:

1. Внимательно проверьте свою кредитную историю:

Внимательно изучите каждую запись в своей кредитной истории, чтобы убедиться, что все данные верны. Обратите внимание на любые неточности, такие как неправильные фамилии, неправильные адреса или неправильные даты.

2. Запишите информацию об ошибке:

Если вы обнаружите ошибку, запишите детали, чтобы иметь доказательства при обращении в кредитное бюро или кредитора. Включите в записи дату, тип ошибки и все свидетельства, которые подтверждают ваше утверждение.

3. Свяжитесь с кредитным бюро:

Обратитесь к кредитному бюро, отвечающему за вашу кредитную историю, чтобы сообщить о неточности и запросить исправление. Предоставьте им все детали, которые у вас есть, и объясните, что именно требуется исправить.

4. Обратитесь к кредитору:

Если ошибка связана с отдельным кредитором, свяжитесь с ним непосредственно и объясните ситуацию. Предоставьте им детали ошибки и запросите, чтобы они обновили свою информацию в кредитном бюро.

5. Держите свои доказательства:

Сохраняйте копии всех писем, электронных сообщений и других доказательств, связанных с исправлением неточностей. Это поможет вам в случае спора или продолжительных переговоров.

Следуя этим шагам, вы сможете исправить неточности в своей кредитной истории и улучшить свою финансовую ситуацию. Запомните, что улучшение кредитной истории требует времени и усилий, но это может принести значительные результаты в будущем.

Защита своей кредитной истории

Вот несколько полезных советов по защите вашей кредитной истории:

1. Мониторите свою кредитную историю. Регулярно проверяйте вашу кредитную историю, чтобы своевременно обнаружить и решить любые потенциальные проблемы или ошибки. Многие агентства предоставляют возможность бесплатно проверить свою кредитную историю один раз в год. |

2. Ответственно относитесь к своим финансам. Управляйте своими долгами и счетами ответственно. Своевременно выплачивайте кредиты и счета, следите за сроками платежей и избегайте просрочек. Это поможет поддерживать хорошую кредитную историю и избежать негативного влияния на нее. |

3. Защищайте свои личные данные. Будьте осторожны с предоставлением своих личных данных, особенно в интернете. Используйте надежные и защищенные сайты для проведения финансовых операций. Также следуйте основным мерам безопасности, таким как сложные пароли и регулярное обновление антивирусного программного обеспечения. |

4. Своевременно реагируйте на подозрительную активность. Если вы заметили подозрительную активность или ошибка в своей кредитной истории, свяжитесь с агентством кредитной истории или банком, чтобы разобраться с проблемой. Быстрая реакция поможет избежать дополнительных негативных последствий. |

Следуя этим советам, вы сможете защитить свою кредитную историю и поддерживать ее в хорошем состоянии, что поможет вам в будущем при получении кредитов и финансовых услуг.

Меры по предотвращению мошенничества и кражи личных данных

Когда речь заходит о вашей кредитной истории и личных данных, важно принять все необходимые меры для предотвращения мошенничества и защиты своей информации от кражи. Вот некоторые полезные советы:

1. Следите за своей кредитной историей. Регулярно проверяйте свою кредитную историю, чтобы быть в курсе всех изменений и отслеживать любую подозрительную активность. |

2. Будьте осторожны в интернете. Используйте надежные и защищенные сайты при совершении онлайн-платежей и вводе личных данных. Будьте осторожны с подозрительными ссылками и фишингом. Никогда не делитесь своими личными данными или паролями на ненадежных сайтах. |

3. Сильные пароли и двухэтапная аутентификация. Создавайте сложные пароли и никогда не используйте один и тот же пароль для разных сервисов. Включите двухэтапную аутентификацию, где это возможно, чтобы усилить защиту своих аккаунтов. |

4. Будьте внимательны к своей почте. Не открывайте подозрительные электронные письма и не отвечайте на них. Будьте особенно осторожны с письмами, которые запрашивают конфиденциальную информацию или содержат подозрительные вложения. |

5. Закрывайте доступ к своей информации. Не оставляйте личные документы или копии на виду, особенно в общественных местах. Сохраняйте свои документы и пропуска в безопасном месте дома. |

6. Обратитесь к специалистам при подозрительной активности. Если вы заметили подозрительные транзакции, активность на вашем счете или хотите получить дополнительную информацию о защите данных, обратитесь в банк или организацию по кредитованию. |

Следуя этим мерам предосторожности, вы сможете уменьшить риск мошенничества и сохранить свою кредитную историю в безопасности.