Ипотека – это один из самых важных финансовых инструментов, который помогает многим людям осуществить мечту – стать владельцем собственного жилья. Но что делать, если вы являетесь индивидуальным предпринимателем?

Для индивидуальных предпринимателей оформление ипотеки может быть немного сложнее. Банки часто требуют дополнительные документы и хорошую кредитную историю. Однако, несмотря на некоторые трудности, получить ипотеку для индивидуального предпринимателя вполне реально.

Важно подготовиться к процессу получения ипотеки и собрать все необходимые документы. При оформлении ипотеки для предпринимателей, банки зачастую требуют предоставить выписку из ЕГРИП, декларацию по налогу на доходы физических лиц за последний год, а также бухгалтерскую отчетность за тот же период.

Важно помнить, что банки рассчитывают кредитоспособность индивидуального предпринимателя по его среднемесячному доходу за последние 12 месяцев. Поэтому важно иметь четкую и аккуратную бухгалтерскую отчетность и активно работать над своими доходами.

Если вы являетесь индивидуальным предпринимателем и мечтаете о собственном жилье, не оставайтесь в стороне. Оформление ипотеки может быть сложным, но если вы подготовитесь и предоставите все необходимые документы, шансы на успех будут весьма высоки. Это значит, что ваша мечта может стать реальностью.

Процесс получения ипотеки для индивидуального предпринимателя

Для индивидуального предпринимателя получение ипотеки может быть немного сложнее, чем для работника с постоянным местом работы. В процессе получения ипотеки индивидуальные предприниматели сталкиваются с дополнительными требованиями и проверками от банков.

Прежде всего, банки обращают внимание на стабильность и доходность бизнеса. Индивидуальные предприниматели должны предоставить подробные финансовые отчеты и налоговые декларации за последние несколько лет. Банкам важно убедиться в финансовой устойчивости предпринимателя и его способности регулярно выплачивать ипотечный кредит.

Также банки рассматривают кредитную историю индивидуальных предпринимателей. Хорошая кредитная история увеличивает шансы на получение ипотеки. Если у предпринимателя имеются задолженности по кредитам или просроченные платежи, банк может отказать в выдаче ипотечного кредита. Рекомендуется заранее проверить свою кредитную историю и устранить все возможные негативные моменты.

Важным фактором при получении ипотеки является первоначальный взнос. Большинство банков требуют от индивидуальных предпринимателей более высокий процент первоначального взноса по сравнению с работниками с постоянной занятостью. Это связано с повышенным риском, который несет банк, выдавая ипотечный кредит индивидуальному предпринимателю.

Банки также принимают во внимание возраст предпринимателя, а также срок его бизнеса. Чем более длительный срок существования бизнеса и чем старше предприниматель, тем выше его шансы на получение ипотеки.

В процессе оформления ипотеки для индивидуального предпринимателя, банки могут также потребовать дополнительные документы, такие как выписки с банковских счетов, договоры аренды или собственности на имущество, а также справки о доходах от партнеров или клиентов. Однако требования банков могут различаться, поэтому рекомендуется заранее уточнить список необходимых документов в выбранном банке.

В целом, получение ипотеки для индивидуального предпринимателя может быть достаточно сложным процессом. Чтобы повысить свои шансы на успех, необходимо подготовиться заранее, предоставив все необходимые финансовые документы и установив хорошую кредитную историю. Также стоит обратить внимание на работу бизнеса, его стабильность и доходность. Несмотря на сложности, получение ипотеки для индивидуального предпринимателя является реальным, если выполнить требования банка и предоставить все необходимые документы.

Необходимость в ипотеке для индивидуального предпринимателя

Индивидуальные предприниматели (ИП) также могут столкнуться с потребностью в ипотеке. Но почему ИП нуждаются в ипотеке? Причин может быть несколько.

Приобретение жилья

Одна из причин, по которой индивидуальные предприниматели нуждаются в ипотеке, - это приобретение собственного жилья. Обладание собственным жильем является одной из основных целей многих людей, и предприниматели не исключение. Ипотечный кредит позволяет ИП реализовать мечту о собственном жилье и обеспечить комфортное проживание для себя и близких.

Развитие бизнеса

Вторая причина, по которой индивидуальным предпринимателям может потребоваться ипотека, - это развитие бизнеса. Большинство предпринимателей для достижения успеха и расширения своей деятельности нуждаются в дополнительных финансовых ресурсах. Ипотечный кредит может помочь предпринимателям получить необходимые средства для приобретения нового оборудования, строительства или аренды помещений, запуска рекламной кампании и т.д., что позволит развить их бизнес.

Финансовые возможности

ИП могут сталкиваться с трудностями в получении банковского кредита из-за своего статуса самозанятых лиц. Ипотека становится необходимостью, чтобы обеспечить доступ к необходимым финансовым средствам для ИП. Одним из основных преимуществ ипотеки для ИП является возможность получения кредита на более длительный срок и по более низкой процентной ставке, чем при других банковских кредитах.

Ипотека для индивидуального предпринимателя может стать важным инструментом для реализации их целей, будь то приобретение жилья или развитие бизнеса. Благодаря ипотеке ИП получают возможность использовать финансовые ресурсы для достижения успеха и улучшения своего будущего.

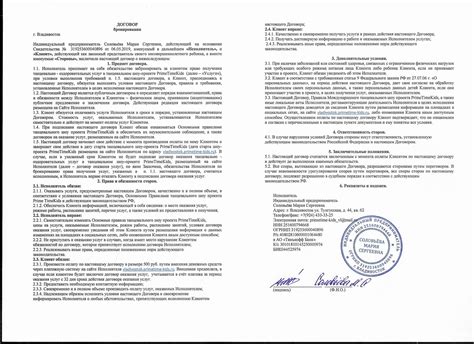

Подготовка документов для ипотечного кредитования индивидуальным предпринимателем

Для получения ипотеки в качестве индивидуального предпринимателя вам понадобится подготовить определенный набор документов. Правильная подготовка всех необходимых документов поможет вам ускорить процесс получения ипотечного кредита. Следует учесть, что банки настаивают на предоставлении полного пакета документов для оценки вашей кредитоспособности.

Ниже приведен список основных документов, которые обычно требуются для ипотечного кредитования индивидуальным предпринимателем:

- Свидетельство о регистрации индивидуального предпринимателя (ОГРНИП).

- Свидетельство ЕГРИП (если применимо).

- Копия паспорта и ИНН индивидуального предпринимателя.

- Выписка из ЕГРЮЛ/ЕГРИП, содержащая информацию о владельце и деятельности.

- Финансовая отчетность за последний год: бухгалтерский баланс, отчет о прибылях и убытках.

- Налоговая отчетность за последний год: налоговая декларация по налогу на прибыль, платежи в бюджет и пенсионные фонды.

- Выписка из расчетного счета индивидуального предпринимателя за последние 6-12 месяцев.

- Документы, подтверждающие источники дохода: договоры, счета-фактуры, акты выполненных работ и т.д.

- Документы на недвижимость: свидетельство о собственности, договор купли-продажи, технический паспорт.

- Документы на залоговое имущество, если оно имеется (например, автомобиль).

- Справка о задолженности перед другими кредиторами (если применимо).

Некоторые банки могут потребовать дополнительные документы. Важно уточнить конкретные требования банка, с которым вы собираетесь работать.

Перед тем как подавать документы в банк, рекомендуется проверить их на полноту и достоверность. В случае необходимости, обратитесь за помощью к профессиональным юристам или финансовым консультантам, чтобы убедиться, что все документы предоставлены в правильной форме и не вызовут дополнительных вопросов у кредитного учреждения.

Выбор банка для оформления ипотеки для индивидуального предпринимателя

При выборе банка для оформления ипотеки для индивидуального предпринимателя следует учесть несколько ключевых факторов. Эти факторы помогут вам получить наилучшие условия ипотечного кредитования и обеспечат успешное оформление ипотеки:

- Определите, какие банки предоставляют ипотечные кредиты для индивидуальных предпринимателей. Не все банки готовы работать с этой категорией заемщиков, поэтому их выбор сужается. Проведите исследование и составьте список банков, которые предлагают такие услуги.

- Оцените условия ипотеки в разных банках. Изучите процентные ставки, сроки кредитования, возможность досрочного погашения и наличие штрафных санкций, требования к первоначальному взносу, документы, необходимые для оформления ипотеки.

- Проверьте репутацию банка. Обратите внимание на отзывы клиентов, исследуйте финансовое положение банка и его надежность. Выберите банк с хорошей репутацией и хорошей финансовой стабильностью.

- Сравните предложения разных банков. Используйте таблицу, чтобы сравнить условия ипотеки в разных банках. Это поможет вам выбрать наиболее выгодное предложение и выбрать банк, который лучше всего соответствует вашим потребностям и возможностям.

- Обратитесь в выбранный банк для получения консультации. При выборе банка необходимо связаться с его представителями для получения дополнительной информации и консультации. Обсудите свою ситуацию и задайте все вопросы, которые у вас возникли.

- Примите решение и оформите ипотеку. После изучения условий и получения консультации можно принять окончательное решение и оформить ипотеку в выбранном банке. Обратитесь в отделение банка с необходимыми документами и заполните заявку на ипотечный кредит.

Выбор банка для оформления ипотеки для индивидуального предпринимателя является важным шагом в процессе получения ипотечного кредита. Не спешите, внимательно изучите условия, проведите сравнение и проконсультируйтесь с профессионалами в данной области. Тщательный выбор банка поможет вам получить наилучшие условия и достичь своих финансовых целей. Удачи в оформлении ипотеки!

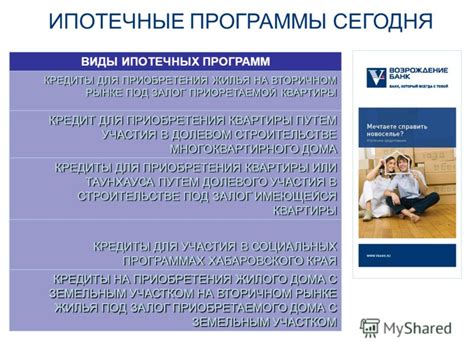

Виды и условия ипотечных программ для индивидуальных предпринимателей

Ипотека для индивидуальных предпринимателей представляет собой специальные программы, предлагаемые банками для финансирования покупки жилья или коммерческой недвижимости. Условия этих программ могут существенно отличаться от ипотеки для физических лиц.

Существует несколько видов ипотечных программ, доступных индивидуальным предпринимателям:

| Вид программы | Условия |

|---|---|

| Классическая ипотека | Предоставляется без залога, но требует документального подтверждения доходов и обычно предполагает более высокую процентную ставку по сравнению с программами для физических лиц. |

| Ипотека с залогом | Требует залога в виде имущества или земельного участка, а также документального подтверждения доходов. Процентные ставки обычно ниже, чем у классической ипотеки. |

| Долевое финансирование | Предоставляется на покупку доли в строящемся объекте недвижимости. Не требует подтверждения доходов, но может предусматривать определенные риски и ограничения. |

Помимо видов программ, важно также учитывать следующие условия, которые могут варьироваться в зависимости от банка:

- Минимальный первоначальный взнос - сумма, которую предприниматель должен внести при покупке недвижимости. Он может составлять от 10 до 50% от стоимости объекта.

- Срок кредита - максимальный период, на который предоставляется ипотека. Обычно он составляет от 10 до 30 лет.

- Процентная ставка - процент, который предприниматель должен будет выплачивать по кредиту. Он может быть фиксированным или изменяться в зависимости от срока ипотеки и рыночных условий.

- Требования к документам - банк может запросить различные документы, подтверждающие доходы и финансовое состояние предпринимателя, такие как налоговая декларация, копии контрактов, выписки со счетов и т.д.

Перед выбором конкретной ипотечной программы необходимо внимательно изучить все условия и сравнить предложения разных банков. Важно также проконсультироваться с финансовым консультантом или специалистом по ипотеке, чтобы выбрать наиболее подходящую программу, учитывая свои потребности и возможности.

Размер первоначального взноса для индивидуальных предпринимателей

При получении ипотеки индивидуальным предпринимателям требуется внести первоначальный взнос. Размер этого взноса зависит от различных факторов, таких как банк, сумма кредита, цена недвижимости и другие условия.

Большинство банков требует, чтобы первоначальный взнос составлял от 10% до 30% от стоимости недвижимости. Однако, для индивидуальных предпринимателей это может быть большой суммой, особенно если они ведут свое дело не так долго или имеют низкий доход.

Некоторые банки позволяют индивидуальным предпринимателям вносить меньший первоначальный взнос, однако, в таком случае, возможно потребуется дополнительное обеспечение кредита. Например, банк может потребовать залоговое имущество или поручительство.

Важно учитывать, что чем больше первоначальный взнос, тем меньше будет размер ежемесячного платежа по кредиту. Поэтому, если это возможно, рекомендуется внести как можно большую сумму в качестве первоначального взноса.

Если индивидуальному предпринимателю сложно накопить необходимую сумму на первоначальный взнос, можно рассмотреть возможность получения субсидии на ипотеку от государства. Это поможет снизить первоначальные затраты и сделает процесс получения кредита более доступным для предпринимателей.

Важно помнить, что каждый банк имеет свои требования и условия к первоначальному взносу для индивидуальных предпринимателей. Перед подачей заявки на ипотеку рекомендуется изучить предложения разных банков и выбрать самый подходящий вариант, основываясь на своих финансовых возможностях.

Ипотека для индивидуального предпринимателя может быть достижимой целью, если научиться правильно распоряжаться своими финансами и выбрать оптимальные условия кредитования.

Особенности рассмотрения заявки на ипотеку для индивидуальных предпринимателей

Для индивидуальных предпринимателей процесс получения ипотеки имеет свои особенности. Заявка на ипотеку от ИП рассматривается банками более тщательно, поскольку такие клиенты считаются потенциально более рисковыми. Вот некоторые ключевые особенности, которые следует учесть:

- Для рассмотрения заявки на ипотеку ИП обычно требуется предоставление дополнительных документов, таких как выписка из ИНН, свидетельство о государственной регистрации, копии последних налоговых деклараций.

- Банки также обращают внимание на источник дохода ИП. Они могут потребовать выписку из бухгалтерии, которая подтвердит стабильность и достаточность доходов предпринимателя для возврата кредита.

- Еще одной важной особенностью является наличие обеспечения. Банк может попросить обеспечение в виде залога, депозита или поручительства третьего лица. Это делается для снижения рисков и обеспечения возврата кредита.

- Зачастую, для ИП, срок ипотечного кредита может быть более ограниченным по сравнению с физическими лицами. Некоторые банки предоставляют возможность взять ипотеку ИП на срок до 25 лет, в то время как другие могут ограничивать этот срок до 15 лет.

Важно отметить, что каждый банк устанавливает свои требования и правила для рассмотрения заявки на ипотеку для индивидуальных предпринимателей. Поэтому перед подачей заявки рекомендуется изучить условия различных банков и выбрать наиболее подходящий вариант.

Выбор страховки при оформлении ипотеки для индивидуального предпринимателя

Важно понимать, что страховка является обязательным условием для оформления ипотеки. Банк требует страховку от имущественных рисков, таких как пожар, наводнение или взрыв, а также от рисков, связанных с жизнью и здоровьем заемщика. Цель банка – обеспечение возможности возврата долга в случае страхового случая.

Важным моментом является выбор страховой компании. При выборе страховки для ипотеки для индивидуального предпринимателя рекомендуется обратиться к надежным и проверенным страховым компаниям. Не стоит скупиться на стоимости страховки, так как это может привести к проблемам при наступлении страхового случая.

Предоставляемые услуги страховой компании также имеют важное значение. Возможной страховой компанией должны быть предусмотрены различные варианты страхования, включая платежеспособность заемщика в случае временной или постоянной утраты трудоспособности, возможность покрытия расходов на лечение и реабилитацию, а также страхование от несчастных случаев и смерти.

Также следует обратить внимание на условия и сроки страхования. Важно учитывать, что условия страхования могут варьироваться у различных компаний. Поэтому необходимо внимательно изучить все нюансы и условия предоставляемой страховки.

Выбор страховки при оформлении ипотеки для индивидуального предпринимателя является ответственным и важным этапом. Необходимо правильно подойти к выбору страховой компании, ознакомиться со всеми условиями и предложениями, а также обратить внимание на отзывы о выбранной страховой компании.

Правильный выбор страховки обеспечит безопасность и защиту вашего жилья, а также обеспечит возможность возврата кредита в случае возникновения страхового случая. Именно поэтому выбор страховки следует осуществлять с особой тщательностью и вниманием к деталям.

Роль кредитного истории при получении ипотеки для индивидуальных предпринимателей

Кредитная история – это история финансовых обязательств заемщика, которая включает информацию о его кредитах, кредитных картах, платежной дисциплине и других финансовых операциях. Банки получают доступ к этой информации из специализированных кредитных бюро.

Для индивидуальных предпринимателей, кредитная история может быть особенно важной, так как она может отражать не только финансовое положение бизнеса, но и личные финансы заемщика. Поэтому, иметь положительную кредитную историю становится неотъемлемым условием для получения ипотеки как физическим лицом.

Банки анализируют кредитную историю индивидуальных предпринимателей, чтобы оценить их платежеспособность и решить, могут ли они вернуть кредитные средства в срок. Отрицательная кредитная история, такая как просроченные платежи, невыплаченные кредиты или банкротство, может негативно повлиять на решение банка и привести к отказу в получении ипотеки.

Чтобы улучшить свою кредитную историю, индивидуальные предприниматели могут принять несколько мер. Во-первых, регулярно выплачивать все кредиты и задолженности в срок. Во-вторых, избегать необоснованных запросов на кредитные средства, так как они могут указывать на финансовые проблемы. Также, следует следить за своей кредитной историей, исправлять возможные ошибки и вести финансовую дисциплину.