НДС (налог на добавленную стоимость) является одной из основных составляющих налогов в России. Для организаций, ведущих предпринимательскую деятельность, правильное распределение НДС на затраты является значимым вопросом, требующим аккуратного подхода и строгое соблюдение правил и условий.

Основная задача в правильном распределении НДС на затраты - минимизировать риски поступления налоговых проверок и штрафов. Для этого необходимо знать все требования и регламенты, установленные налоговым законодательством, а также быть грамотно разбирающимся в бухгалтерии и налогообложении.

Правильное распределение НДС на затраты возможно только при соблюдении определенных условий. Одним из главных условий является наличие документов подтверждающих затраты и налоговые документы, такие как счета-фактуры. Также важно учитывать, что в расчете НДС на затраты должны быть учтены только те затраты, которые непосредственно связаны с предоставлением товаров или услуг, облагаемых НДС.

Правила и условия для распределения НДС на затраты регулируются налоговой законодательством и являются сложными и многоступенчатыми процессами. Ошибки в расчетах могут привести к возникновению проблем с налоговыми органами и значительными штрафными санкциями. Поэтому, для избежания проблем, рекомендуется обратиться к профессиональным консультантам, имеющим опыт в области налогового учета и правильного распределения НДС на затраты.

Как производить распределение НДС на затраты: основные правила и условия

1. Затраты, на которые осуществляется распределение НДС, должны быть прямо связаны с осуществлением предпринимательской деятельности. Такие затраты, как закупка товаров для продажи, аренда помещений или услуги по транспортировке товаров, являются основными объектами распределения НДС.

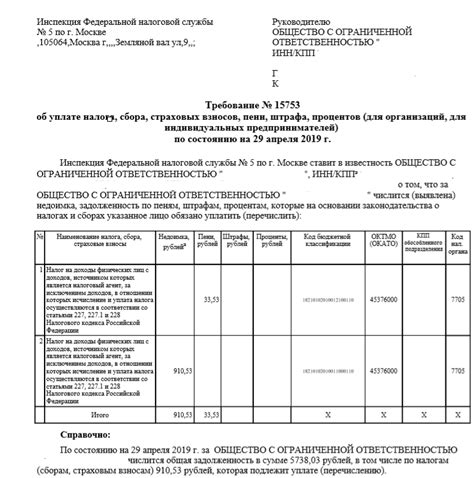

2. Распределение НДС на затраты производится на основании налоговых документов, которые удостоверяют уплату налога. К таким документам относятся счета-фактуры, товарные накладные и другие документы, подтверждающие факт уплаты НДС.

3. Важным условием для правильного распределения НДС на затраты является соблюдение требований по контролю за товарно-материальными ценностями. Предприятие должно вести точный учет всех приобретаемых товаров и своевременно учесть все изменения их стоимости.

4. При распределении НДС необходимо учитывать особенности ставок налога. Стандартная ставка НДС в России составляет 20%, однако существуют и иные ставки, такие как 10% и 0%. Правильное распределение НДС на затраты предполагает учет разных ставок в зависимости от характера затрат.

5. Важно отметить, что некоторые виды расходов не подлежат распределению НДС, например, сумма налога, уплаченного при приобретении нематериальных активов или при проведении рекламных мероприятий. В таких случаях НДС не подлежит включению в расходы.

6. Необходимо также помнить о возможности возврата НДС. Если распределение НДС на затраты было неправильным или в случае отсутствия основательных доказательств расходов, предприятие может столкнуться с проблемами при получении возврата ранее уплаченного налога.

Определение объекта распределения налога

Для определения объекта распределения налога следует учитывать, что налоговое законодательство предусматривает определенные правила и условия. В основе определения объекта лежит понятие "товар" в широком смысле этого слова. К товару относятся как материальные предметы, так и услуги, а также имущественные и неимущественные права.

При выборе объекта распределения налога рекомендуется руководствоваться следующими критериями:

- Объект распределения должен быть имущественным. Он должен иметь стоимость, измеряемую в денежных единицах.

- Объект распределения должен быть связан с осуществлением предпринимательской деятельности и использоваться для достижения экономических целей организации.

- Объект распределения должен быть легко идентифицируемым. В идеале, он должен иметь свой собственный учетный номер или другой идентификатор.

- Объект распределения не должен противоречить налоговому законодательству и иметь другие ограничения в использовании.

Важно помнить, что выбор объекта распределения налога должен быть обоснован и документально подтвержден. Для этого могут использоваться договоры, накладные, счета и другие первичные документы, а также внутренние положения и инструкции организации.

Правила распределения НДС при использовании товаров и услуг для производства товаров

При использовании товаров и услуг для производства товаров, организации могут получить право на вычет НДС, который был уплачен при их приобретении. В этом случае, НДС, уплаченный на товары и услуги, используемые для производства, приобретения или реализации товаров, может быть включен в состав расходов организации и учтен при расчете налога на прибыль.

Однако, чтобы иметь право на вычет НДС, необходимо соблюдать ряд правил и условий:

- Товары и услуги, на которые был уплачен НДС, должны быть приобретены организацией у юридических лиц или индивидуальных предпринимателей, которые являются плательщиками НДС и предоставили организации документы, подтверждающие оплату НДС.

- Товары и услуги, на которые был уплачен НДС, должны быть использованы организацией исключительно для целей производства товаров, а не для других целей, не связанных с основной деятельностью организации.

- Уплата НДС на приобретенные товары и услуги должна быть правильно оформлена в документах, зарегистрированных в налоговых органах.

При соблюдении данных правил, организация имеет право на вычет НДС, который был уплачен на товары и услуги, используемые для производства товаров. Для этого организация должна включить уплаченный НДС в расходы и учесть его при расчете налоговой базы.

Важно отметить, что правила распределения НДС могут зависеть от особенностей деятельности организации и требуют отдельного изучения. Консультация специалиста в области налогообложения может помочь организации правильно применить правила распределения НДС и избежать возможных налоговых проблем.

Возможность распределения НДС на затраты, не связанные с производством товаров

Согласно законодательству, НДС может быть распределен на затраты, не связанные с производством товаров, только если эти затраты используются для осуществления налогового объекта, т.е. связаны с осуществлением предпринимательской деятельности. Однако, есть ограничения и условия, которые необходимо соблюдать для такого распределения НДС.

Во-первых, для того чтобы иметь возможность распределять НДС на непроизводственные затраты, предприятие должно быть плательщиком налога по общей системе налогообложения. Если предприятие применяет упрощенную систему налогообложения, то НДС на непроизводственные затраты не распределяется.

Во-вторых, предприятие должно вести отдельный учет НДС, связанный с непроизводственными затратами. Имеется в виду, что в бухгалтерии должны быть выделены счета для учета сумм НДС, которые возникают в результате данных расчетов.

Также необходимо соблюдать принцип производительности, то есть непроизводственные затраты должны быть использованы для осуществления предпринимательской деятельности, способствовать ее развитию или обеспечивать безопасность работы предприятия. Например, затраты на аренду офиса, покупку компьютеров и оргтехники, маркетинговые услуги, юридическую поддержку и прочие услуги могут быть отнесены к непроизводственным затратам.

Распределение НДС на непроизводственные затраты производится на основании показателей доли использования таких затрат для целей облагаемой деятельности. Для этого обычно применяется специальная методика расчета, которая учитывает различные факторы, такие как обороты, доходы, расходы и прочие показатели предприятия.

Однако следует отметить, что распределение НДС на непроизводственные затраты может быть сложным и требует детального изучения законодательства и консультации со специалистами. Поэтому рекомендуется обратиться к квалифицированным юристам или бухгалтерам, чтобы получить подробную информацию о возможностях и условиях такого распределения.

Особенности распределения НДС на затраты при предоставлении услуг

Распределение НДС на затраты при предоставлении услуг имеет свои особенности и предусмотрено законодательством. Важно правильно определить, какие затраты можно считать связанными с предоставлением конкретной услуги, чтобы учесть НДС по таким расходам.

В первую очередь, необходимо провести анализ, определить, какие именно затраты возникают в результате оказания услуги. Это могут быть затраты на услуги связи, расходы на аренду помещений, затраты на рекламу и маркетинг, оплата труда сотрудников, закупка материалов и оборудования и т.д.

Далее, следует выделить те затраты, которые можно отнести к реализации услуги и которые облагаются НДС. Например, если предприятие оказывает услуги связи, то затраты на приобретение и обслуживание необходимого оборудования и программного обеспечения, а также оплата услуг связи будут считаться связанными с предоставлением услуги и подлежат НДС.

Важно также учесть, что для распределения НДС на связанные затраты необходимо иметь налоговый расчет, который подтверждает право на вычет НДС. Также следует вести учет и документальное подтверждение всех расходов, связанных с предоставлением услуги.

Стоит отметить, что в определенных случаях, когда услуга является частью комплексного предоставления товаров и услуг, возможно применение специальных правил распределения НДС, установленных законодательством.

В целом, для правильного распределения НДС на затраты при предоставлении услуг необходимо тщательно анализировать все расходы, связанные с оказанием услуги, и следовать требованиям законодательства, чтобы избежать ошибок и возможных налоговых рисков.

Условия получения права на распределение налога при осуществлении импорта товаров

Для того чтобы импортер имел право на распределение НДС на затраты, необходимо соблюдение следующих условий:

- Импортер должен быть зарегистрирован в качестве плательщика НДС.

- Товары, ввозимые импортером, должны быть предназначены для использования в хозяйственной или профессиональной деятельности, которая облагается НДС.

- Импорт товаров должен осуществляться на территории Российской Федерации.

- Импортер должен предоставить таможенной службе все необходимые документы, подтверждающие право на использование импортируемых товаров для целей, облагаемых НДС.

- Импортер должен включить информацию о себе и импортируемых товарах в единый реестр ввозимых товаров.

- Импортер должен провести регистрацию импортируемых товаров в налоговых органах в установленном порядке.

- Импортер должен правильно оформить декларацию о ввозе товаров и уплатить все налоги и пошлины в установленные сроки.

- Импортер должен вести учет импортируемых товаров и использование их для целей, облагаемых НДС, в соответствии с требованиями законодательства.

Соблюдение всех указанных условий позволит импортеру правильно распределить НДС на свои затраты и избежать возможных налоговых претензий со стороны налоговых органов.

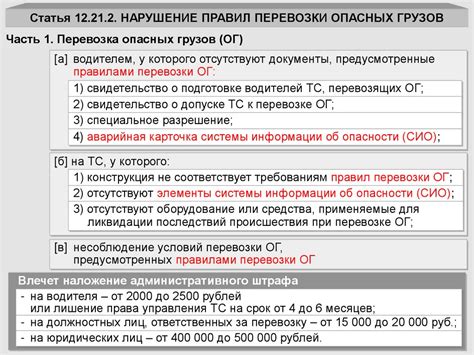

Ответственность за нарушение правил распределения НДС на затраты

Одним из основных нарушений, с которым можно столкнуться при распределении НДС на затраты, является неправильное определение ставки НДС. Например, если товар или услуга были неправильно классифицированы, то ставка НДС может быть неправильно определена. Это может привести к переплате или недоплате НДС, а также к нарушению законодательства страны.

Другим распространенным нарушением является неправильное распределение НДС на различные виды затрат. Например, если НДС, уплаченный при покупке товаров или услуг, не был правильно распределен на затраты, то это может привести к искажению финансовой отчетности предприятия и неверным налоговым декларациям.

Ответственность за нарушение правил распределения НДС на затраты может включать штрафные санкции со стороны налоговых органов. Эти санкции могут включать штрафы, проценты за неуплату НДС и другие дополнительные расходы.

Кроме того, нарушение правил распределения НДС на затраты также может привести к репутационным проблемам для предприятия. Негативные последствия в виде утраты доверия клиентов и партнеров могут оказаться долгосрочными и нанести значительный ущерб бизнесу.

В свете этих последствий важно следовать всем правилам и условиям, связанным с распределением НДС на затраты. Для этого необходимо иметь хорошее понимание налогового законодательства и учетных правил, а также осведомляться о любых изменениях в законодательстве, которые могут повлиять на правила распределения НДС.

Итак, несоблюдение правил распределения НДС на затраты может быть очень дорогостоящим для предприятия. Поэтому важно спланировать и внедрить соответствующие системы и процедуры, чтобы гарантировать правильное распределение НДС на затраты и минимизировать риски возможных нарушений.