НДС (налог на добавленную стоимость) является одним из важных составляющих цены товара. Он взимается при каждой продаже товаров и услуг в России. Включение НДС в стоимость товара может показаться сложной задачей, однако, если следовать определенным шагам, это может быть выполнено достаточно легко.

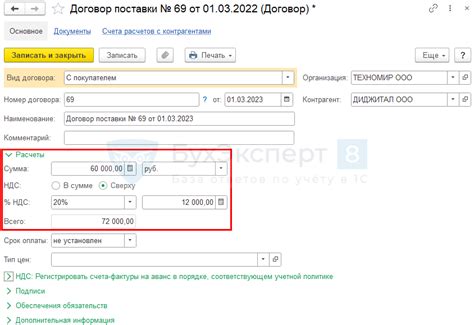

Шаг 1: Вначале необходимо определить ставку НДС, которая применима к вашему товару. Ставки НДС могут быть разными в зависимости от типа товара – общей, 10% или 0%. Общая ставка НДС составляет 20%, что является наиболее распространенной. Однако, следует ознакомиться с действующими налоговыми ставками и правилами в вашей стране.

Шаг 2: После определения ставки НДС, необходимо вычислить сумму НДС, которую вы хотите включить в стоимость товара. Для этого умножьте стоимость товара на соответствующую ставку НДС. Например, если стоимость товара составляет 1000 рублей, а ставка НДС – 20%, то сумма НДС будет равна 200 рублей (1000 * 0.2).

Шаг 3: После вычисления суммы НДС, добавьте эту сумму к исходной стоимости товара. В нашем примере, сумма НДС составляет 200 рублей, поэтому итоговая стоимость товара будет равна 1200 рублей (1000 + 200).

Учитывая вышеуказанные шаги, вы сможете включить НДС в стоимость товара. Это важно для бизнеса, так как позволяет четко указать конечную цену товара для ваших клиентов. Однако, рекомендуется проконсультироваться со специалистами или ознакомиться соответствующими налоговыми правилами в вашей стране, чтобы правильно применять НДС и актуализировать свою бухгалтерскую отчетность.

Почему включение НДС важно

1. Упрощает учет и отчетность Если НДС включен в стоимость товара, то предприниматель не нужно вести сложные расчеты и отдельно указывать сумму налога в документах. Все расчеты производятся автоматически, что облегчает учетную работу и сокращает время на подготовку отчетности. | 2. Исключает возможность ошибок При включении НДС в стоимость товара исключается возможность допустить ошибку при расчетах или указании суммы налога. Это важно для предпринимателей, которые стремятся к минимизации ошибок и соблюдению налогового законодательства. |

3. Увеличивает привлекательность предложения Покупатели чаще обращают внимание на конечную стоимость товара, особенно если они не являются предпринимателями и не могут вычитать НДС. Включение налога в цену товара позволяет предпринимателю предложить привлекательную цену и конкурентное предложение на рынке. | 4. Упрощает работу с клиентами Если НДС включен в стоимость товара, то предприниматель не беспокоится о подсчете налога и требованиях налоговых органов. Клиенты, в свою очередь, знают точную цену товара и не испытывают затруднений при его приобретении. |

Таким образом, включение НДС в стоимость товара является не только законодательным требованием, но и предоставляет ряд преимуществ как для предпринимателей, так и для их клиентов.

Шаг 1: Понимание роли НДС

Важно понимать, что НДС не является дополнительной оплатой, которую компании получают сверх стоимости товара или услуги. Он является налогом, который компании обязаны взимать с платежей своих клиентов и перечислять в государственную казну. Поэтому включение НДС в стоимость товара является неизбежным и предусмотрено законодательством по налогам и сборам.

Для предпринимателей и компаний важно учитывать НДС при определении цены своих товаров или услуг. Неправильное включение или неверный расчет НДС может привести к налоговым проблемам и штрафам. Поэтому следует обратить внимание на детали и рекомендации по правильному включению НДС в стоимость товара.

Шаг 2: Узнайте свой НДС-код

Прежде чем включить НДС в стоимость товара, вам необходимо узнать свой НДС-код. НДС-код это уникальный идентификатор, который присваивается вашему предприятию налоговыми органами и позволяет определять вашу компанию как плательщика НДС.

Для получения НДС-кода вам необходимо обратиться в налоговую инспекцию или воспользоваться онлайн-сервисом, предоставляемым налоговыми органами. Вам потребуется предоставить определенные документы, такие как свидетельство о регистрации предприятия и паспорт генерального директора.

| Документы для получения НДС-кода: |

|---|

| 1. Свидетельство о регистрации предприятия |

| 2. Паспорт генерального директора |

| 3. Документы, подтверждающие наличие банковского счета |

| 4. Документы, подтверждающие место нахождения предприятия |

После того, как вы предоставите все необходимые документы, налоговая инспекция проведет проверку и выдаст вам НДС-код. Обычно этот процесс занимает несколько дней. Не забудьте сохранить свой НДС-код в надежном месте, так как он будет необходим при заполнении налоговой декларации и взаимодействии с контрагентами.

Шаг 3: Обновите цены товаров и услуг

После определения ставки НДС и включения его в цену товара либо услуги, необходимо обновить цены товаров и услуг в вашем бизнесе. Вам потребуется пройти следующие шаги:

1. Откройте программу управления вашими товарами или услугами, например, электронный каталог или базу данных.

2. Найдите список товаров или услуг, в которых вы хотите включить НДС в стоимость.

3. Пересмотрите каждый товар или услугу в списке и обновите цену, включая в нее ставку НДС. Например, если ставка НДС составляет 20%, то цена товара или услуги должна быть увеличена на 20%. Если цена товара или услуги уже включает НДС, следует убрать НДС из цены.

4. Сохраните обновленные цены в программе управления товарами или услугами.

5. Уведомите своих клиентов о внесенных изменениях в цены. Это можно сделать, например, путем отправки электронной рассылки или размещением объявления на вашем сайте.

Обратите внимание, что после обновления цен необходимо вести учет и отчетность с учетом включенного НДС. Убедитесь, что ваша бухгалтерия разработала соответствующие процедуры учета и отчетности.

После выполнения всех шагов вы должны иметь обновленные цены товаров и услуг, в которых НДС уже включен в стоимость. Помните, что включение НДС в цену может повлиять на ваш рентабельность и конкурентоспособность, поэтому важно тщательно провести анализ и оценку этих изменений.

Шаг 4: Уведомление клиентов о включении НДС

После того, как вы включили НДС в стоимость товара, важно уведомить своих клиентов об этом изменении. Это поможет избежать любых недоразумений и конфликтов в будущем. Следуйте этим простым шагам, чтобы уведомить своих клиентов:

Шаг 1: | Отправьте электронное письмо или SMS-уведомление своим клиентам, объясняя, что вы начали включать НДС в стоимость товара. Укажите, что цены на товары могут измениться и что это связано с изменениями в налоговом законодательстве. |

Шаг 2: | Разместите уведомление на своем веб-сайте или интернет-магазине. Убедитесь, что оно ясно и видно для всех пользователей, чтобы избежать недоразумений. |

Шаг 3: | Поместите информацию о включении НДС в стоимость товара на странице описания товара. Это позволит клиентам быть в курсе изменений цен при просмотре товара. |

Шаг 4: | Ответьте на вопросы клиентов и предоставьте им необходимые пояснения. Старайтесь быть открытыми и понимающими, чтобы поддержать положительную коммуникацию с вашими клиентами. |

После выполнения всех этих шагов вы будете уверены, что ваши клиенты осведомлены о включении НДС в стоимость товара и готовы к изменениям в ценах.

Шаг 5: Сохранение документации

После того, как вы успешно включили НДС в стоимость товара, важно сохранить всю соответствующую документацию. Это необходимо для того, чтобы иметь возможность предоставить ее при необходимости в случае проверки со стороны налоговых органов.

Сохранение документов также поможет вам в случае, если понадобится провести анализ данных по продажам или учету расходов налогового периода. Вы сможете использовать сохраненные документы для составления отчетности или подготовки налоговой декларации.

Рекомендуется создать электронную базу данных, где вы будете хранить все необходимые документы. Это позволит вам быстро находить нужную информацию и сортировать данные по различным критериям.

Среди ключевых документов, которые следует сохранить, можно выделить:

- Копии счетов-фактур и накладных на поставку товаров с указанием включенной в стоимость НДС.

- Кассовые чеки и квитанции об оплате товаров или услуг.

- Договоры с поставщиками и покупателями.

- Документы, подтверждающие передачу товаров или оказание услуг.

- Протоколы инвентаризации или акты о приемке товаров.

- Справки и отчеты о продажах, доходах и расходах.

Не забывайте о сроках хранения документов. В соответствии с законодательством, вы должны сохранять все документы, связанные с НДС, в течение 4 лет со дня окончания налогового периода, к которому они относятся.

Для удобства, вы можете организовать документацию в папках с подписанными ярлыками, разделяя их по налоговым периодам или по другим удобным для вас критериям. Такой подход позволит вам быстро находить нужные документы и легко вести учет всей бухгалтерской информации.

Не забывайте, что без соответствующей документации ваше включение НДС в стоимость товара может быть признано недействительным, и вы рискуете получить штрафы и проблемы с налоговыми органами. Поэтому всегда убедитесь в правильности хранения и доступности всех необходимых документов.