Когда дело касается подписания договора, многие предприниматели стремятся найти способы минимизировать налоговые выплаты. Ведь каждая сумма, которую приходится отдавать в бюджет государства, уменьшает прибыль и затрудняет рост бизнеса. Однако, составление договора с минимальными налоговыми выплатами не так просто, как кажется на первый взгляд.

Основная трудность заключается в том, что государство с каждым годом все повышает требования и усложняет налоговую систему. И если нет четкого понимания какие законы и правила необходимо соблюдать, а также какие возможности существуют для оптимизации налоговых выплат, можно попасть в неприятную ситуацию и столкнуться с непредвиденными долгами перед налоговыми органами.

В данной статье мы рассмотрим лучшие советы по составлению договора с минимальными налоговыми выплатами. Мы расскажем о тех стратегиях и тактиках, которые помогут вам избежать проблем с налоговой инспекцией и максимально сэкономить на налогах. Рекомендации, представленные в статье, помогут обеспечить вашему бизнесу законность и финансовую устойчивость, а также учесть все возможности для налоговой оптимизации.

Определение ключевых понятий

При составлении договора с минимальными налоговыми выплатами, важно понимать основные термины и понятия, которые могут быть использованы в документе. Ниже приведены определения ключевых понятий, которые могут быть полезны при составлении такого договора:

| Субъект предпринимательства | Организация или физическое лицо, осуществляющее предпринимательскую деятельность. |

| Договор | Письменное соглашение между двумя или более сторонами, устанавливающее права и обязанности каждой стороны. |

| Налоговые выплаты | Сумма денег, которую субъект предпринимательства должен уплатить в государственный бюджет в виде налогов. |

| Минимальные налоговые выплаты | Наименьшая сумма налогов, которую субъект предпринимательства может уплатить в соответствии с законодательством и договором. |

Понимание этих ключевых терминов поможет вам более точно составить договор с минимальными налоговыми выплатами, учесть важные аспекты и избежать возможных ошибок.

Структура договора для минимизации налоговых выплат

Составление договора с минимальными налоговыми выплатами может быть сложной задачей, но с правильной структурой она становится более управляемой. Важно разработать такую структуру, которая будет соответствовать законодательству и минимизировать налоговые риски.

Прежде чем начать составлять договор, необходимо провести тщательное исследование налогового законодательства, чтобы понять, какие налоги применимы к вашей ситуации и как их можно минимизировать. Также стоит учесть возможные изменения в законодательстве, которые могут повлиять на ваши налоговые обязательства.

Когда вы имеете хорошее понимание налоговой ситуации, можно приступать к составлению договора. Рекомендуется включить в договор следующие разделы:

| Раздел | Описание |

|---|---|

| Введение | В этом разделе следует указать дату и названия сторон, а также цель договора. Это поможет установить контекст и понять, какие правила должны применяться при его исполнении. |

| Определения | Здесь следует указать определения ключевых терминов, которые будут использоваться в договоре. Это поможет исключить недоразумения и споры, связанные с пониманием терминов. |

| Права и обязанности сторон | В этом разделе необходимо описать права и обязанности каждой стороны. Стоит постараться разделить их на две колонки, чтобы сделать договор понятнее и удобнее для восприятия. |

| Условия исполнения | Здесь следует указать условия, необходимые для корректного исполнения договора. Можно указать, какие документы должны быть предоставлены, какие сроки должны быть соблюдены и какие меры будут применены в случае неисполнения обязательств. |

| Оплата и налоги | В данном разделе следует указать сумму оплаты и способы ее перечисления. Также стоит указать, какие налоги будут применяться, как они будут рассчитываться и кто будет нести ответственность за их уплату. |

| Конфиденциальность | Здесь следует указать условия конфиденциальности, если они применимы к данному договору. Важно защитить конфиденциальность информации и установить меры по ее сохранению. |

| Срок действия и прекращение договора | В этом разделе следует указать срок действия договора и условия его расторжения. Можно указать, какие события могут привести к прекращению договора и какие последствия это может иметь для сторон. |

| Заключительные положения | В данном разделе следует указать другие положения, которые не были охвачены предыдущими разделами. Можно включить условия об изменении договора, разрешении споров и прочие важные моменты. |

Следуя этой структуре, вы сможете составить договор, который поможет минимизировать налоговые выплаты и снизить риски. Однако, перед заключением и подписанием договора, всегда рекомендуется проконсультироваться с юристом или налоговым консультантом, чтобы убедиться в соответствии договора законодательству и соблюдении всех требований налоговых органов.

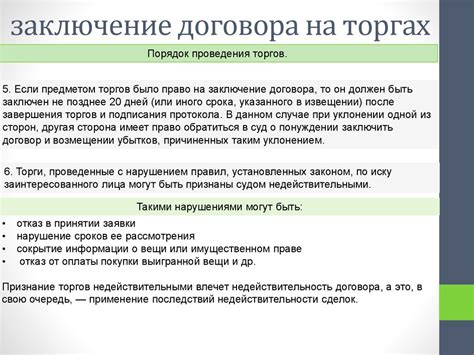

Особенности заключения договора в рамках государственных программ поддержки

При заключении договора в рамках государственных программ поддержки необходимо учитывать особенности, которые отличают их от обычных коммерческих соглашений. Во-первых, необходимо тщательно изучить требования и условия программы поддержки, чтобы убедиться, что ваш проект или бизнес удовлетворяет всем необходимым критериям. Некоторые программы имеют ограничения по отраслям, регионам или размеру инвестиций, поэтому важно быть внимательным и последовательным при выборе программы.

Во-вторых, необходимо подготовить и представить все необходимые документы и сведения, которые требуются для участия в программе поддержки. Обычно это включает в себя бизнес-план, смету затрат, финансовые показатели и другие документы, которые подтверждают жизнеспособность и эффективность вашего проекта.

Кроме того, при заключении договора в рамках государственных программ поддержки необходимо учитывать налоговые аспекты. Некоторые программы могут предусматривать налоговые привилегии, освобождение от некоторых налогов или уменьшение налоговой ставки. Важно тщательно изучить эти аспекты и учесть их при составлении и заключении договора.

Еще одно важное обстоятельство, которое следует учитывать при заключении договора в рамках государственных программ поддержки, - это условия предоставления поддержки и контроль за ее использованием. Обычно государственные программы предусматривают мониторинг и отчетность за использование средств поддержки, а также возможность проверки со стороны госорганов. Поэтому важно быть готовым к строгому соблюдению условий договора и предоставлению документации в соответствии с требованиями программы поддержки.

В целом, заключение договора в рамках государственных программ поддержки требует дополнительных знаний и внимательности, чтобы избежать ошибок и максимально использовать выгоды, предоставляемые такими программами. Следуя указанным советам и учитывая особенности каждой конкретной программы поддержки, вы сможете составить договор с минимальными налоговыми выплатами и получить максимальную выгоду от участия в программе.

Роль консультанта при составлении договора с минимальными налоговыми выплатами

Налоговый консультант является специалистом, который хорошо знаком с законодательством по налогообложению и имеет опыт работы с различными видами договоров. Он может рассчитать налоговые обязательства клиента и предложить оптимальные решения для снижения налоговых выплат.

Одним из главных задач консультанта является анализ документов и предоставление рекомендаций по оптимизации налоговых обязательств клиента. Он помогает клиенту выбрать оптимальную форму договора, которая позволит снизить налоговые выплаты.

Консультант также может предложить клиенту различные способы минимизации налоговых рисков и найти легальные возможности для снижения налоговой нагрузки. Он может подсказать, как правильно оформить договор, чтобы избежать возможных налоговых проверок и споров с налоговыми органами.

Кроме того, консультант может провести аудит предприятия или индивидуального предпринимателя, чтобы выявить возможные налоговые риски и обнаружить несоответствия в документах. Он также может помочь клиенту в случае возникновения налоговых претензий или споров с налоговыми органами.

Важно понимать, что консультант работает в интересах клиента и помогает ему сэкономить налоговые средства. Он не нарушает законодательство и действует в рамках правовых норм. Поэтому при выборе консультанта следует обратить внимание на его профессиональные навыки и репутацию.

| Преимущества работы с консультантом | Результаты сотрудничества |

|---|---|

| Компетентность и опыт в налоговых вопросах | Правильное оформление договора с минимальными налоговыми выплатами |

| Знание налогового законодательства | Снижение налоговых рисков |

| Готовность решать сложные налоговые вопросы | Сэкономленные налоговые средства |

Консультант помогает клиенту разобраться в сложных налоговых вопросах и предоставляет профессиональные рекомендации для снижения налоговых выплат. Работа с консультантом позволяет клиенту избежать ошибок и сократить налоговую нагрузку, что в результате положительно сказывается на его финансовом состоянии.

Если вы хотите составить договор с минимальными налоговыми выплатами, рекомендуется обратиться к профессиональному налоговому консультанту, который поможет вам сэкономить время и деньги, а также избежать проблем с налоговыми органами.

Важные аспекты учета при составлении договора для минимизации налоговых выплат

При составлении договора с минимальными налоговыми выплатами необходимо учесть ряд важных аспектов учета. В этой статье мы рассмотрим основные моменты, которые помогут вам уменьшить налоговые обязательства.

| Аспект | Описание |

|---|---|

| Выбор правильной формы договора | Определите, какая форма договора будет наиболее выгодна с точки зрения налогообложения. В зависимости от ваших потребностей, это может быть договор на поставку, аренду, услуги или другая форма сотрудничества. |

| Определение налоговой базы | Правильно определите налоговую базу в договоре. Убедитесь, что все необходимые затраты учтены, чтобы минимизировать налоговые выплаты. |

| Использование налоговых льгот и освобождений | Изучите возможные налоговые льготы и освобождения, которые могут применяться к вашей деятельности. Включите их в договор, чтобы уменьшить налоговые обязательства. |

| Корректное оформление документации | Обратите внимание на корректное оформление документации, связанной с договором. Это поможет избежать возможных претензий со стороны налоговых органов и снизить риски. |

| Учет изменений в законодательстве | Будьте внимательными к изменениям в налоговом законодательстве. Регулярно отслеживайте новости и обновления, чтобы быть в курсе возможных изменений, которые могут повлиять на ваш договор и налоговые выплаты. |

Соблюдение всех этих аспектов учета поможет вам составить договор с минимальными налоговыми выплатами. Однако, рекомендуется обратиться к профессиональному налоговому консультанту или юристу, чтобы получить подробную консультацию и избежать ошибок при составлении договора.