Управление кредитными рисками является важной задачей для финансовых организаций. Эффективная скоринговая модель позволяет оценить вероятность невозврата кредита и принять правильное решение о предоставлении займа. Однако создание такой модели является сложным процессом, требующим глубокого понимания данных и использования специализированных алгоритмов.

Первым шагом в создании скоринговой модели является сбор и подготовка данных. Важно учесть, что качество данных напрямую влияет на качество модели. Необходимо провести анализ данных, идентифицировать и устранить выбросы и пропущенные значения. Кроме того, требуется провести факторный анализ и отобрать наиболее значимые переменные для моделирования.

Далее следует выбрать алгоритмы для создания модели. Есть различные подходы, такие как логистическая регрессия, случайный лес, градиентный бустинг и нейронные сети. Каждый из этих алгоритмов имеет свои преимущества и ограничения. Важно выбрать подходящий алгоритм, который наиболее точно предсказывает вероятность дефолта.

Однако сам алгоритм недостаточен для создания эффективной модели. Необходимо провести кросс-валидацию и оценку модели на тестовых данных. Это поможет определить точность модели и ее способность предсказывать вероятность дефолта. Дополнительно можно использовать различные методы настройки параметров модели для повышения ее точности.

Определение видов исходных данных

Создание эффективной скоринговой модели для управления кредитными рисками начинается с определения видов исходных данных, необходимых для построения модели.

Первым шагом является сбор и анализ необходимых данных о заемщиках. В качестве исходных данных могут быть использованы личные сведения заемщиков, такие как возраст, пол, семейное положение, уровень образования, история занятости и др.

Важной частью исходных данных является информация о финансовом положении заемщиков. Сюда входят доходы заемщика и его семьи, расходы, имущество, наличие задолженностей и прочие финансовые показатели.

Кроме того, для оценки кредитного риска необходимо учитывать информацию о кредитной истории заемщика. Здесь важными данными являются сумма и сроки предыдущих кредитов, их своевременное погашение или наличие просрочек, количество запросов на получение кредита и т. д.

Важно учитывать, что исходные данные могут дополняться внешними источниками, такими как данные о состоянии экономики, рынках и финансовой системе. Такая дополнительная информация может помочь в уточнении и улучшении предсказательной способности модели.

В общем, определение видов исходных данных является первым шагом в создании эффективной скоринговой модели для управления кредитными рисками, и правильный выбор и анализ этих данных играет важную роль в успешной работе модели.

Роль различных факторов в скоринговой модели

Один из наиболее важных факторов, которые обычно включаются в скоринговую модель, это кредитная история заемщика. Здесь анализируется его платежная дисциплина, наличие просрочек, задолженностей и предыдущих кредитных операций. Чем лучше история заемщика, тем выше его скоринговый балл, и, соответственно, больше вероятность получения кредита.

Еще одним важным фактором является доход заемщика. Он позволяет определить финансовую способность заемщика выплачивать кредит. Чем выше доход, тем больше вероятность своевременного погашения задолженности, а значит, выше скоринговый балл.

Кроме того, возраст заемщика также играет важную роль. Молодым людям, только начинающим строить свою карьеру, может быть затруднительно получить кредиты на большие суммы или на длительный срок. Старшему поколению, напротив, доверие может быть уделено больше.

Дополнительные факторы, которые могут быть включены в скоринговую модель, могут включать образование, должность, стаж работы, семейное положение и другие. Анализ этих факторов помогает формировать более точное представление о кредитоспособности заемщика и принимать решения на основе объективных данных.

Важно отметить, что реализация скоринговой модели требует тщательного анализа и выбора факторов, которые наиболее сильно влияют на кредитоспособность заемщика в конкретном контексте. Результаты анализа могут постоянно обновляться и уточняться, поэтому регулярное обновление и оптимизация модели также являются неотъемлемой частью процесса.

Выбор наиболее подходящих методов анализа

При создании эффективной скоринговой модели для управления кредитными рисками необходимо выбрать наиболее подходящие методы анализа данных. Это поможет создать модель, способную точно оценить вероятность возникновения неплатежей и эффективно управлять кредитным портфелем. Ниже приведены несколько основных методов анализа, которые следует рассмотреть:

- Логистическая регрессия:

- Метод логистической регрессии широко используется в скоринговых моделях для предсказания вероятности дефолта.

- Он основан на применении логистической функции для преобразования значений предикторов в вероятности дефолта.

- Логистическая регрессия обычно используется в моделях со множеством бинарных и непрерывных предикторов.

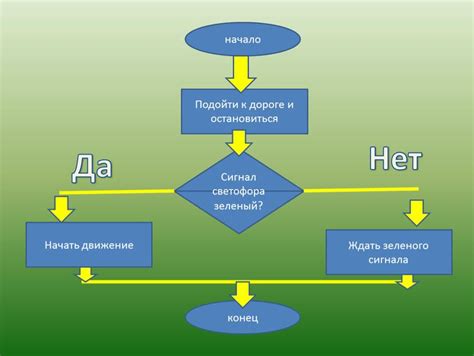

- Деревья решений:

- Метод деревьев решений может быть полезным при исследовании причинно-следственной связи между предикторами и дефолтом.

- Он представляет собой графическую модель, состоящую из узлов и ребер, которая разбивает исходную выборку на подмножества в соответствии с условиями на предикторах.

- Деревья решений могут быть использованы для создания интерпретируемых моделей и выявления важных предикторов.

- Случайный лес:

- Метод случайного леса является развитием деревьев решений и представляет собой ансамбль деревьев решений.

- Он позволяет справиться с проблемой неустойчивости деревьев решений и помогает снизить переобучение.

- Случайный лес может быть полезным при работе с большим количеством предикторов и при необходимости получения более точных прогнозов.

- Метод опорных векторов:

- Метод опорных векторов основан на идее создания гиперплоскости, которая наилучшим образом разделяет два класса данных.

- Он позволяет работать с линейно неразделимыми выборками путем использования ядерного метода и преобразования данных в пространство большей размерности.

- Метод опорных векторов может быть полезным при работе с данными, которые сложно разделить линейно.

При выборе методов анализа следует учитывать особенности данных, доступные ресурсы и цели моделирования. Рекомендуется провести сравнительный анализ различных методов и выбрать наиболее подходящий для конкретной задачи.

Важность статистических показателей

Статистические показатели имеют решающее значение при создании эффективной скоринговой модели для управления кредитными рисками. Они помогают определить вероятность возврата кредита заемщиком и прогнозировать возможные поведенческие паттерны, связанные с погашением задолженности.

Одним из ключевых статистических показателей является коэффициент кредитоспособности, который отражает финансовую состоятельность заемщика и его способность вернуть ссуду в срок. Этот показатель может быть рассчитан на основе различных финансовых данных, таких как ежемесячный доход, расходы, сбережения и кредитная история.

Другим важным показателем является коэффициент платежеспособности, который показывает, какую долю дохода заемщика занимает выплата кредита. Это позволяет оценить, насколько обременительна ссуда для заемщика и насколько реалистично ожидать ежемесячных платежей вовремя.

Также важно учитывать коэффициент задолженности, который отражает отношение суммы задолженности к сумме заемщика. Этот показатель позволяет оценить финансовую нагрузку, которую заемщик уже несет, и определить, может ли он справиться с еще одной ссудой.

Статистические показатели помогают установить необходимые пороговые значения для каждого показателя, чтобы принимать решения о предоставлении кредита. Чем выше показатель, тем меньше риск невозврата ссуды, но и меньше количество людей, которым будет предоставлен кредит. Правильно подобранные статистические показатели позволяют банкам эффективно управлять кредитными рисками и минимизировать потери.

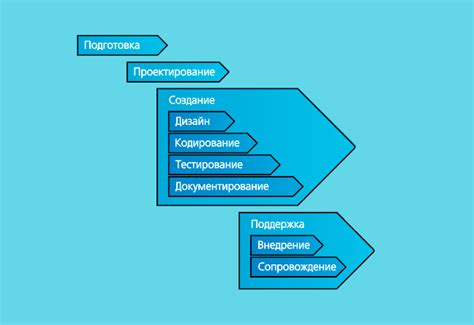

Разработка и проверка модели

Первый этап разработки модели – это сбор и подготовка данных. Исходные данные должны быть представлены в удобной для анализа форме, без пропусков и ошибок. Также необходимо провести анализ данных на предмет наличия выбросов и аномалий.

После этого следует выбор метода моделирования. Существует множество методов, которые могут быть использованы для построения скоринговой модели, таких как логистическая регрессия, деревья решений, случайный лес и нейронные сети. Важно выбрать метод, который наиболее точно будет предсказывать кредитный риск.

Далее необходимо провести обучение модели на подготовленных данных. Во время обучения модель настраивает свои внутренние параметры, чтобы оптимально предсказывать вероятность возникновения кредитного дефолта. Обучение модели должно быть проведено на отложенной выборке данных, которая не использовалась при разработке модели.

После обучения модели следует провести ее проверку на тестовой выборке данных. Проверка модели позволяет оценить ее точность и надежность. Важными метриками для оценки модели являются точность, полнота, F-мера и AUC-ROC.

Необходимо также провести валидацию модели на независимой выборке данных. Это позволит оценить обобщающую способность модели и ее применимость на новых данных.

После проведения всех этапов разработки и проверки модели необходимо внедрить ее в банковскую систему и начать ее использование для принятия решений по выдаче кредитов. Важно также проводить регулярное обновление модели и ее пересмотр, чтобы она сохраняла свою актуальность и эффективность.

Выбор и применение алгоритмов

При выборе алгоритма следует учитывать несколько факторов. Во-первых, важно определить, что именно мы хотим предсказывать. Например, мы можем заинтересованы в предсказании вероятности дефолта клиента или вероятности невыплаты кредита вовремя. В зависимости от поставленной задачи будет определяться подходящий тип алгоритма.

Во-вторых, необходимо учесть объем и качество данных, которые будут использоваться для обучения и тестирования модели. Для больших данных можно использовать алгоритмы глубокого обучения, такие как нейронные сети. Однако, если данных недостаточно, то стоит обратить внимание на алгоритмы, способные обрабатывать малые объемы данных, например, алгоритмы на основе деревьев решений.

Также необходимо учитывать сложность и интерпретируемость алгоритма. Если важно понять влияние каждого признака на результат, то стоит обратить внимание на линейные модели. Однако, если важнее получить максимальную точность предсказания, то можно использовать более сложные алгоритмы, например, ансамбли деревьев.

Кроме того, следует также учитывать скорость работы и ресурсоемкость алгоритма. Некоторые алгоритмы машинного обучения требуют больших вычислительных мощностей и времени для обучения модели. Если у нас есть ограничения по времени или ресурсам, стоит выбрать более быстрый и легкий в реализации алгоритм, например, алгоритм на основе логистической регрессии.

Важно помнить, что выбор алгоритмов должен быть обоснованным и основываться на анализе задачи, данных и требованиях к модели. Комбинация различных алгоритмов и их настройка может помочь достичь лучшей точности и эффективности модели.

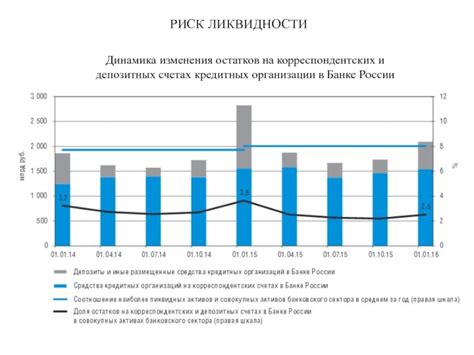

Учитывание динамики изменения кредитных рисков

При создании скоринговой модели для управления кредитными рисками крайне важно учитывать динамику изменения этих рисков. Ведь кредитные риски со временем могут меняться и развиваться, поэтому статическая модель может оказаться неэффективной.

Для учета динамики изменения кредитных рисков необходимо использовать исторические данные и анализировать их изменение во времени. Это позволит прогнозировать вероятность возникновения дефолта и определять наиболее актуальные факторы, влияющие на кредитный риск.

Одним из методов учета динамики изменения кредитных рисков является введение временного фактора в скоринговую модель. Это позволяет учитывать изменение кредитных рисков в течение определенного периода времени, например год или квартал. Такой подход позволяет более точно оценивать вероятность дефолта и прогнозировать будущие кредитные риски.

Кроме того, при учете динамики изменения кредитных рисков важно учитывать однородность выборки. Это значит, что в модели должны участвовать данные, относящиеся к одному временному периоду и имеющие одинаковые условия и критерии. Такой подход позволяет более точно определить динамику изменения кредитных рисков и принять соответствующие меры по их управлению.

| Преимущества учета динамики изменения кредитных рисков | Недостатки учета динамики изменения кредитных рисков |

|---|---|

| Более точное определение вероятности дефолта | Необходимость анализировать большой объем данных |

| Более эффективное управление кредитными рисками | Время и ресурсы, требующиеся для анализа данных |

| Учет изменения факторов, влияющих на кредитный риск | Необходимость постоянного обновления модели |

Учитывая динамику изменения кредитных рисков, можно создать более эффективную скоринговую модель, которая позволит банку эффективно управлять своими кредитными рисками и минимизировать потери.

Стратегии мониторинга и обновления модели

Следующие стратегии помогут вам поддерживать вашу модель на актуальном уровне и улучшать её точность и надёжность:

- Наблюдение за результатами - регулярно анализируйте результаты вашей модели, чтобы определить, насколько хорошо она прогнозирует кредитный риск. Обратите внимание на такие метрики, как точность, полнота и F-мера, и сравните их с целями и требованиями вашей организации. Если модель показывает неудовлетворительные результаты, необходимо принять меры по её улучшению.

- Мониторинг данных - следите за изменениями в вашей базе данных и вводите обновления в модель, когда это необходимо. Новые данные могут предоставить дополнительную информацию о поведении заемщиков и помочь улучшить прогнозы модели. Также важно следить за качеством данных и устранять аномалии, ошибки или пропуски, которые могут повлиять на точность модели.

- Регулярное обновление - модель должна быть обновлена на основе новых данных и изменений внешней среды. Постоянное собирание и анализ данных поможет выявить новые тренды и паттерны, которые можно использовать для улучшения модели. Обновление модели также может быть необходимо при изменении политики кредитования, правил или законодательства.

- Тестирование и валидация - при внесении изменений в модель, необходимо провести тестирование и валидацию, чтобы убедиться в её эффективности и точности. Запустите модель на новых данных и проверьте, соответствуют ли прогнозы фактическим результатам. Важно также проверить, что модель не стала переобученной или не потеряла свою способность прогнозировать кредитный риск.

- Автоматизация - для более эффективного мониторинга и обновления модели рекомендуется автоматизировать процессы сбора данных, обновления и тестирования модели. Это позволит сократить время и ресурсы, затрачиваемые на эти операции, и обеспечит более надежный и точный результат.

Следование указанным стратегиям поможет поддерживать вашу скоринговую модель на актуальном уровне и максимально эффективно использовать её для управления кредитными рисками. Регулярный мониторинг и обновление модели помогут снизить риски и повысить эффективность вашей работы.