Фонд облигаций - это инвестиционный инструмент, позволяющий инвесторам получать доходность от инвестиций в облигации различных эмитентов. Создание фонда облигаций может быть интересным вариантом для тех, кто хочет инвестировать в долговые инструменты и диверсифицировать свой инвестиционный портфель.

Вторым шагом является выбор брокера или управляющей компании, через которых будет происходить торговля облигациями. Важно выбрать надежного и опытного партнера, который сможет предоставить необходимую информацию и помочь в управлении портфелем фонда.

Далее следует принять решение об эмиссии и размещении облигаций. Для этого необходимо обратиться к надзорному органу - Центральному банку России. В процессе размещения необходимо учесть требования закона и правила составления документации.

Регистрация юридического лица

1. Подготовить необходимые документы, включая устав и протокол о создании юридического лица.

2. Обратиться в Федеральную налоговую службу (ФНС) по месту будущей регистрации юридического лица для получения ИНН (индивидуальный номер налогоплательщика) и КПП (код причины постановки на учет).

3. Оплатить государственную пошлину и подать заявление в ФНС для регистрации организации.

4. Ожидать получение свидетельства о регистрации юридического лица. Это может занять несколько дней или даже недель.

Важно помнить, что при регистрации юридического лица необходимо соблюдать все требования и нормы, установленные законодательством России. Поэтому рекомендуется обратиться к специалистам или юридической фирме, которые помогут вам в этом процессе.

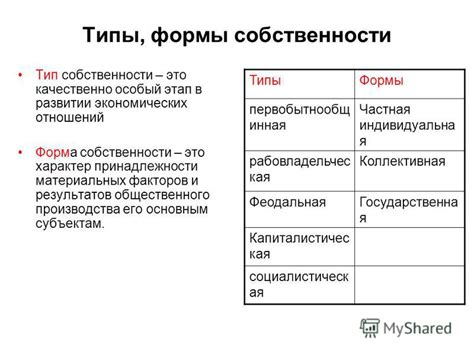

Выбор формы собственности

Перед созданием фонда облигаций в России, важно решить вопрос о форме собственности для вашего фонда. В России существует несколько вариантов:

1. Государственная форма собственности. В этом случае фонд облигаций будет принадлежать государственным органам, что обеспечит большую правовую и финансовую защиту. Однако такой вариант может быть более сложным в процессе управления и привлечения инвестиций.

2. Частная форма собственности. В этом случае фонд облигаций будет находиться в частной собственности и принадлежать отдельным инвесторам или компаниям. Такой вариант позволяет более свободно управлять фондом и привлекать инвестиции. Однако защита прав инвесторов может быть менее гарантирована.

3. Смешанная форма собственности. Это комбинация государственной и частной собственности. В этом случае фонд облигаций будет принадлежать как государственным органам, так и частным инвесторам или компаниям. Такой вариант позволяет балансировать интересы различных участников и обеспечивает правовую и финансовую защиту.

При выборе формы собственности для фонда облигаций, важно учитывать свои цели, потребности и возможности. Рекомендуется проконсультироваться с юристами и финансовыми консультантами, чтобы выбрать оптимальный вариант.

Подготовка необходимых документов

Для создания фонда облигаций в России необходимо следовать определенной процедуре и подготовить ряд необходимых документов.

Первым шагом является составление учредительного договора фонда. В этом документе должны быть четко определены основные правила и цели фонда, установлены права и обязанности участников фонда.

Далее необходимо подготовить устав фонда. Устав должен содержать информацию о наименовании фонда, его организационно-правовой форме, месте нахождения, составе участников и управляющего органа фонда.

Также требуется составить правила размещения и обращения облигаций фонда. В этом документе определяются условия размещения облигаций, порядок обращения с ними, размер выпуска, сроки погашения и другие важные параметры.

Важным документом является исследование инвестиционных возможностей рынка облигаций, которое должно быть выполнено перед созданием фонда. Данное исследование позволит оценить риски и потенциальную доходность, а также определить примерную структуру инвестиционного портфеля фонда.

Необходимо также подготовить бизнес-план фонда, в котором должны быть приведены основные финансовые показатели, прогноз доходности и окупаемости фонда.

Все подготовленные документы должны быть представлены в регистрирующий орган для получения лицензии на деятельность фонда. После получения лицензии и регистрации фонд может начать свою деятельность на рынке облигаций в России.

| Необходимые документы для создания фонда облигаций в России: |

|---|

| 1. Учредительный договор фонда |

| 2. Устав фонда |

| 3. Правила размещения и обращения облигаций фонда |

| 4. Исследование инвестиционных возможностей рынка облигаций |

| 5. Бизнес-план фонда |

Обращение в налоговый орган

После регистрации фонда облигаций в уставном органе, необходимо обратиться в налоговый орган для получения соответствующего статуса и регистрации в налоговых органах.

Во время обращения в налоговый орган необходимо предоставить следующие документы:

- Заявление о регистрации – документ, в котором указывается цель и задачи создания фонда облигаций, а также прочие необходимые сведения.

- Копия учредительного договора – в данном документе фиксируются основные права и обязанности участников фонда, а также порядок управления им.

- Устав фонда облигаций – документ, который содержит основные положения о фонде, включая его наименование, цели и задачи, порядок формирования и использования средств фонда, процедуру управления и др.

- Протокол учредительного собрания – документ, который подтверждает факт создания фонда облигаций. В протоколе фиксируются результаты голосования, принятые решения и прочие важные сведения.

- Уведомление о намерении присоединиться к фонду облигаций – документ, который подписывают лица, выражающие желание стать участниками фонда.

- Документы, подтверждающие право собственности на имущество фонда – в зависимости от состава активов фонда, необходимо предоставить соответствующие документы, подтверждающие право собственности на имущество.

После предоставления всех необходимых документов и прохождения процедуры регистрации в налоговом органе, фонд облигаций получает соответствующий статус и регистрационный номер в налоговых органах. Теперь фонд может начать свою деятельность и привлекать инвестиции через эмиссию облигаций.

Подбор и покупка облигаций

1. Определите свои цели и стратегию инвестирования. Решите, какой тип облигаций вам подходит: государственные, корпоративные, муниципальные или субфедеральные. Также определитесь со сроком инвестирования и уровнем риска, который вы готовы принять.

2. Исследуйте рынок облигаций. Изучите предложения от различных эмитентов: банков, компаний, государственных организаций и т.д. Определите их надежность и репутацию на рынке.

3. Анализируйте факторы риска. Оцените кредитный рейтинг каждого эмитента облигаций. Также обратите внимание на финансовое состояние эмитента, его доходность и стабильность.

4. Участвуйте в аукционах и торгах по облигациям. В России основным рынком облигаций является фондовая биржа. На нее можно выйти самим инвесторам или через управляющую компанию. Однако, также есть возможность купить облигации напрямую от эмитента.

5. Обратите внимание на документацию и условия облигаций. Ознакомьтесь с платежным графиком, сроками погашения и доступными купонными доходами. Проверьте, что условия эмиссии соответствуют вашим требованиям.

6. Принимайте решение о покупке. После анализа и сопоставления всех факторов, сделайте выбор и приобретите облигации. Оформите необходимые документы и проведите сделку.

Помните, что инвестирование в облигации несет определенные риски, поэтому важно быть готовым к возможным потерям. Перед принятием финального решения проконсультируйтесь с финансовым консультантом или специалистом в области инвестиций.

Анализ рынка облигаций

Проведение обзора рынка: Сначала необходимо провести обзор рынка облигаций, чтобы оценить текущую ситуацию и выявить потенциальные возможности. Важно проанализировать различные типы облигаций, такие как государственные, корпоративные или муниципальные облигации, а также учесть сроки погашения и кредитный рейтинг эмитента.

Исследование кредитных рейтингов: Оценка кредитного рейтинга эмитента является важной задачей при анализе облигаций. Инвесторы должны изучить рейтинговые агентства и оценить надежность эмитента. Облигации с более высоким кредитным рейтингом считаются более надежными и менее рискованными для инвесторов.

Оценка доходности: Важно также проанализировать доходность облигаций на рынке. Инвесторы должны учитывать как номинальную ставку, так и текущую доходность до погашения облигаций. Это позволит оценить возможность получения прибыли и сравнить доходность различных облигаций на рынке.

Риск и волатильность: Анализ риска и волатильности является неотъемлемой частью оценки облигаций. Инвесторы должны учитывать факторы, такие как возможные изменения ставок, инфляцию, риски эмитента и общую экономическую ситуацию. Важно оценить, какие риски связаны с каждой конкретной облигацией и насколько такие риски могут повлиять на ее цену и доходность.

Анализ рынка облигаций требует сочетания основательной исследовательской работы и использования аналитических инструментов. Важно собирать и анализировать достоверные данные, следить за новостями и трендами на рынке, чтобы принять обоснованные решения при создании фонда облигаций.

Оценка рисков

Для правильной оценки рисков необходимо учитывать различные факторы, такие как:

- Кредитный рейтинг эмитента облигации: рейтинговые агентства присваивают рейтинги эмитентам, отражающие их финансовую устойчивость и вероятность выплаты процентов и возврата основной суммы облигаций.

- Доходность облигаций: необходимо оценить потенциальную доходность облигаций, учитывая процентные ставки на рынке и условия выплаты процентов.

- Ликвидность облигаций: важным фактором является способность продать облигации на рынке в случае необходимости. Чем ликвиднее облигации, тем меньше рисков связано с их продажей.

- Макроэкономические факторы: рассмотрение общей экономической ситуации, инфляции и других факторов, которые могут повлиять на условия вложений в облигации.

Оценка рисков помогает инвесторам принять обоснованные решения и разработать стратегию инвестирования в фонд облигаций.

Выбор надежных эмитентов

Первым шагом при выборе эмитента является анализ кредитного рейтинга. Кредитный рейтинг дает представление о финансовой состоятельности и платежеспособности эмитента. Чем выше кредитный рейтинг, тем надежнее эмитент.

Однако кредитный рейтинг не является единственным критерием выбора эмитента. Важно также оценить финансовые показатели, такие как уровень долга, прибыльность, платежеспособность. Также стоит учесть возможные изменения в экономической и политической ситуации, которые могут повлиять на финансовое положение эмитента.

Для более детального анализа эмитента, можно обратиться к отчетам о финансовой деятельности, а также исследованиям аналитических агентств. Это позволит получить более полную картину о состоянии эмитента и его перспективы.

Выбор надежных эмитентов является важным шагом при создании фонда облигаций. Тщательный анализ кредитного рейтинга, финансовых показателей и прогнозов поможет снизить риски и повысить доходность инвестиций.