Вложение денег в инвестиционные активы является одним из самых эффективных способов сохранения и приумножения капитала. Однако, чтобы достичь максимальной прибыли, необходимо тщательно составить инвестиционный портфель, разнообразив его по риску и доходности.

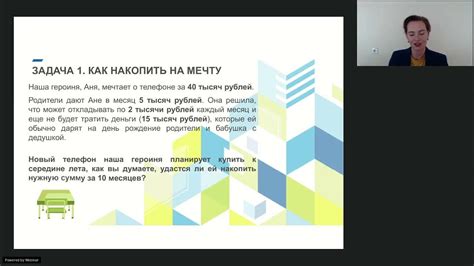

Первым шагом к созданию лучшего инвестиционного портфеля является определение своих финансовых целей. Необходимо четко определить, что именно вы хотите достичь, будь то накопление средств на покупку жилья или обеспечение финансовой безопасности на пенсии. Затем, основываясь на своих целях, вы можете выбрать соответствующие инвестиционные инструменты.

Одним из ключевых принципов создания успешного инвестиционного портфеля является диверсификация. Это означает, что вы должны распределить свои инвестиции между различными активами, такими как акции, облигации, недвижимость и т.д. Такой подход позволяет снизить риски и повысить доходность портфеля.

Еще одним методом создания лучшего инвестиционного портфеля является регулярное перебалансирование. При изменении рыночной ситуации одни активы могут расти, а другие – падать. Чтобы сохранить соответствие портфеля вашим финансовым целям, необходимо периодически перепроверять и, при необходимости, менять его структуру.

Помимо этих методов, вам следует обращать внимание на текущую экономическую ситуацию и особенности отдельных активов. Следите за новостями и аналитическими обзорами, чтобы принимать взвешенные и информированные инвестиционные решения. Также не стоит забывать о важности долгосрочной перспективы: инвестирование на длительный срок позволяет сгладить временные колебания и получить стабильный рост вашего капитала.

В итоге, создание лучшего инвестиционного портфеля – это процесс, требующий времени, анализа и планирования. Но при правильном подходе он может стать надежным инструментом для достижения ваших финансовых целей и обеспечения стабильного будущего.

Выбор финансовых целей

Прежде чем приступить к созданию лучшего инвестиционного портфеля, важно определить свои финансовые цели. Финансовые цели могут быть разными для каждого инвестора и могут включать:

- Получение дохода: некоторые инвесторы хотят получать регулярный доход от своих инвестиций. Это может быть особенно важно для тех, кто планирует использовать этот доход для покрытия текущих расходов, выплаты долгов или финансирования пенсии.

- Рост капитала: другие инвесторы могут стремиться к накоплению капитала и приумножению своих инвестиций в течение определенного периода времени. Такие цели могут включать покупку недвижимости, сохранение средств на образование детей или создание достаточного капитала для будущей пенсии.

- Снижение риска: некоторые инвесторы могут предпочитать минимизировать риски своих инвестиций и сохранять капитал. Это может быть особенно важно для тех, кто находится на пенсии или кто планирует использовать средства в ближайшем будущем.

Определение своих финансовых целей поможет вам выбрать подходящие инвестиционные инструменты и стратегии. Важно помнить, что финансовые цели могут меняться со временем, поэтому регулярно переосмысливайте свои цели и вносите соответствующие изменения в свой инвестиционный портфель.

Анализ рисков и доходности

Оценка рисков и доходности основывается на различных методах и инструментах. Один из самых распространенных методов - это анализ исторических данных. Путем изучения прошлых результатов можно получить представление о том, как актив вел себя в различных рыночных условиях.

Другой подход - это анализ фундаментальных показателей и анализ отрасли. При этом учитываются финансовые показатели компании, ее репутация, конкурентная среда и многие другие факторы. Такой анализ помогает определить потенциал роста и стабильность активов.

Различные риски также должны быть учтены при анализе активов. Рыночные риски, такие как колебания цен и изменения в экономической среде, могут существенно влиять на доходность активов. Политические и регуляторные риски, связанные с правительственными решениями и законодательством, также могут оказать влияние на инвестиции.

Непредвиденные риски, такие как природные катастрофы или технические сбои, также могут привести к потере инвестиций. Поэтому важно учитывать и диверсифицировать инвестиционный портфель, чтобы снизить риски и сохранить стабильность доходности.

При анализе рисков и доходности, необходимо также учитывать личные финансовые цели и обстановку. Различные инвесторы имеют разные уровни риска и доходности, и должны строить инвестиционный портфель в соответствии с этими целями.

Инвестирование всегда связано с риском, и тщательный анализ рисков и доходности помогает принимать осознанные решения и строить успешный инвестиционный портфель.

Разнообразие активов

Создание лучшего инвестиционного портфеля невозможно без разнообразия активов. Разнообразие помогает снизить риски и повысить потенциальную доходность. В идеале, инвестиционный портфель должен включать активы разных типов: акции, облигации, драгоценные металлы, недвижимость и т.д.

Разнообразие активов обеспечивает баланс между риском и доходностью. Разнообразность помогает снизить вероятность убытков в случае неудачных инвестиций в один актив. Если один актив не приносит ожидаемых результатов, другие активы могут компенсировать потери.

Для достижения разнообразия в инвестиционном портфеле можно использовать такую стратегию, как ассет-аллокация. Ассет-аллокация - распределение средств между разными типами активов в зависимости от их риска и ожидаемой доходности. Например, более консервативные инвесторы могут предпочесть большую долю облигаций в своем портфеле, чтобы снизить риск, в то время как более агрессивные инвесторы могут сделать упор на акции для повышения потенциальной доходности.

| Тип актива | Преимущества | Недостатки |

|---|---|---|

| Акции | Потенциально высокая доходность | Высокий уровень риска |

| Облигации | Стабильный доход | Относительно низкая доходность |

| Драгоценные металлы | Стабильность в условиях экономической нестабильности | Низкая ликвидность |

| Недвижимость | Стабильный доход и потенциальный капиталовложения | Высокие начальные расходы и сложность управления |

Важно помнить, что разнообразие активов должно быть основано на тщательном анализе и долгосрочной стратегии. Всегда стоит консультироваться с финансовым консультантом, чтобы выбрать оптимальный набор активов для вашего инвестиционного портфеля.

Определение собственного профиля риска

Для определения своего профиля риска инвестор должен осознать свои финансовые цели и ресурсы, а также свои инвестиционные знания и опыт. Ключевыми факторами, влияющими на профиль риска, являются:

1. Финансовые цели и сроки

Инвестор должен четко определить свои финансовые цели, такие как пенсионное обеспечение, образование детей, покупка недвижимости и т.д. Также важно определить сроки, в течение которых требуется достичь этих целей.

2. Финансовый запас

Инвестор должен учесть свою финансовую стабильность и ресурсы, которые он готов вложить в инвестиции. Размер финансового запаса будет влиять на уровень риска, который инвестор готов принять.

3. Терпимость к риску

Инвестор должен четко определить свою терпимость к риску - уровень колебаний и потерь, который он готов понести. Некоторые инвесторы предпочитают минимизировать риск и ориентироваться на более стабильные инвестиции, тогда как другие готовы принять высокий уровень риска в надежде на больший доход.

4. Инвестиционные знания и опыт

Инвестор должен оценить свои знания и опыт в области инвестиций. Чем больше опыта и знаний, тем более рискованные инвестиции он может рассматривать.

Определение собственного профиля риска позволяет инвестору выбирать инвестиционные продукты и стратегии, которые наиболее соответствуют его финансовым целям и терпимости к риску. Разработка разнообразного инвестиционного портфеля с учетом профиля риска поможет достичь более устойчивых результатов и снизить потенциальные риски.

Диверсификация портфеля

Основная идея диверсификации заключается в том, что разные активы и рынки ведут себя по-разному в разных экономических условиях. Поэтому, если инвестиции распределены между различными активами, то потенциальные убытки в одной части портфеля могут быть сбалансированы прибылью в другой части. Таким образом, диверсификация помогает уменьшить общий риск портфеля и сохранить его стабильность.

Для диверсификации портфеля у инвестора есть несколько вариантов. Один из них – это распределение инвестиций между различными классами активов, такими как акции, облигации, недвижимость и другие. Разные классы активов имеют разный уровень риска и доходности, поэтому их комбинация может помочь увеличить доходность портфеля и снизить риски.

Еще одним способом диверсификации является инвестирование в компании разных отраслей. При этом следует выбирать компании, которые имеют разные циклы деловой активности, чтобы потенциальные потери в одной отрасли были сбалансированы прибылью в другой. Это особенно важно в условиях экономической нестабильности, когда некоторые отрасли могут быть подвержены серьезным рискам.

Кроме того, диверсификацию можно осуществить и по регионам. Инвестиции в разные страны и континенты позволяют снизить политический и валютный риск. Когда одна страна или регион находится в кризисе, инвестиции в другие страны могут оставаться устойчивыми и обеспечивать защиту от возможных потерь.

Однако, необходимо помнить, что диверсификация не является гарантией полной защиты от рисков. Она может снизить вероятность потерь, но не исключает их полностью. Поэтому, важно правильно оценить свои инвестиционные цели, рискотерпимость и знания, прежде чем приступать к формированию инвестиционного портфеля.

Важно также отметить, что диверсификация требует постоянного мониторинга и периодической корректировки. Рынки и экономические условия постоянно меняются, поэтому инвестор должен следить за своим портфелем и, при необходимости, вносить корректировки, чтобы сохранить его эффективность и достичь поставленных целей.

В итоге, диверсификация портфеля является неотъемлемой частью успешного инвестирования. Правильно разнообразив свои инвестиции по активам, отраслям и регионам, инвестор может снизить риски и увеличить возможность получения стабильной и высокой доходности.

Распределение активов

Основные классы активов, на которые можно распределить инвестиции:

- Акции – приобретение доли в капитале компании, предоставляющее право на получение дивидендов и прироста стоимости акции. Инвестиции в акции могут быть рискованными, но и приносят высокую доходность в долгосрочной перспективе.

- Облигации – ценные бумаги, представляющие собой долговые обязательства эмитента. Инвестиции в облигации считаются менее рисковыми, поскольку они обеспечивают стабильный доход и возврат вложенных средств.

- Недвижимость – вложения в различные виды недвижимости, такие как коммерческая недвижимость или аренда жилых помещений. Инвестиции в недвижимость могут приносить стабильный доход, а также повышать стоимость в долгосрочной перспективе.

- ETF – биржевые фонды, которые отслеживают определенный индекс или сектор рынка. Инвестиции в ETF позволяют диверсифицировать портфель и получать доходность, соответствующую выбранному индексу или сектору.

- Денежные средства – средства на текущем или сберегательном счете, которые позволяют быть готовым к возможным инвестиционным возможностям или справляться с неожиданными расходами.

Выбор конкретного распределения активов зависит от индивидуальных финансовых целей, риск-профиля и срока инвестирования каждого инвестора. Рекомендуется диверсифицировать портфель, чтобы снизить риски и увеличить потенциальную доходность. Регулярное перебалансирование портфеля также является важным для поддержания оптимального соотношения активов.

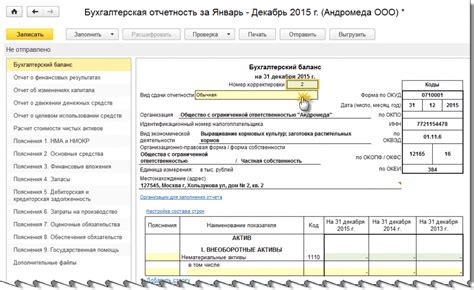

Регулярные пересмотры и корректировка

Пересмотр портфеля помогает определить, какие активы стоит удерживать, а какие стоит продать или покупать. В процессе пересмотра можно использовать разные методы, такие как анализ рыночной ситуации, изучение финансовых отчетов и прогнозирование рыночных трендов. Также стоит учитывать свои цели и риск-профиль, чтобы корректировать портфель в соответствии с ними.

Помимо пересмотра, необходимо также регулярно корректировать портфель. В процессе корректировки можно изменять вес активов, диверсифицировать портфель и вносить новые инвестиции. Это помогает поддерживать сбалансированный портфель в условиях изменяющегося рынка и снижать риски вложений.

Оптимальная частота пересмотра и корректировки портфеля зависит от индивидуальных предпочтений и потребностей инвестора. Некоторые профессионалы рекомендуют пересматривать портфель ежеквартально или ежегодно, в то время как другие предпочитают делать это по мере необходимости. Важно помнить, что пересмотр и корректировка портфеля – это постоянный процесс, который помогает сохранить его актуальность и эффективность.