Налог на добавленную стоимость (НДС) – один из ключевых налогов для бизнеса, который обязан платить каждый предприниматель, осуществляющий операции с оборотными активами. Правильный расчет и учет налоговой базы по НДС – важнейший аспект финансового планирования и контроля, который позволяет избежать штрафных санкций и недорасчета суммы налога.

На первый взгляд, расчет налоговой базы по НДС может показаться сложным процессом, требующим профессиональных знаний в области бухгалтерии и финансов. Однако, с правильным пониманием основных принципов и порядка расчетов, каждый предприниматель сможет самостоятельно определить налоговую базу по НДС для своей организации.

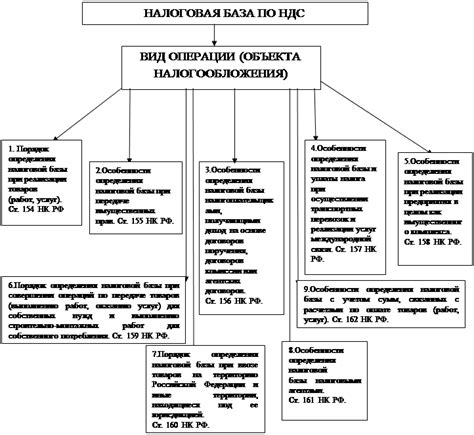

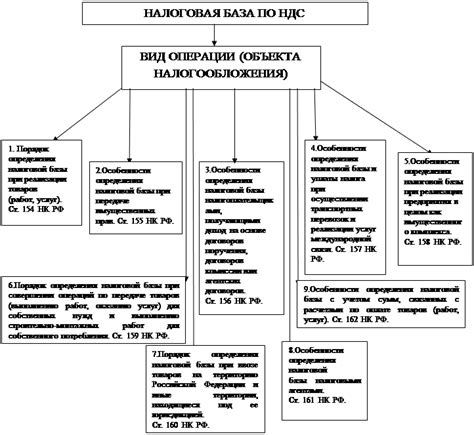

Прежде чем приступать к расчетам, необходимо понять, что такое налоговая база по НДС. Налоговая база – это сумма, на которую начисляется налог на добавленную стоимость. Она определяется как стоимость товаров или услуг без учета налога, на которую распространяется ставка налога. Иными словами, налоговая база – это та сумма, которая облагается НДС.

Что такое налоговая база по НДС?

Налоговая база по НДС определяется как стоимость товаров (работ, услуг), предоставленных продавцом (исполнителем), без учета суммы налога на добавленную стоимость.

При расчете налоговой базы по НДС учитываются все доходы, полученные от реализации товаров (работ, услуг), за вычетом некоторых расходов, предусмотренных налоговым законодательством.

Налоговая база по НДС может быть также увеличена или уменьшена в зависимости от специальных условий и правил, установленных законодательством. Например, в случае возврата товаров или предоставления скидок.

Точный расчет налоговой базы по НДС важен для правильного уплаты налога и соблюдения требований налогового законодательства. Он предоставляет информацию о размере облагаемой суммы и служит основой для определения налоговых обязанностей предприятия или индивидуального предпринимателя перед государством.

Как рассчитать налоговую базу по НДС для товаров?

1. Цена продажи товара

Цена продажи товара является основным фактором для расчета налоговой базы по НДС. Она включает в себя стоимость товара и наценку, которая может быть установлена продавцом. Если на товар распространяется скидка или акция, необходимо учесть изменения цены при расчете налоговой базы.

2. Ставка налога

Ставка налога на добавленную стоимость может быть различной в зависимости от классификации товара. В России основными ставками налога являются 20% и 10%. Установленную ставку необходимо учесть при расчете налоговой базы.

3. Исключения и особенности

Для некоторых товаров могут действовать исключения и особенности при расчете налоговой базы. Например, для некоторых продуктов питания, медикаментов или коммунальных услуг может действовать сниженная ставка налога. Также для внешнеторговых операций может применяться особый порядок расчета налоговой базы. При расчете необходимо учесть все применимые исключения и особенности.

4. Формирование отчетности

Расчет налоговой базы по НДС является обязательной составляющей финансовой отчетности компании. Отчетность должна быть представлена в установленном законодательством порядке с учетом всех применимых правил и норм.

Расчет налоговой базы по НДС для товаров требует внимания к деталям и знаний актуального законодательства. Для обеспечения корректного и своевременного расчета рекомендуется привлечь профессионального бухгалтера или консультанта.

Как рассчитать налоговую базу по НДС для услуг?

Расчет налоговой базы по НДС для услуг основан на стоимости услуги и ставке НДС, установленной законодательством.

На основании статьи 146 Налогового кодекса РФ, налоговая база по НДС для услуг определяется как сумма платы за услугу, включая все дополнительные расходы.

Для рассчета налоговой базы по НДС для услуг необходимо:

- Определить стоимость услуги.

- Определить ставку НДС.

- Умножить стоимость услуги на ставку НДС.

- Определить налоговую базу.

Стоимость услуги может включать плату за саму услугу, а также любые дополнительные расходы, связанные с оказанием услуги.

Ставки НДС установлены законодательством и могут быть различными в зависимости от вида услуги. В настоящее время в России действуют три ставки НДС: 0%, 10% и 20%.

Результатом такого умножения будет налоговая сумма, которую нужно учесть при расчете налоговой базы.

Для этого необходимо прибавить налоговую сумму к стоимости услуги. Полученное значение будет являться налоговой базой по НДС для услуг.

Пример расчета налоговой базы по НДС для услуг:

Предположим, что стоимость услуги составляет 10 000 рублей, а ставка НДС составляет 20%. В этом случае налоговая сумма будет равна 10 000 рублей * 20% = 2 000 рублей. Окончательно, налоговая база по НДС для услуг будет равна 10 000 рублей + 2 000 рублей = 12 000 рублей.

Таким образом, для рассчета налоговой базы по НДС для услуг необходимо учесть стоимость услуги и ставку НДС, а затем умножить стоимость на ставку, чтобы получить налоговую сумму. Далее, налоговая сумма прибавляется к стоимости услуги, и полученное значение является налоговой базой по НДС для услуг.

Пример расчета налоговой базы по НДС для товаров

Для более наглядного понимания, рассмотрим пример расчета налоговой базы по НДС для товаров.

Предположим, что у нас есть компания, которая продает мобильные телефоны. Изначальная стоимость одного телефона составляет 10 000 рублей.

Согласно действующему законодательству НДС в России составляет 20% от стоимости товара. Для нашего примера, налоговая ставка по НДС будет равна 20%.

Теперь проведем расчет:

Стоимость одного телефона: 10 000 рублей

Налоговая ставка по НДС: 20%

Расчет налоговой базы:

Налоговая база = Стоимость товара / (1 + Налоговая ставка)

Налоговая база = 10 000 рублей / (1 + 0.20)

Налоговая база = 10 000 рублей / 1.20

Налоговая база = 8 333.33 рублей

Таким образом, налоговая база по НДС для одного мобильного телефона составляет 8 333.33 рублей.

Итак, в данном примере мы рассчитали налоговую базу по НДС для товара с учетом стоимости и налоговой ставки.

Пример расчета налоговой базы по НДС для услуг

Предположим, что ваша компания предоставляет услуги по разработке веб-сайтов и вам нужно рассчитать налоговую базу по НДС для оказанных услуг.

| Наименование услуги | Сумма без НДС |

|---|---|

| Разработка дизайна | 100 000 руб. |

| Верстка веб-страниц | 150 000 руб. |

| Создание базы данных | 200 000 руб. |

| Тестирование и отладка | 100 000 руб. |

Суммируем стоимость всех услуг без НДС:

100 000 руб. + 150 000 руб. + 200 000 руб. + 100 000 руб. = 550 000 руб.

Итак, налоговая база по НДС для услуг разработки веб-сайтов составляет 550 000 руб.

Для расчета суммы НДС необходимо умножить налоговую базу на ставку НДС. Например, если ставка НДС составляет 20%, то:

550 000 руб. * 0,20 = 110 000 руб.

Следовательно, сумма НДС для оказанных услуг составляет 110 000 руб.

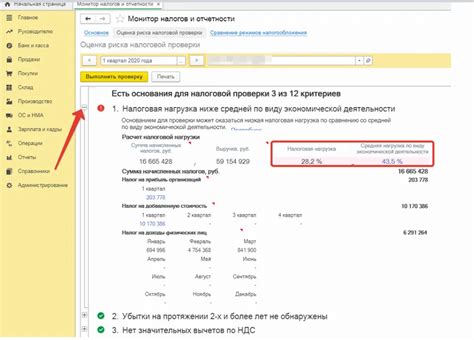

Как проверить правильность расчета налоговой базы по НДС?

- Проверьте, что все налоговые агенты правильно учтены. Убедитесь, что все продавцы и поставщики были правильно зарегистрированы, и информация о них актуальна.

- Сверьте данные ваших поставщиков с вашими собственными записями. Убедитесь, что сумма НДС на покупки соответствует указанным вами данным.

- Убедитесь, что все суммы налоговой базы были правильно рассчитаны. Для этого проверьте, что все товары и услуги, на которые начисляется НДС, были правильно оценены и учтены.

- Проверьте, что все налоговые ставки применены правильно. Убедитесь, что для каждой операции была применена правильная ставка НДС в соответствии с законодательством.

- Проверьте корректность расчета распределения НДС между различными налоговыми периодами. Убедитесь, что НДС правильно учтен в соответствии с вашими бухгалтерскими записями.

- Проверьте правильность объединения и разделения операций в соответствии с требованиями налогового законодательства. Убедитесь, что все операции были правильно квалифицированы и учтены.

- Проверьте документацию, подтверждающую сделки, о которых идет речь в расчете налоговой базы. Убедитесь, что вся документация соответствует требованиям налогового законодательства.

Проверка правильности расчета налоговой базы по НДС является важным шагом для обеспечения соответствия ваших бухгалтерских записей требованиям налогового законодательства и избежания штрафных санкций. Если у вас возникают сомнения или вопросы относительно расчета налоговой базы по НДС, рекомендуется обратиться к специалистам в области налогов и бухгалтерии для получения подробной консультации.