Узнать свой доход за год является важной задачей для всех, кто хочет быть в курсе своей финансовой ситуации. Но как это сделать правильно? В данной статье мы предоставим вам подробное руководство и инструкции, чтобы упростить вам процесс проверки дохода за год.

Первым шагом в определении своего дохода за год является сбор всех необходимых документов. Вам потребуется информация о заработной плате, дополнительных источниках дохода, таких как аренда недвижимости или инвестиции, а также о полученных налоговых вычетах.

После сбора всех необходимых документов вы можете приступить к расчету вашего дохода за год. Сложите все доходы, полученные от различных источников, и выразите их в денежной единице, например, в рублях или долларах. Не забудьте учесть все налоговые вычеты и вычеты на детей, которые могут снизить ваш общий доход.

Если вы хотите более детально проанализировать свой доход за год, вы можете разбить его на категории. Например, вы можете определить доход от работы, доход от инвестиций и доход от недвижимости. Это поможет вам более точно оценить, сколько вы зарабатываете с каждого источника и насколько важно сохранять или развивать каждый из них.

Регистрация и заполнение налоговых деклараций

Для того чтобы узнать свой доход за год, необходимо зарегистрироваться в налоговой службе и заполнить налоговые декларации. Это важные шаги, которые позволяют установить размер вашего дохода и подтвердить его законность.

Процесс регистрации в налоговой службе может варьироваться в зависимости от вашего места жительства и правовой системы вашей страны. Обычно для регистрации требуется предоставить паспортные данные, информацию о месте работы или самозанятости, а также заполнить специальную анкету. При регистрации вам могут также выдать уникальный идентификационный номер.

После регистрации вам необходимо заполнить налоговые декларации. В зависимости от вашего статуса (например, физическое лицо, индивидуальный предприниматель или представитель юридического лица), вам могут потребоваться различные формы деклараций. Обычно необходимо указать ваши доходы, расходы, налоговые вычеты и другую информацию, которая может влиять на расчеты налоговых обязательств.

Заполнение налоговых деклараций требует внимательности и точности. Необходимо подробно указать все доходы, полученные в течение года, включая зарплату, проценты от вкладов, арендную плату и другие источники доходов. Также следует указать все расходы, которые могут быть учтены при расчете налогов, такие как медицинские расходы, образовательные выплаты и другие.

После заполнения деклараций, необходимо их подписать и отправить в налоговую службу. Для этого часто предусмотрены различные способы: отправка почтой, личная подача в офисе налоговой службы или электронная подача через специальную систему.

После отправки деклараций, налоговая служба проводит их анализ и осуществляет расчет налоговых обязательств. На основе предоставленной информации о доходах и расходах, они определяют ваш общий доход и размер налогов, которые необходимо уплатить. При этом могут учитываться различные налоговые льготы и вычеты, которые позволяют снизить общий размер налоговых обязательств.

Узнать свой доход за год и правильно заполнить налоговые декларации – важные компоненты финансовой грамотности каждого человека. Следуйте инструкциям налоговой службы и необходимым требованиям законодательства, чтобы предоставить точные и полные сведения о вашем доходе.

Сбор и анализ финансовых документов

Для определения своего дохода за год необходимо собрать и проанализировать все финансовые документы, связанные с вашими источниками дохода. Это позволит получить полную картину вашей финансовой активности и точно определить ваш общий доход за год.

Важно начать собирать все структурированно и систематически. Откройте папку или файловую систему, где будете хранить все документы. Все документы должны быть организованы по категориям или источникам дохода, чтобы облегчить последующий анализ.

Основные документы, которые могут потребоваться для определения вашего дохода за год:

- Зарплатные ведомости: это документы, предоставляемые работодателем и содержащие информацию о вашей заработной плате за каждый месяц.

- Выписки из банковских счетов: ваши банковские выписки помогут определить все поступления на ваш счет, включая зарплату, проценты по вкладам, и другие денежные операции.

- Документы о доходах от самозанятости: если вы работали как самозанятый предприниматель, не забудьте собрать документы, подтверждающие ваш доход от этой деятельности.

- Декларации о доходах по инвестициям: если вы инвестировали деньги или имеете портфель инвестиций, вам понадобятся документы, подтверждающие ваш доход от этих инвестиций.

- Другие документы: могут быть и другие документы, связанные с вашими источниками дохода, такие как договоры аренды или договоры оказания услуг.

После того, как вы собрали все необходимые документы, начните анализировать их. Пройдитесь по каждому документу и отметьте все поступления, связанные с вашим доходом. Суммируйте все эти поступления, чтобы получить общий доход за год.

Не забудьте также учесть все расходы и вычеты, которые могут снизить ваш общий доход. Это могут быть расходы на обучение, медицинские расходы, налоги и другие дополнительные затраты. Они могут снизить ваш общий доход и уменьшить сумму налогов, которые вы должны заплатить.

Сбор и анализ финансовых документов является важным этапом определения вашего дохода за год. Этот процесс поможет вам получить полную и точную информацию о вашей финансовой ситуации и главное – поможет заполнить декларацию о доходах правильно.

Расчет совокупного дохода

Расчет совокупного дохода осуществляется путем суммирования всех источников доходов, полученных за год. Для определения общей суммы дохода необходимо учесть все виды заработка, включая зарплату, дивиденды, проценты по вкладам, арендную плату и другие.

Для начала составьте список всех источников доходов за год. Затем определите сумму дохода по каждому источнику. Если доход получен не в рублях, то его необходимо конвертировать в рубли по курсу на момент получения.

После того, как вы определите сумму дохода по каждому источнику, сложите все полученные значения. В результате вы получите совокупный доход за год. Это число покажет, сколько денег вы заработали за указанный период.

| Источник дохода | Сумма дохода (в рублях) |

|---|---|

| Зарплата | 250 000 |

| Дивиденды | 50 000 |

| Проценты по вкладам | 10 000 |

| Арендная плата | 30 000 |

| Прочие доходы | 20 000 |

| Итого: | 360 000 |

В данном примере совокупный доход за год составляет 360 000 рублей. Это означает, что за указанный период вы заработали именно эту сумму денег, учитывая все источники доходов.

Учет налоговых вычетов и льгот

При расчете своего годового дохода необходимо учесть налоговые вычеты и льготы, которые могут существенно уменьшить ваш налоговый бремя. Рассмотрим основные виды вычетов и льгот, которые могут быть доступны вам:

- Вычет на детей. Если у вас есть дети, вы можете претендовать на налоговый вычет на каждого из них. Этот вычет позволяет снизить налоговую базу на определенную сумму на каждого ребенка.

- Вычет на обучение. Если вы или ваши дети занимаетесь обучением, вы можете получить налоговый вычет на оплату обучения. Этот вычет позволяет снизить налоговую базу на сумму, потраченную на обучение.

- Вычет на ипотеку. Если у вас есть ипотечный кредит, вы можете претендовать на налоговый вычет на сумму процентов по кредиту. Этот вычет позволяет снизить налоговую базу на определенную сумму.

- Льготы для самозанятых. Если вы самозанятый, вы можете претендовать на различные налоговые льготы, такие как упрощенная система налогообложения или освобождение от определенных налоговых платежей.

Для учета налоговых вычетов и льгот вам необходимо предоставить соответствующую документацию при подаче налоговой декларации. Ознакомьтесь с налоговым законодательством вашей страны, чтобы узнать подробности о доступных вычетах и льготах.

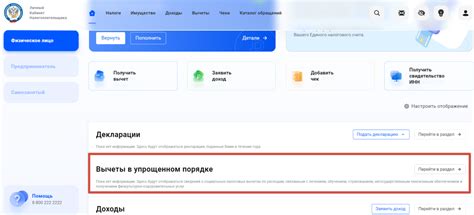

Проверка и подача налоговой декларации

После того, как вы узнали свой доход за год, следующим шагом будет проверка и подача налоговой декларации. Это важный процесс, который позволит вам узнать, сколько налогов вы должны уплатить или вернуть.

Вот несколько шагов, которые помогут вам успешно выполнить эту задачу:

- Составьте список всех ваших доходов за год. Учтите все источники дохода, включая зарплату, проценты от банковских вкладов, аренду недвижимости и т.д.

- Составьте список всех вашего расходов за год. Учтите все необходимые расходы, такие как счета за коммунальные услуги, платежи по ипотеке или кредитам, страховые взносы и т.д.

- Вычислите сумму вашего налогового обязательства. Для этого вам потребуется знание актуальных налоговых ставок и льгот. Если этот процесс кажется вам сложным, рекомендуется обратиться к профессиональному бухгалтеру или налоговому консультанту.

- Заполните налоговую декларацию в соответствии с требованиями налоговой службы. Убедитесь, что вы предоставляете все необходимые документы и правильно заполнили каждую графу.

- Проверьте заполненную налоговую декларацию на ошибки. Это важный шаг, поскольку неправильно заполненная декларация может привести к штрафам или недостаточной вернутой сумме.

- Отправьте заполненную налоговую декларацию в налоговую службу. Существуют разные способы подачи: можно отправить почтой, пройти лично в офис налоговой или воспользоваться электронной подачей через интернет. Выберите наиболее удобный для вас вариант.

- Отследите статус вашей налоговой декларации. Налоговая служба обычно предоставляет возможность проверить текущий статус вашей декларации онлайн. Это поможет вам убедиться, что ваша декларация получена и обрабатывается.

Следуя этим простым шагам, вы сможете проверить и подать налоговую декларацию без лишних проблем и стресса. Помните, что точность и своевременность подачи декларации являются важными факторами для сохранения хороших отношений с налоговой службой.