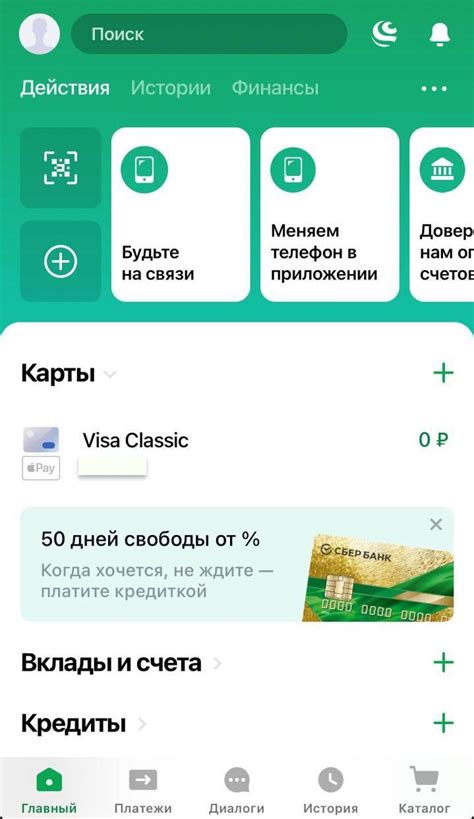

Сегодня все больше людей интересуются возможностью заработка на финансовых рынках. И именно в такой ситуации становится особенно актуальным умение пользоваться современными инструментами для инвестиций. Одним из таких инструментов является приложение Сбербанка, которое предоставляет пользователям возможность инвестировать свои средства в различные активы.

Сбербанк – это крупнейший банк России, который активно развивает технологическую сферу и предлагает современные решения для удобного управления деньгами. Приложение Сбербанка является одним из таких решений и позволяет пользователям не только контролировать свои финансы, но и зарабатывать на инвестициях.

Одной из особенностей приложения Сбербанка является доступность инвестиций в различные активы. Теперь пользователи могут не только открывать вклады или покупать облигации, но и инвестировать в акции, ETF-фонды и другие финансовые инструменты. Благодаря этому, у каждого человека появляется возможность получить прибыль на финансовых рынках и сделать свои сбережения более доходными.

Вложения через Сбербанк: как получить прибыль?

Во-первых, перед началом вложений необходимо определить свои цели и рисковый профиль. Рынок инвестиций имеет свои особенности и может быть подвержен колебаниям. Поэтому важно четко понимать, какой уровень доходности вы ожидаете и сколько готовы потерять в случае неудачи.

Во-вторых, для получения прибыли важно выбрать правильные инструменты инвестирования. Сбербанк предлагает широкий спектр активов: акции, облигации, фонды, драгоценные металлы и др. Каждый из них имеет свою степень риска и потенциальную доходность. Необходимо изучить информацию о каждом инструменте и выбрать те, которые соответствуют вашим целям и рисковому профилю.

В-третьих, важно следить за состоянием своих инвестиций и принимать своевременные решения. Приложение Сбербанк предоставляет удобный и понятный интерфейс для контроля за инвестициями. Вы можете отслеживать стоимость своих активов, получать уведомления о важных событиях на рынке и своевременно реагировать на изменения. Это позволяет максимизировать потенциальную прибыль и минимизировать потери.

В целом, вложения через Сбербанк – это отличная возможность получить прибыль. Однако, рынок инвестиций имеет свои риски, поэтому важно быть готовым к возможным потерям. Сбербанк предоставляет все необходимые инструменты и информацию для успешных инвестиций. При соблюдении правил и тщательном анализе рынка, вы сможете получить хороший доход от своих вложений.

Выбор инвестиционного приложения: основные критерии

Одним из самых популярных инвестиционных приложений на российском рынке является приложение Сбербанка. Оно предлагает широкий выбор инвестиционных продуктов, доступных для инвестирования, а также удобный интерфейс и надежную защиту данных. Однако, прежде чем выбрать конкретное приложение для инвестирования, стоит учесть несколько основных критериев.

1. Надежность и безопасность. Важно, чтобы выбранное приложение обеспечивало надежную защиту данных инвестора и соблюдало все необходимые стандарты безопасности. Приложение Сбербанка имеет высокую степень защиты данных и полностью соответствует требованиям к безопасности.

2. Удобство использования. Инвестиционное приложение должно быть удобным в использовании и иметь интуитивно понятный интерфейс. Пользователь должен легко находить необходимые функции, а также получать доступ к актуальной информации и аналитике. Приложение Сбербанка обладает простым и понятным интерфейсом, что делает его удобным для начинающих и опытных инвесторов.

3. Выбор инвестиционных продуктов. Приложение должно предлагать широкий выбор инвестиционных продуктов, включая акции, облигации, фонды и другие инструменты. Приложение Сбербанка предлагает доступ к различным инвестиционным продуктам, что позволяет инвесторам диверсифицировать свой портфель и распределить риски.

4. Функциональность и возможности. Важно, чтобы выбранное приложение предлагало не только простую покупку и продажу активов, но и дополнительные функции, такие как отслеживание рынка, получение уведомлений о важных событиях, аналитика и т. д. Приложение Сбербанка предлагает широкий набор функций и возможностей, которые помогают инвесторам принимать более обоснованные решения.

5. Размер комиссий и условия использования. Перед выбором инвестиционного приложения необходимо ознакомиться с условиями его использования и размером комиссий. Некоторые приложения могут взимать высокие комиссии, что может существенно снизить доходность инвестиций. Приложение Сбербанка имеет конкурентные условия использования и означает низкие комиссии, что является преимуществом для инвесторов.

При выборе инвестиционного приложения стоит учесть указанные критерии, чтобы сделать наиболее осознанный выбор и достичь желаемых финансовых результатов. Приложение Сбербанка соответствует многим из этих критериев и является хорошим выбором для инвесторов всех уровней опыта.

Регистрация и активация аккаунта в приложении Сбербанка

Для начала работы с инвестиционным приложением Сбербанка необходимо зарегистрироваться и активировать свой аккаунт. Это можно сделать следующими шагами:

- Скачайте и установите приложение Сбербанк на свой смартфон или планшет.

- Откройте приложение и нажмите на кнопку "Регистрация" или "Создать аккаунт".

- В появившемся окне введите свой номер мобильного телефона и нажмите кнопку "Далее".

- Следуйте инструкциям на экране, заполняя необходимую информацию, такую как ФИО, дата рождения, email и пароль.

- После заполнения всех полей, нажмите кнопку "Зарегистрироваться".

- На указанный вами номер телефона придет код активации. Введите его в соответствующее поле и нажмите кнопку "Активировать аккаунт".

- Поздравляем, вы успешно зарегистрировались и активировали аккаунт в приложении Сбербанка! Теперь вы готовы начать инвестировать.

После регистрации и активации аккаунта вам будут доступны все функции инвестиционного приложения Сбербанка. Вы сможете просматривать актуальную информацию о финансовых инструментах, создавать инвестиционные портфели, отслеживать свои инвестиции в режиме онлайн, а также получать рекомендации по оптимальным инвестиционным стратегиям.

Пополнение счета и выбор подходящего инвестиционного продукта

Для начала инвестирования через приложение Сбербанка вам необходимо пополнить свой счет. Для этого вы можете воспользоваться различными способами:

- Перевести средства со своего банковского счета.

- Внести наличные через кассу отделения Сбербанка или банкомат.

- Использовать услуги партнеров Сбербанка, такие как платежные системы или онлайн-банкинг.

После пополнения счета, вы можете выбрать подходящий инвестиционный продукт из предлагаемого ассортимента Сбербанка. Вам предоставляется широкий выбор инструментов, от облигаций до акций различных компаний, а также различные инвестиционные портфели и фонды.

Для выбора подходящего инвестиционного продукта рекомендуется учитывать свои инвестиционные цели, рискотерпимость, срок инвестиций и ожидаемую доходность. С помощью приложения Сбербанка вы можете изучить детали каждого продукта, ознакомиться с его исторической доходностью и рисками, а также сравнить различные варианты.

Пожалуйста, помните о том, что инвестирование является связанным с риском занятием. Перед принятием решения об инвестировании вам рекомендуется проконсультироваться с финансовым консультантом или специалистом Сбербанка, чтобы выбрать оптимальный инвестиционный продукт, соответствующий вашим потребностям и финансовым возможностям.

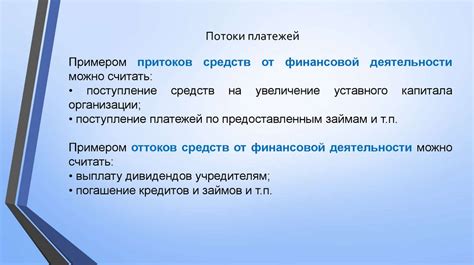

Расчет доходности и рисков инвестиций через Сбербанк

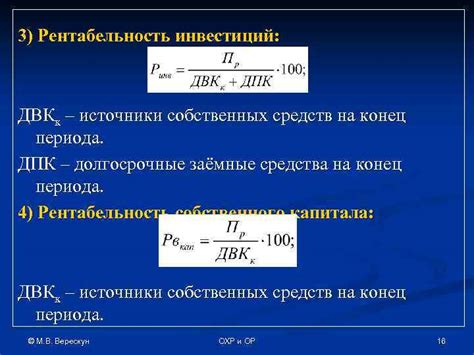

Расчет доходности инвестиций позволяет определить, какую прибыль можно получить от вложенных средств. В Сбербанк Инвесторе доступны различные инструменты – акции, облигации, фонды и др. – каждый из которых имеет свою потенциальную доходность. Для оценки доходности инвестиций можно использовать такие показатели, как годовая процентная ставка, дивиденды, купонный доход и др. Также стоит учитывать возможные комиссии и накопительный эффект.

Однако, при инвестировании всегда существуют риски потери капитала. Их величина может быть разной в зависимости от выбранного инструмента. Чтобы оценить риски, нужно учитывать такие факторы, как волатильность, ликвидность, кредитные рейтинги, экономическая ситуация и прочие аспекты, специфичные для каждого инвестиционного инструмента.

Сбербанк предоставляет инвесторам информацию о возможной доходности и рисках для каждого предлагаемого инструмента. Эта информация включает в себя исторические данные, прогнозы и рейтинги. Также в приложении Сбербанк Инвестор предусмотрен функционал, позволяющий произвести расчет возможной доходности и рисков конкретных инвестиций.

Важно помнить, что при инвестировании всегда существует риск потери капитала. Поэтому перед принятием решения о вложении средств следует тщательно ознакомиться с информацией о каждом инвестиционном инструменте, изучить его возможности и риски, а также консультироваться с финансовым экспертом.

Особенности вложений в пенсионные фонды

Возможность инвестировать средства в пенсионные фонды предоставляет инвесторам ряд преимуществ и особенностей, которые следует учитывать перед принятием решения о вложении. Вот некоторые из них:

- Долгосрочная перспектива: Пенсионные фонды предоставляют возможность вкладывать средства на долгосрочный период, что позволяет получить более высокую доходность. Учитывая, что это средства на пенсию, вы можете дополнительно увеличить свои сбережения и обеспечить финансовую стабильность.

- Диверсификация портфеля: Вложение в пенсионные фонды позволяет диверсифицировать инвестиционный портфель, распределяя риски между различными видами активов. Таким образом, вы можете снизить риск потери средств в случае неудачных инвестиций.

- Профессиональное управление: Пенсионные фонды управляют профессиональные финансовые учреждения, которые имеют опыт и знания в области инвестиций. Это позволяет инвестировать средства в различные финансовые инструменты, повышая вероятность получения хорошей доходности.

- Налоговые льготы: Вложения в пенсионные фонды могут быть освобождены от некоторых налогов, что делает данную форму инвестирования более привлекательной по сравнению с другими видами активов. Дополнительные налоговые льготы могут создать дополнительные финансовые выгоды для инвестора.

- Гибкость вкладов: Инвестиции в пенсионные фонды предлагают гибкие условия вложений. Вы можете выбрать размер и периодическую частоту вкладов, что позволяет подстроить инвестиции под свои финансовые возможности и цели.

- Систематические вложения: Пенсионные фонды предлагают возможность регулярных автоматических вложений, что позволяет создать систематический подход к инвестированию. Это помогает формировать стабильную и постоянную доходность, а также развивать привычку к финансовой дисциплине.

Учитывайте эти особенности при выборе пенсионных фондов для вложений. Они помогут вам принять обоснованное решение и достичь ваших финансовых целей в будущем.

Как следить за изменениями на рынке и принимать решения

Для успешных инвестиций через приложение Сбербанка важно быть в курсе последних изменений на финансовых рынках и уметь принимать своевременные решения. Для этого существует ряд инструментов и функций, которые помогут вам следить за рынком и принимать обдуманные инвестиционные решения.

Один из основных инструментов, которые предоставляет Сбербанк, это портал аналитики. На портале вы найдете актуальные новости, аналитические обзоры, экспертные мнения и прогнозы. Информация на портале постоянно обновляется, что позволяет вам быть в курсе всех событий и изменений на рынке.

Также в приложении Сбербанка доступны графики и диаграммы, которые помогут вам визуально отслеживать изменения в ценах и тенденции на рынке. Вы сможете увидеть историческую динамику цен, а также сравнить разные активы между собой.

Еще один полезный функционал, предоставляемый Сбербанком, это уведомления. Вы можете настроить уведомления о важных событиях на рынке, например, об изменении цены акции, достижении определенного уровня индекса и т.д. Это позволит вам оперативно реагировать на изменения и принимать решения вовремя.

Для более детального анализа рынка вы можете использовать таблицы с актуальными котировками и фундаментальными показателями. Таблицы позволяют сравнивать разные активы по разным параметрам и проводить собственный анализ.

Важно помнить, что при принятии инвестиционных решений всегда нужно учитывать свои финансовые возможности и инвестиционный горизонт. Необходимо проводить собственный анализ и принимать решения основываясь на своей стратегии и целях.

| Инструменты | Описание |

|---|---|

| Портал аналитики | Актуальные новости, аналитические обзоры, экспертные мнения и прогнозы |

| Графики и диаграммы | Визуальное отслеживание изменений в ценах и тенденций на рынке |

| Уведомления | Настройка уведомлений о важных событиях на рынке |

| Таблицы с котировками и фундаментальными показателями | Сравнение активов и проведение анализа рынка |

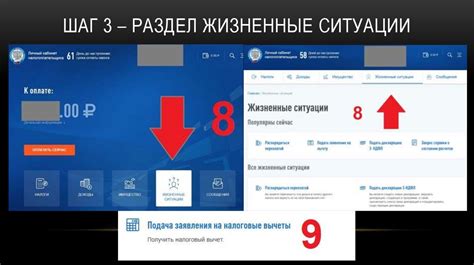

Когда вы заработали достаточно денег на инвестициях в приложении Сбербанка и решили вывести их, важно знать, как правильно оформить эту процедуру и учесть налоги.

Чтобы вывести средства, вам необходимо пройти несколько простых шагов:

- Войдите в свой аккаунт в приложении Сбербанка.

- Откройте раздел "Инвестиции" и выберите актив, с которого хотите вывести средства.

- Нажмите на кнопку "Продать" или "Снять", в зависимости от типа актива.

- Подтвердите свои действия и дождитесь зачисления средств на выбранный счет.

В рамках российского законодательства прибыль, полученная от инвестиций, облагается налогом. Для резидентов России ставка налога на прибыль составляет 13%. Налог считается от разницы между стоимостью актива на момент продажи и его стоимостью на момент покупки.

Система Сбербанка автоматически рассчитывает налог на прибыль и передает информацию в налоговую службу. Оплата налога производится в соответствии с действующими правилами и сроками.

Вы можете узнать более подробную информацию о налогообложении при инвестициях в приложении Сбербанка на официальном сайте Сбербанка или обратиться к специалистам для консультации.

Советы по увеличению доходности инвестиций через Сбербанк

1. Разнообразьте свой портфель.

Инвестиции в разные активы с различным уровнем риска помогут снизить вероятность потерь. Рассмотрите возможность вложения денег в акции, облигации, фонды и другие финансовые инструменты.

2. Изучите рынок.

Периодически пополняйте свои знания о трендах на рынке, новостях, финансовых инструментах. Следите за обновлениями и аналитическими обзорами, чтобы принимать обоснованные решения.

3. Установите цели и стратегию.

Определите, насколько долгосрочные или краткосрочные инвестиции вы готовы сделать. Разработайте стратегию вложений, учитывая свои цели и финансовые возможности.

4. Распределите ресурсы.

Не вкладывайте все средства в один актив. Распределите свои ресурсы на несколько инвестиций с различной степенью риска, чтобы снизить возможные убытки.

5. Не забывайте про диверсификацию.

Диверсификация - ключевой момент в управлении рисками. Размещайте средства не только в одну страну, но и в различные отрасли экономики. Это снизит вероятность сильного влияния негативных факторов на ваш портфель.

6. Постоянно реинвестируйте прибыль.

Вкладывайте полученную от инвестиций прибыль обратно. Это позволит вам увеличивать общую сумму инвестиций и получать больше дохода в будущем.

7. Не забывайте о комиссиях.

При оценке доходности инвестиций учтите комиссии и сборы, связанные с использованием приложения Сбербанка для инвестирования. Установите предельные значения комиссий, чтобы они не снижали вашу прибыльность.

8. Используйте инструменты анализа.

Приложение Сбербанка предоставляет широкий выбор инструментов анализа, которые помогут вам принимать взвешенные решения. Ознакомьтесь с ними и используйте при необходимости.

9. Ведите контроль над рисками.

Оценивайте риски и устанавливайте максимально допустимый уровень потерь. Старайтесь избегать слишком высоких рисковых инвестиций, особенно если вы являетесь начинающим инвестором.

10. Не суетитесь.

Инвестирование - дело долгосрочное. Не принимайте спонтанных решений и не реагируйте на краткосрочные изменения рынка. Держите ум и нервы в равновесии, чтобы получить максимальную доходность.

Оценка результата и планирование новых инвестиций

Как только вы начали инвестировать через приложение Сбербанка, важно регулярно оценивать результаты ваших инвестиций. Это поможет вам понять, какие стратегии и инструменты наиболее успешны, а также принять взвешенные решения о дальнейших инвестициях.

Для оценки результата вы можете использовать следующие ключевые показатели:

| Показатель | Описание |

| Общая доходность | Показывает, сколько вы заработали в процентах от начальной суммы инвестиций. Например, если ваша доходность составляет 10%, это означает, что вы заработали 10% от своих инвестиций. |

| Доходность портфеля | Позволяет оценить общую доходность всех ваших активов, включая различные инвестиционные инструменты. Этот показатель особенно полезен, если у вас есть портфель с разными активами. |

| Риск | Показывает, насколько волатильны ваши инвестиции. Чем выше уровень риска, тем выше вероятность потери денег. Важно учитывать риск при принятии решений о новых инвестициях. |

Используйте эти ключевые показатели для оценки эффективности ваших инвестиций. Если вы обнаружите, что некоторые стратегии или инструменты не приносят ожидаемого результата, вы можете пересмотреть свой подход и внести изменения в свои инвестиционные стратегии.

Помните, что инвестирование является долгосрочным процессом, и успех не всегда приходит сразу. Постепенно оценивайте свои результаты, учитеся на своих ошибках и планируйте свои новые инвестиции в соответствии с вашими финансовыми целями и риск-профилем.