Когда дело доходит до выплаты налогов, многие из нас сталкиваются с вопросом, как узнать размер начисленных пеней. Бывает, что из-за незнания процедуры или отсутствия необходимых знаний о налоговой системе, мы сталкиваемся с непредвиденными долгами и неожиданными штрафами.

В данной статье мы предлагаем вам подробную инструкцию по тому, как узнать размер начисленных пеней за налоги. Независимо от того, являетесь ли вы индивидуальным предпринимателем, частным лицом или представителем юридического лица, эта информация будет полезной для вас.

Шаг 1: Определитесь с налоговым органом

Прежде чем узнать размер начисленных пеней, вам необходимо определиться с тем налоговым органом, который отвечает за вашу территорию и вид деятельности. Обычно это является налоговая инспекция по месту вашей регистрации или месторасположения вашей организации.

Примечание: Если вы не знаете, какой налоговый орган отвечает за вашу территорию, вы можете воспользоваться услугами онлайн-каталога налоговых органов или обратиться в местное отделение Федеральной налоговой службы.

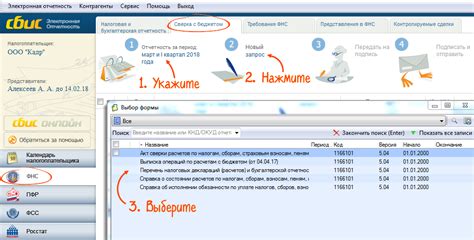

Шаг 1: Получите сводку начислений налогов и пеней

Для этого необходимо обратиться в налоговую инспекцию или войти в личный кабинет на официальном сайте налоговой службы.

Вам может потребоваться предоставить определенные документы для подтверждения вашей личности и идентификации.

После получения доступа к сводке начислений, вы сможете ознакомиться с суммой начисленных налогов и пеней за определенный период.

Обратите внимание, что размер начисленных пеней может зависеть от различных факторов, таких как задолженность, сроки и причины неуплаты налогов.

Изучите сводку начислений внимательно, чтобы точно узнать размер начисленных пеней за налоги.

Шаг 2: Откройте письмо с уведомлением о начислении пеней

Вам было отправлено письмо с уведомлением о начислении пеней за налоги. Чтобы узнать размер пеней, откройте это письмо и ознакомьтесь с информацией, предоставленной в нем.

При открытии письма внимательно прочтите его содержание. Обратите особое внимание на такие секции, как "Сумма пеней", "Основание начисления" и "Срок оплаты". В этих секциях будет указана вся необходимая информация о размере начисленных пеней и условиях их оплаты.

Если у вас возникнут вопросы или неясности по поводу письма с уведомлением о начислении пеней, рекомендуется обратиться в налоговую службу для получения дополнительной информации и разъяснений.

Не забудьте сохранить это письмо и его копию для будущих справок и контроля.

Шаг 3: Найдите информацию о размере пеней в уведомлении

После того, как вы получите уведомление о начислении пеней за налоги, откройте его и внимательно прочитайте. Обратите внимание на раздел, где указан размер начисленных пеней.

Размер пеней может быть указан явно или в процентном соотношении от суммы задолженности. Информация о размере пеней обычно выделена особым шрифтом и выделена жирным или курсивом.

Если размер пеней указан в процентах, для расчета суммы пеней умножьте сумму задолженности на указанный процент. Например, если сумма задолженности составляет 100 000 рублей, а размер пеней указан как 2%, то сумма пеней будет равна 2 000 рублей.

Если у вас возникли вопросы по поводу размера пеней, вы можете обратиться в налоговую инспекцию или воспользоваться электронными сервисами на сайте Федеральной налоговой службы.

Не забывайте, что разные налоги могут иметь разные размеры пеней, поэтому при рассмотрении уведомления обратите внимание на то, за какой налог начислены пени и какой размер указан в уведомлении.

Шаг 4: Проверьте правильность расчета пеней

После того как вы получили информацию о размере начисленных пеней за налоги, необходимо проверить правильность расчета. Это важно, так как ошибки в расчетах могут привести к неправильной оплате и дополнительным штрафам.

Чтобы проверить правильность расчета пеней, необходимо обратить внимание на следующие моменты:

- Убедитесь, что размер начисленных пеней указан правильно. Проверьте, что все цифры и даты указаны без ошибок.

- Оцените соответствие начисленных пеней вашим налоговым обязательствам. Проверьте, что начисленные пени соответствуют размеру задолженности и периоду задолженности.

- Проверьте сумму начисленных пеней. Убедитесь, что она рассчитана правильно и соответствует установленным законодательством процентным ставкам.

Если вы обнаружите ошибки или расхождения в расчетах, рекомендуется обратиться в налоговую службу или квалифицированного специалиста для уточнения и исправления этих ошибок.

Помните, что правильность расчета пеней имеет важное значение для сохранения вашей финансовой добросовестности и соблюдения налогового законодательства.

| Совет | Пример |

|---|---|

| Если у вас возникли сомнения относительно правильности расчета пеней, запросите у налоговой службы подробные расчеты и объяснения. | Запросите у налоговой службы подробные расчеты и объяснения по начисленным пеням. |

Шаг 5: Уточните детали по начисленным пеням с налоговой инспекцией

Если у вас остались какие-либо вопросы или неясности относительно начисленных пеней за налоги, рекомендуется обратиться в налоговую инспекцию для уточнения деталей. Прямой контакт с налоговыми специалистами поможет разрешить любые возникшие проблемы и получить исчерпывающую информацию о вашей налоговой задолженности.

Важно: перед тем как обращаться в налоговую инспекцию, подготовьте все необходимые документы и имейте при себе копию уведомления о начислении пеней. Это поможет облегчить коммуникацию и даст возможность уточнить все детали в кратчайшие сроки.

При обращении в налоговую инспекцию убедитесь, что вы говорите с соответствующим специалистом, который имеет полномочия давать информацию о ваших начисленных пенях. Задавайте конкретные вопросы и уточняйте, какие документы или данные вам необходимо предоставить для рассмотрения вашей ситуации.

Примечание: помните, что налоговая инспекция может провести аудит ваших финансовых данных, чтобы проверить правильность начисленных пеней. Будьте готовы предоставить объяснения и дополнительные документы, если такая потребность возникнет.

Шаг 6: Узнайте о возможности уменьшить размер пеней

Если вы обнаружили, что размер начисленных пеней за налоги слишком велик, не отчаивайтесь. Возможно, у вас есть шанс уменьшить эту сумму. Для этого вам потребуется ознакомиться с действующим законодательством о налогах и выяснить, на каких основаниях можно снизить размер пеней.

Один из возможных вариантов - обратиться в налоговую службу и просить о более мягких условиях оплаты пеней. Некоторые налоговые органы могут согласиться на разбиение платежа на несколько частей или на отсрочку платежа.

Также полезно знать, что существуют случаи, когда пеня может быть уменьшена автоматически. Например, если у вас возникли форс-мажорные обстоятельства, которые не позволили вам своевременно уплатить налоги, или если вы являетесь участником программы по возмещению налогового кредита. В таких случаях стоит обратиться в налоговую службу и предоставить необходимые документы для уменьшения размера начисленных пеней.

Не забывайте, что снижение размера пеней возможно только в случае если вы соблюдаете требования налогового законодательства и предоставляете соответствующую документацию.

| Совет: | Если вы не уверены, какие именно основания могут помочь вам снизить размер пеней, рекомендуется обратиться за консультацией к специалисту или юристу, который разбирается в налоговом праве. Он сможет подробнее ознакомить вас с законодательством и помочь определить, есть ли у вас основания для снижения пеней. |

|---|

Шаг 7: Следите за сроками оплаты пеней

После того, как вы узнали размер начисленных пеней за налоги, важно следить за сроками их оплаты. Если вы не оплатите пени вовремя, то можете столкнуться с дополнительными штрафами и проблемами с налоговой службой.

Чтобы не пропустить сроки оплаты пеней, рекомендуется установить напоминания в календаре на даты оплаты. Также стоит следить за обновлениями на официальном сайте налоговой службы, где могут быть указаны изменения в сроках оплаты.

Важно отметить, что оплата пеней должна быть произведена в течение установленного срока. Если вы не оплатили пени вовремя, обратитесь в налоговую службу для уточнения возможности урегулирования ситуации.

Не стоит пренебрегать оплатой пеней, так как это может иметь негативные последствия для вашего финансового положения и дальнейших отношений с налоговой службой.

| Повторите | Дейсвия | Причины |

|---|---|---|

| Напоминания | Установите напоминания в календаре на даты оплаты | Не забыть срок оплаты пеней |

| Сайт налоговой службы | Следите за обновлениями на официальном сайте налоговой службы | Изменения в сроках оплаты |

| Своевременная оплата | Оплачивайте пени в установленный срок | Избежание дополнительных штрафов и проблем с налоговой службой |

Шаг 8: Внимательно изучите предоставленные сведения об оплате пеней

После того, как вы найдете информацию о начисленных пенях за налоги, не забудьте внимательно изучить предоставленные сведения об оплате пеней. В таблице ниже вы сможете найти следующую информацию:

| Дата оплаты | Сумма оплаты | Остаток задолженности |

|---|---|---|

| 01.01.2022 | 500 рублей | 1000 рублей |

| 15.02.2022 | 1000 рублей | 0 рублей |

Вам следует обратить внимание на дату оплаты, сумму оплаты и остаток задолженности. Наличие оплаты и полное погашение пеней поможет избежать дальнейших штрафов и проблем с налоговыми органами. Если вы обнаружили ошибки в предоставленных сведениях, необходимо обратиться в налоговую службу для уточнения и исправления информации.