Планируешь покупку квартиры или дома? Тогда обязательно столкнешься с вопросом о получении ипотеки. Один из ключевых факторов, который повлияет на твою возможность получить ипотечный кредит, – это твоя кредитная история. Почему она так важна и как узнать свою кредитную историю перед подачей заявки на ипотеку? В этой статье мы расскажем подробно об этом процессе.

Кредитная история – это документ, который содержит информацию о твоих финансовых обязательствах в прошлом и настоящем. Банки и другие финансовые учреждения используют эту историю для оценки твоей платежеспособности и решения о выдаче кредита. Если твоя кредитная история плохая, то есть просрочки платежей или невыплаченные кредиты, вероятность получения ипотеки снижается значительно.

Чтобы узнать свою кредитную историю, тебе необходимо обратиться в специализированный кредитный бюро. В России действуют несколько таких бюро, которые собирают информацию о твоих финансовых обязательствах. Самое известное из них – это "Бюро кредитных историй" (БКИ). Возможно, ты уже знаком с ним из-за получения других кредитов или кредитных карт. Для получения кредитной истории, тебе необходимо заполнить форму заявки и предоставить нужные документы.

Когда получишь свою кредитную историю, ознакомься с ней внимательно. Убедись, что все данные верны и соответствуют твоей финансовой истории. Если найдешь ошибки или неточности, обязательно обратись в кредитное бюро, чтобы исправить ситуацию. Имей в виду, что процесс исправления ошибок в кредитной истории может занять некоторое время, поэтому рекомендуем сделать это как можно раньше, чтобы не затягивать получение ипотеки.

Как узнать свою кредитную историю перед получением ипотеки

Перед тем, как начать процесс получения ипотечного кредита, важно ознакомиться со своей кредитной историей. Это позволит вам понять, какие данные о вас хранятся в бюро кредитных историй и какую информацию может видеть банк при рассмотрении вашей заявки. Узнать свою кредитную историю можно с помощью нескольких простых шагов, которые описаны ниже.

1. Определите, в каких бюро кредитных историй вы зарегистрированы

В России существует несколько бюро кредитных историй, таких как "Экспертный кредитный союз", "Национальное бюро кредитных историй" и "Кредитрейтинг". Проверьте, в каких бюро вы зарегистрированы, чтобы убедиться, что получите полную информацию о своей кредитной истории.

2. Подготовьте необходимые документы для получения кредитной истории

Для получения кредитной истории вам понадобится предоставить некоторые документы бюро кредитных историй. Обычно это паспорт РФ, СНИЛС и заполненные заявления на получение кредитной истории.

3. Оформите заявку на получение кредитной истории

После того как вы подготовили все необходимые документы, оформите заявку на получение кредитной истории в соответствующем бюро. Обычно это можно сделать онлайн на сайте бюро кредитных историй или через официальные представительства.

4. Ожидайте результат

После подачи заявки вам придется подождать некоторое время, пока бюро обработает ваш запрос и предоставит вам кредитную историю. Сроки обработки могут варьироваться в зависимости от конкретного бюро кредитных историй, но обычно это занимает несколько дней.

5. Анализируйте свою кредитную историю

Когда вы получите свою кредитную историю, внимательно изучите ее содержимое. Убедитесь, что все данные о ваших кредитах и платежах указаны правильно. Если вы обнаружите ошибки или неточности, свяжитесь с бюро кредитных историй, чтобы исправить их. Это важно, чтобы ваша кредитная история была точной и отражала вашу реальную финансовую ситуацию.

Зная свою кредитную историю, вы будете более готовы к взятию ипотечного кредита. Вы сможете предугадать возможные препятствия и подготовиться к ним заранее. Эта информация поможет вам принять взвешенное решение и выбрать наиболее выгодное предложение.

Кредитная история: важный аспект ипотечного кредитования

Основные факторы, которые учитываются при анализе вашей кредитной истории, включают:

- Историю платежей по кредитам и займам. Банки будут смотреть на вашу способность своевременно выплачивать кредиты и займы. Любые просрочки или неуплаченные долги могут отрицательно сказаться на вашей кредитной истории.

- Общую сумму задолженности. Банки также будут интересоваться вашей общей суммой задолженности по кредитам и займам. Если вы уже имеете большую задолженность, это может повлиять на вашу способность погасить ипотечный кредит.

- Количество новых кредитных запросов. Если у вас слишком много новых кредитных запросов в короткий период времени, банки могут рассматривать это как признак финансовых трудностей и отказать вам в ипотечном кредите.

- Продолжительность кредитной истории. У вас могут возникнуть проблемы, если ваша кредитная история слишком короткая. Банки предпочитают видеть стабильную и длительную кредитную историю, чтобы оценить вашу надежность.

Чтобы узнать свою кредитную историю перед получением ипотеки, вам следует обратиться в кредитные бюро. Кредитные бюро предоставляют отчеты о вашей кредитной истории, которые содержат подробную информацию о вашей платежеспособности. Отчеты помогут вам понять, как банки могут оценить вашу кредитную историю при рассмотрении вашей заявки на ипотеку.

Когда вы получите свой отчет о кредитной истории, вам следует внимательно изучить все данные и убедиться, что они верны. Если вы обнаружите ошибки или несоответствия, обратитесь в кредитное бюро для исправления информации. Корректная и точная кредитная история поможет вам повысить свои шансы на одобрение ипотечного кредита.

Итак, узнав свою кредитную историю перед получением ипотеки, вы будете готовы к рассмотрению вашей заявки на кредит и будете знать, какие аспекты вашей финансовой истории могут повлиять на решение банка. Будьте аккуратны и ответственны в отношении своей кредитной истории, чтобы обеспечить себе наилучшие условия ипотечного кредитования.

Получение кредитной истории через Бюро кредитных историй

Для получения своей кредитной истории через Бюро кредитных историй, необходимо выполнить несколько шагов:

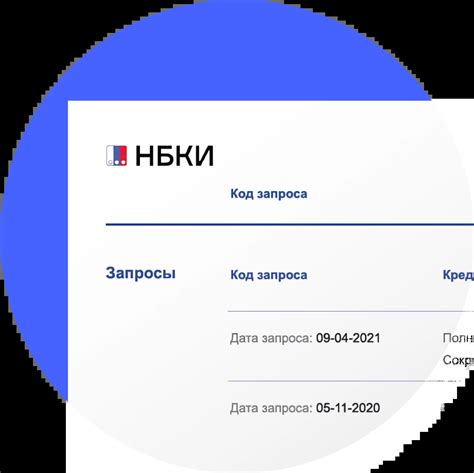

- Выбрать Бюро кредитных историй, с которым вы хотите работать. В России такими Бюро являются, например, Национальное бюро кредитных историй (НБКИ), Эквифакс и Кредитрейт.

- Ознакомиться с условиями предоставления кредитной истории. Некоторые Бюро предоставляют бесплатные отчеты о кредитной истории, другие требуют оплаты. Также важно проверить, какие документы и данные потребуются для получения отчета.

- Зарегистрироваться на сайте выбранного Бюро кредитных историй. Обычно вам потребуется создать аккаунт с логином и паролем.

- Заполнить заявку на получение кредитной истории. В заявке могут потребоваться ваши персональные данные, такие как ФИО, дата рождения, паспортные данные и другие сведения, необходимые для идентификации. Возможно, вам также потребуется указать информацию о предыдущих кредитах, чтобы Бюро могло правильно сформировать ваш отчет.

- Отправить заявку на обработку в выбранное Бюро кредитных историй. Обычно заявка обрабатывается в течение нескольких дней или недель.

- Получить отчет о кредитной истории. Отчет может быть предоставлен в электронном виде или в форме бумажного документа. В нем будут содержаться сведения о ваших кредитах, задолженностях, просрочках, а также информация о судебных решениях и банкротстве, если таковые имеются.

Получив свою кредитную историю через Бюро кредитных историй, вы сможете ознакомиться с ней, проверить наличие ошибок или неточностей, а также узнать свою кредитную историю в полном объеме. Это поможет вам в подготовке к получению ипотеки, поскольку вы сможете узнать о своей кредитной надежности и принять меры для улучшения своего кредитного рейтинга, если это необходимо.

Виды отчетов о кредитной истории

Отчеты о кредитной истории представляют собой подробные документы, которые содержат информацию о финансовой и платежеспособности заемщиков. В зависимости от страны и кредитного бюро, отчеты о кредитной истории могут иметь различные названия и содержание.

Вот некоторые из наиболее распространенных видов отчетов о кредитной истории:

- Сводный отчет – это основной отчет, который содержит подробную информацию о кредитной истории заемщика. В нем могут быть указаны все кредиты и займы, а также информация о платежах и просрочках.

- Отчет по одному кредитному бюро – в некоторых случаях заемщик может получить отчет только из одного кредитного бюро. Этот отчет будет содержать информацию только о кредитной истории, которая содержится в данном бюро. Важно учитывать, что информация в отчетах разных бюро может различаться.

- Развернутый отчет – это расширенная версия сводного отчета, которая может содержать дополнительную информацию о кредитной истории заемщика. Такой отчет может включать данные о текущих и закрытых кредитах, дополнительных справках о доходах и счетах.

- Отчет с оценкой кредитного рейтинга – в некоторых отчетах о кредитной истории может содержаться оценка кредитного рейтинга заемщика. Эта оценка позволяет оценить платежеспособность заемщика и может быть использована при принятии решения о выдаче кредита или ипотеки.

Важно запомнить, что отчеты о кредитной истории являются конфиденциальной информацией и могут быть предоставлены только заемщику или лицам, имеющим право на получение такой информации. Перед тем, как получить отчет о кредитной истории, необходимо ознакомиться с правилами и требованиями кредитного бюро и подготовить необходимые документы.

Запрос кредитной истории онлайн

Существуют специальные ресурсы, которые предоставляют возможность получить копию кредитной истории через интернет. Для этого вам потребуется зарегистрироваться на сайте и заполнить соответствующую форму.

При заполнении формы обратите внимание на то, что вам потребуется предоставить личные данные, такие как ФИО, паспортные данные и контактную информацию. Убедитесь, что вы вводите эти данные на официальном сайте, чтобы избежать мошенничества.

После заполнения формы и отправки заявки ваш запрос будет обработан компанией, предоставляющей услуги по предоставлению кредитной истории. Обработка может занять некоторое время, обычно не более 3 дней. После этого вы получите уведомление о готовности кредитной истории на указанный вами адрес электронной почты.

Получив копию кредитной истории, внимательно ее изучите. Проверьте наличие всех существующих кредитов, задолженностей и других финансовых обязательств. Если вы обнаружите какие-либо ошибки или несоответствия, немедленно свяжитесь с компанией, предоставившей отчет, чтобы уточнить информацию и исправить возможные ошибки.

Запрос кредитной истории онлайн является простым и удобным способом получить доступ к своим финансовым данным перед получением ипотеки. Помните, что иметь представление о своей кредитной истории поможет вам принять взвешенные решения и увеличить вероятность одобрения вашей заявки на ипотеку.

Как интерпретировать информацию в отчете о кредитной истории

Отчет о кредитной истории содержит много информации о вашем финансовом прошлом, и понимание этой информации может помочь вам в процессе получения ипотечного кредита. В отчете представлена информация о вашей кредитной активности, платежной дисциплине, открытых счетах и других финансовых данных.

Для более удобного и понятного чтения отчета, информация обычно организована в виде таблиц. Ниже приведена интерпретация основных пунктов отчета:

| Пункт | Описание |

|---|---|

| Персональная информация | В этом разделе указана ваша личная информация, такая как ФИО, адрес проживания, дата рождения и т.д. Проверьте эту информацию на правильность, так как она может повлиять на решение банка. |

| Кредитные счета | Здесь перечислены все ваши кредитные счета, включая ипотеку, автокредиты, кредитные карты и другие кредиты. Важно обратить внимание на статус счетов, такие как "погашен", "открыт" или "задержка платежа". |

| Платежная история | В этом разделе указаны сведения о вашей платежной дисциплине. Здесь можно увидеть, какие платежи были своевременно оплачены и какие были просрочены. Наличие задержек или пропусков платежей может негативно повлиять на вашу кредитную историю и решение банка. |

| Запросы на кредит | В этой таблице указаны все запросы на вашу кредитную историю от различных кредитных организаций. Слишком много запросов в короткий период времени может свидетельствовать о финансовых трудностях или попытках мошенничества. |

| Долги в коллекциях | Если у вас есть долги, отправленные коллекторам, они будут отображаться в этом разделе. Банки смотрят на это как на плохой знак и такие долги могут делать получение ипотеки более сложным. |

| Судебный департамент | В этом разделе отражены сведения о судебных процедурах, связанных с вашей кредитной историей. Наличие юридических проблем может негативно сказаться на решении банка. |

| История работы | Ваша история работы также может быть отражена в отчете о кредитной истории. Банки обращают внимание на стабильность вашей занятости, поскольку это может служить показателем вашей финансовой надежности. |

Интерпретация информации в отчете о кредитной истории является ключевым шагом перед получением ипотечного кредита. Уделите время для внимательного изучения отчета и, при необходимости, исправьте ошибки или проблемы, которые могут повлиять на вашу кредитную способность.

Как исправить ошибки в кредитной истории

1. Получите свой кредитный отчет. В первую очередь, вам нужно узнать, какие ошибки содержатся в вашей кредитной истории. Для этого вы можете обратиться в организацию, которая отвечает за формирование кредитных отчетов (например, Национальное бюро кредитных историй) и запросить свой отчет.

2. Внимательно проверьте отчет. Когда вы получите свой кредитный отчет, тщательно проверьте его на наличие ошибок. Обратите внимание на правильность указания вашей персональной информации, дат платежей, сумм задолженности и любых других данных. Если вы обнаружите ошибки, отметьте их.

3. Соберите доказательства. Чтобы успешно исправить ошибки в кредитной истории, вам понадобятся доказательства в виде документов. Соберите все доступные документы, которые подтверждают вашу позицию и опровергают ошибочные данные. Например, счета, квитанции, договоры и прочие документы, которые подтверждают факт оплаты или досрочного погашения задолженности.

4. Свяжитесь с кредитным бюро. После того как вы собрали все доказательства, свяжитесь с кредитным бюро, которое отвечает за вашу кредитную историю. Объясните им ситуацию и предоставьте все документы, подтверждающие ваши правильные данные. Попросите бюро исправить ошибки в кредитной истории и обновить ваши данные.

5. Следите за результатом. После того как вы обратитесь в кредитное бюро, следите за процессом исправления ошибок. Вам могут понадобиться несколько недель или даже месяцев, чтобы получить обновленную кредитную историю. Проверяйте свой отчет и убедитесь, что все ошибки были исправлены.

Исправление ошибок в кредитной истории может занять время и требует терпения. Однако, это важный шаг для обеспечения точности вашей кредитной истории перед тем, как подавать заявку на ипотеку. Следуйте этому руководству и уделите время на исправление ошибок - это может сэкономить вам много неприятностей в будущем.

Важность проверки кредитной истории перед подачей заявки на ипотеку

Кредитная история - это документ, содержащий информацию о кредитных операциях физического лица. Банки и кредитные организации используют кредитную историю для оценки платежеспособности заемщика и принятия решения о выдаче кредита.

| Почему проверка кредитной истории важна? |

| 1. Оценка платежеспособности: Банки анализируют кредитную историю, чтобы узнать о ранее взятых займах, погашенных или просроченных платежах. Более положительная кредитная история увеличивает шансы на получение ипотечного кредита и более выгодных условий. |

| 2. Выявление ошибок: Проверка кредитной истории позволяет выявить возможные ошибки в информации, которая может повлиять на решение банка о выдаче ипотеки. Такие ошибки могут быть вызваны техническими сбоями или некорректными данными. |

| 3. Предотвращение мошенничества: Проверка кредитной истории помогает выявить попытки мошенничества, связанные с использованием чужих персональных данных или фиктивных кредитных операций. |

| 4. Дальнейшие действия: Если в кредитной истории обнаружены негативные записи, то заемщику может потребоваться время для исправления ситуации и улучшения своей кредитной истории перед подачей заявки на ипотеку. |