НДФЛ - это налог на доходы физических лиц. Он является обязательным для уплаты каждым гражданином России, получающим доходы. Каждый год все налогоплательщики должны подавать уведомления по НДФЛ в налоговую службу РФ. В этой статье мы расскажем, как правильно оформить такие уведомления и поделимся полезными советами.

Первое, что нужно знать, при подаче уведомления по НДФЛ, - это сроки. Обычно уведомление нужно подать до 30 апреля текущего года за предыдущий отчетный год. Например, если вы подаете уведомление за 2021 год, то нужно сделать это до 30 апреля 2022 года. Обратите внимание, что сроки могут отличаться, если вы имеете особый статус, например, являетесь инвалидом или ветераном.

Для оформления уведомления по НДФЛ вам потребуются определенные документы. Во-первых, вам нужно будет заполнить специальную форму уведомления, которую можно получить как в налоговой службе, так и скачать с официального сайта ФНС РФ. Во-вторых, вы должны будете предоставить подтверждающие документы о всех доходах, полученных в отчетном периоде. Это могут быть справки с мест работы, документы о доходе от сдачи в аренду недвижимости, выписки из банковских счетов и т.д.

Важно помнить, что при заполнении уведомления по НДФЛ нет места ошибка. Даже небольшая опечатка может привести к тому, что вас взыщут штрафы или потребуют дополнительной проверки со стороны налоговой службы. Поэтому, перед заполнением уведомления внимательно проверьте все данные, используйте справки и документы для подтверждения информации, и лучше всего, если у вас есть возможность проконсультироваться с профессиональными налоговыми консультантами.

Как отправить уведомления по НДФЛ: лучшие советы

1. Внимательно проверьте правильность заполненных данных. Перед отправкой уведомления по НДФЛ необходимо убедиться, что все данные заполнены корректно и соответствуют требованиям. Опечатки или неполные данные могут привести к задержке обработки уведомления или его отклонению.

2. Убедитесь, что у вас есть все необходимые документы. Перед отправкой уведомления по НДФЛ убедитесь, что у вас есть все необходимые документы, такие как копия паспорта, заполненные бланки уведомлений и другие документы, которые требуются в вашем случае.

3. Соблюдайте сроки отправки. Для уведомлений по НДФЛ установлены жесткие сроки отправки. Соблюдайте их, чтобы избежать штрафов и задержек. Отправка уведомлений по НДФЛ вовремя – залог успеха.

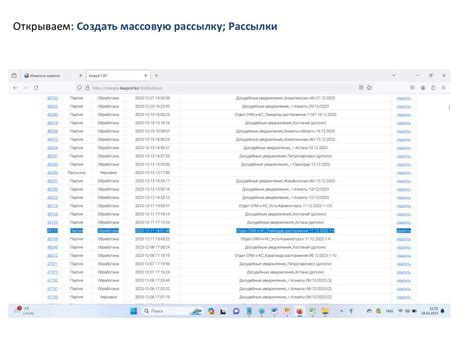

4. Воспользуйтесь электронными сервисами. Современные технологии позволяют отправлять уведомления по НДФЛ онлайн. Воспользуйтесь этой возможностью, чтобы упростить и ускорить процесс отправки и получения уведомлений.

5. Сохраните копию уведомления. После отправки уведомления по НДФЛ обязательно сохраните его копию. В случае возникновения спорных ситуаций или необходимости предоставить документы в будущем, наличие копии уведомления будет очень полезным.

| Пункт | Описание |

|---|---|

| 1 | Внимательно проверьте правильность заполненных данных. |

| 2 | Убедитесь, что у вас есть все необходимые документы. |

| 3 | Соблюдайте сроки отправки. |

| 4 | Воспользуйтесь электронными сервисами. |

| 5 | Сохраните копию уведомления. |

Следуя этим лучшим советам, вы сможете успешно отправить уведомления по НДФЛ и избежать ошибок и проблем. Помните, что соблюдение правил и сроков – ключевой аспект при работе с уведомлениями по НДФЛ.

Советы по заполнению уведомлений

Чтобы исправно заполнить уведомления по НДФЛ, необходимо учесть следующие рекомендации:

- Проверьте правильность указанных персональных данных, чтобы не допустить ошибок в заполнении информации.

- Внимательно заполните информацию о доходе и налоге, убедитесь, что все цифры указаны без ошибок и ничего не пропущено.

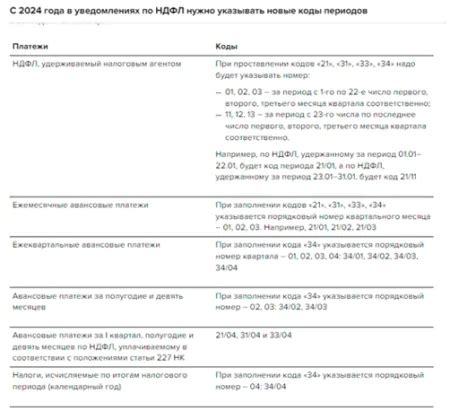

- Проверьте правильность указания периода, за который предоставляется уведомление. Учтите, что уведомление может быть предоставлено как за год, так и за квартал, в зависимости от профессиональной деятельности.

- Если вам необходимо предоставить уведомление за несколько периодов, укажите каждый период отдельно, четко разделив их.

- При заполнении уведомления о получении дохода от продажи имущества, обратите внимание на правильность заполнения данных об объекте сделки.

- Если у вас есть иностранные доходы, заполните соответствующую информацию о них в уведомлении, соблюдая все требования и правила.

- Не забудьте указать все имеющиеся вычеты, чтобы правильно рассчитать сумму налога, подлежащую уплате.

- При заполнении уведомления о доходе от сдачи в аренду недвижимого имущества, укажите все необходимые сведения о недвижимости и правильно рассчитайте сумму дохода.

Обратите внимание, что заполнение уведомления по НДФЛ требует тщательности и внимательности, чтобы избежать неправильного расчета налогов и соответствовать законодательству.

Советы по проверке и отправке уведомлений

1. Проверьте правильность заполнения данных.

Перед отправкой уведомлений убедитесь, что все необходимые поля заполнены корректно. Внимательно проверьте данные о физическом лице, сумму доходов, налоговый период и другую информацию. Опечатки и недостоверные данные могут привести к ошибкам и задержкам в обработке уведомлений.

2. Используйте электронную подпись.

Для увеличения безопасности и достоверности уведомлений, рекомендуется использовать электронную подпись. Она позволяет идентифицировать отправителя, подтвердить целостность документа, а также гарантировать его юридическую значимость.

3. Отправляйте уведомления вовремя.

Уведомления по НДФЛ должны быть отправлены в соответствии с установленными сроками. Не откладывайте отправку на последний момент, чтобы избежать проблем с налоговыми органами. Следите за изменениями в законодательстве и уточните актуальные сроки и процедуру подачи уведомлений.

4. Сохраняйте копии уведомлений.

Для обеспечения надлежащего документооборота, рекомендуется сохранять копии отправленных уведомлений. Это позволит иметь доказательства отправки и содержания информации, а также облегчит процесс проверки и учета уведомлений в случае необходимости.

5. Обратитесь за помощью в случае необходимости.

Если у вас возникли вопросы или трудности при оформлении и отправке уведомлений по НДФЛ, не стесняйтесь обратиться за помощью к специалистам или налоговым консультантам. Они смогут оказать необходимую поддержку и предоставить профессиональную помощь в решении возникших вопросов.

Заметка: Перед отправкой уведомлений рекомендуется ознакомиться с требованиями налогового законодательства и инструкциями налоговых органов, чтобы избежать нарушений и ошибок в заполнении документов.

Часто задаваемые вопросы о уведомлениях по НДФЛ

Если вы оформляете уведомления по НДФЛ впервые или сталкиваетесь с некоторыми сложностями, у вас могут возникнуть вопросы. Ниже представлены ответы на некоторые из наиболее часто задаваемых вопросов о уведомлениях по НДФЛ.

1. Кто обязан представлять уведомления по НДФЛ?

Уведомления по НДФЛ должны быть представлены работодателями, выплачивающими доходы физическим лицам, если сумма дохода превышает порог, установленный налоговым законодательством.

2. Какие сроки представления уведомлений по НДФЛ?

Уведомления по НДФЛ должны быть представлены в течение 30 календарных дней с момента начисления дохода. Для ежегодных уведомлений о доходах, полученных за календарный год, срок представления – до 1 апреля следующего года.

3. Где и как можно подать уведомление по НДФЛ?

Уведомления по НДФЛ можно подать в налоговую службу по месту нахождения налогоплательщика либо в электронной форме через специальные порталы и сервисы.

4. Какие документы требуются для оформления уведомления по НДФЛ?

Для оформления уведомления по НДФЛ необходимы следующие документы (в зависимости от конкретной ситуации): договор о предоставлении услуг, справка о доходах, сведения о доходах заработной платы, декларация по налогу на прибыль и другие.

5. Какие последствия могут быть при нарушении сроков оформления уведомлений по НДФЛ?

При нарушении сроков оформления уведомлений по НДФЛ могут быть применены штрафные санкции в соответствии с налоговым законодательством. В случае систематического нарушения сроков могут быть применены более серьезные меры, вплоть до отказа в возможности проведения бизнес-деятельности.

Полезные дополнительные материалы и ресурсы

В процессе оформления уведомлений по НДФЛ может возникнуть множество вопросов, особенно если вы впервые сталкиваетесь с подобной задачей. Для того чтобы получить дополнительную информацию и углубить свои знания, рекомендуется ознакомиться с следующими материалами:

- Официальный сайт Федеральной налоговой службы – здесь вы найдете актуальную информацию о правилах оформления уведомлений по НДФЛ.

- КонсультантПлюс – это сервис, где можно найти тексты законов, нормативные акты и иные правовые материалы.

- Налоговый кодекс Российской Федерации – в данном источнике собраны все положения по налоговому праву, включая разделы, касающиеся уведомлений по НДФЛ.

- Список необходимых документов – этот ресурс поможет вам разобраться, какие документы необходимо предоставить для оформления уведомлений.

Помимо перечисленных выше ресурсов, вы можете также проконсультироваться с специалистами, работающими в налоговых органах или с адвокатами, специализирующимися на налоговом праве. Они смогут ответить на все вопросы, связанные с оформлением уведомлений по НДФЛ и предоставить дополнительные рекомендации.