Возвращение налогов с зарплаты и умение сэкономить деньги - это важные навыки для обеспечения финансового благополучия. Большинство работников каждый месяц платят налоги с зарплаты, но далеко не все знают, что есть возможность получить часть этих налогов обратно. Это может стать значительной суммой, которую можно использовать для достижения финансовых целей, сбережений или инвестиций.

В этой статье мы расскажем о нескольких полезных советах, как вернуть налоги с зарплаты и сэкономить деньги. Во-первых, стоит узнать, какие налоги вы платите и как они рассчитываются. Налоговая система может отличаться от страны к стране, поэтому важно быть в курсе своих обязательств перед государством.

Во-вторых, необходимо узнать, какие льготы и вычеты можно получить при уплате налогов. В каждой стране существуют различные программы и возможности для налоговых льгот, например, вычеты на детей, лечебные расходы, образование и т.д. Используя эти вычеты, можно значительно снизить сумму налоговых платежей и потенциально вернуть часть денег на свой счет.

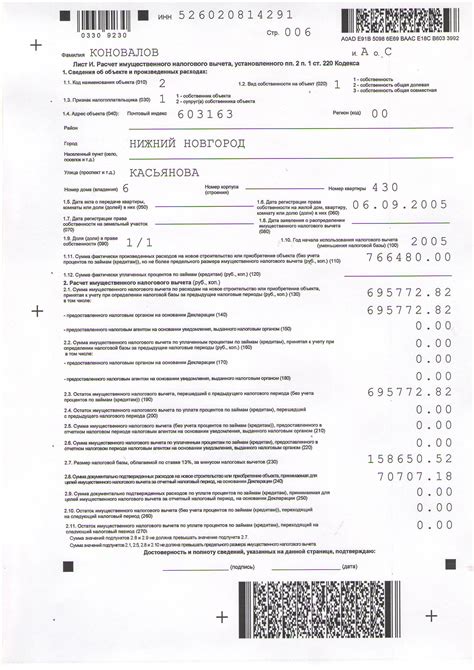

В-третьих, самостоятельно заполните налоговую декларацию или обратитесь к профессионалу, занимающемуся налоговым консультированием. Заполнение налоговой декларации может быть сложной задачей, но это может оказаться очень полезным, так как это дает возможность добиться максимального возврата налогов. Рекомендуется уделить достаточно времени на изучение законодательства о налогах и консультироваться с квалифицированными специалистами для максимизации возврата.

Составление правильной налоговой декларации

Перед началом составления налоговой декларации важно ознакомиться с актуальными правилами и принятой практикой, чтобы избежать ошибок и неуклюжих действий.

Вот несколько советов, которые помогут составить правильную налоговую декларацию:

1. Соберите все необходимые документы

Перед составлением налоговой декларации потребуется собрать все необходимые документы, включая трудовые договоры, справки о доходах, вычеты, а также информацию о возможных налоговых льготах.

2. Внимательно прочитайте инструкцию

Важно ознакомиться с инструкцией по заполнению налоговой декларации, чтобы убедиться, что все данный заполнены правильно и полностью. Некоторые вычеты требуют дополнительной документации или рассчитываются по специальным формулам, поэтому необходимое знание правил позволит избежать ошибок и получить максимальную выгоду.

3. Продумайте вычеты

Определите, какие вычеты вы можете применить, чтобы уменьшить сумму налоговой обязанности. Возможные вычеты включают расходы на образование, медицинские услуги, благотворительные пожертвования, профессиональное развитие и многое другое. Подсчитайте их сумму и укажите в налоговой декларации.

4. Будьте внимательны к деталям

При заполнении декларации важно быть внимательным к деталям и проверить правильность заполненных данных. Введите информацию о доходах и вычетах точно, чтобы не возникло проблем с налоговой службой и получить максимальное возмещение.

5. Обратитесь за помощью к профессионалу

Если вы не уверены в своих навыках составления налоговой декларации или у вас есть сложные финансовые ситуации, обратитесь за помощью к профессионалу. Налоговые консультанты или бухгалтеры имеют опыт и знания, чтобы помочь вам составить правильную декларацию и получить максимальное возмещение налогов.

Составление правильной налоговой декларации может позволить вам вернуть налоги с зарплаты и сэкономить деньги. Следуйте советам и правилам, чтобы обеспечить успешный возврат налогов и получить максимальное возмещение. Помните, что в случае любых сложностей всегда можно обратиться за помощью к профессионалу.

Использование налоговых вычетов

Налоговые вычеты могут быть различными, в зависимости от ситуации и категории расходов. Например, вычеты предоставляются на образование, лечение, пожертвования, ипотеку и другие категории. Некоторые вычеты могут быть общими для всех налогоплательщиков, а некоторые могут быть индивидуальными.

Чтобы воспользоваться вычетом, необходимо собрать необходимые документы, такие как чеки, счета, документы об образовании или медицинскую документацию. Затем следует заполнить декларацию и подать ее в налоговую службу вместе с необходимыми документами. На основе предоставленных данных будет рассчитана сумма налоговых вычетов.

Использование налоговых вычетов позволяет существенно снизить размер налоговой платежной обязанности. При этом важно учесть, что сумма вычетов не может превышать определенного лимита, установленного законодательством. Поэтому перед началом использования налоговых вычетов необходимо ознакомиться с правилами и ограничениями, действующими в вашей стране.

| Категория | Максимальная сумма вычета |

|---|---|

| Обучение | 100 000 рублей |

| Лечение | 120 000 рублей |

| Ипотека | 2 000 000 рублей |

| Пожертвования | 50% от облагаемой суммы |

Использование налоговых вычетов позволяет не только вернуть часть денег, уплаченных в виде налогов, но и эффективно сэкономить деньги на различных категориях расходов.

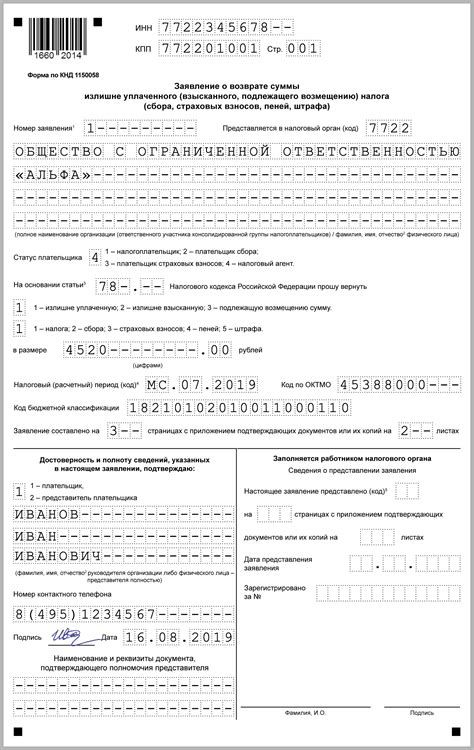

Получение возмещения налогов в случае переплаты

Когда вы работаете на предприятии или организации, вы должны уплачивать налоги с вашей заработной платы. Однако, иногда бывает так, что вы переплачиваете налоги и имеете право на их возврат.

Чтобы получить возмещение переплаченных налогов, вам необходимо знать ряд важных деталей. Во-первых, вам нужно проверить, правильно ли были учтены ваши доходы и вычеты в налоговой декларации. Если вы обнаружили ошибку или пропуск, вам следует обратиться в налоговую службу и подать заявление на исправление.

Кроме того, есть возможность получить дополнительные вычеты, которые могут уменьшить сумму налогов, которые вы должны заплатить. Некоторые из таких вычетов могут включать расходы на образование, медицинские расходы и расходы на детей. Если вы соответствуете требованиям для получения этих вычетов, вам следует подать заявление на их получение.

Получение возмещения переплаченных налогов может занять некоторое время. Обычно, налоговые органы рассматривают заявления в течение нескольких недель или месяцев. Однако, это может занять больше времени, если вам потребуется предоставить дополнительные документы или если налоговая служба проводит проверку ваших финансовых дел.

Итак, чтобы получить возмещение налогов в случае переплаты, вам следует:

| 1. | Проверить правильность налоговой декларации и исправить ошибки или пропуски. |

| 2. | Узнать о возможных дополнительных вычетах, на которые вы имеете право, и подать заявление для их получения. |

| 3. | Подать заявление на возврат переплаченных налогов в налоговую службу. |

| 4. | Подготовить все необходимые документы и следовать указаниям налоговой службы. |

| 5. | Дождаться результатов обработки вашего заявления на возврат налогов. |

Получение возмещения налогов является важным шагом для эффективного управления вашими финансами. Не забывайте следить за своими доходами и вычетами, чтобы убедиться, что вы не переплачиваете налоги и получаете максимальную выгоду от налоговой системы.

Минимизация налоговых обязательств законными способами

1. Используйте налоговые вычеты и льготы

Один из наиболее распространенных способов сокращения налоговых платежей - это использование налоговых вычетов и льгот, предусмотренных законодательством вашей страны. Например, в России вы можете получить вычеты на детей, образование, лечение, жилье и другие расходы. Изучите законодательство, чтобы узнать, какие вычеты и льготы доступны вам.

2. Инвестируйте в пенсионные и страховые программы

Инвестирование в пенсионные и страховые программы также может помочь вам уменьшить налоговые обязательства. Например, в большинстве стран вы можете получить вычеты или налоговые льготы на пенсионные взносы и выплаты по страховкам. При этом не забывайте о возможных ограничениях и требованиях, предъявляемых к таким программам.

3. Оптимизируйте деловую деятельность

Если вы предприниматель или владеете собственным бизнесом, оптимизация вашей деловой деятельности может помочь вам уменьшить налоговые платежи. Например, вы можете изучить возможности использования амортизации и списания расходов на оборудование, аренду, заработную плату и другие операционные расходы. Консультация со специалистом поможет вам максимально воспользоваться этими возможностями.

4. Планируйте налогообложение при продаже активов

Если вы планируете продать какие-либо активы, будь то недвижимость или ценные бумаги, важно заранее спланировать операцию с точки зрения налогообложения. Некоторые страны предоставляют льготы при продаже основного жилья или ценных бумаг с долгосрочной собственностью. Проконсультируйтесь с налоговым консультантом, чтобы определить оптимальную стратегию для минимизации налоговых платежей при продаже активов.

Важно помнить, что все описанные способы минимизации налогов являются законными и предусмотрены законодательством. Однако, для максимальной эффективности и соблюдения всех требований закона, рекомендуется проконсультироваться с налоговым консультантом или юристом, который поможет вам разработать наиболее подходящую стратегию и избежать возможных проблем с налоговыми органами.

Инвестирование как способ сэкономить на налогах

Вот несколько способов, которые можно использовать для сокращения налоговых платежей через инвестирование:

| Способ | Описание |

|---|---|

| Инвестирование в пенсионные фонды | Пенсионные фонды предлагают налоговые льготы, такие как вычет суммы, вложенной в фонд, из дохода, подлежащего налогообложению. Это позволяет сэкономить деньги и строить пенсионное обеспечение. |

| Инвестирование в налоговые облигации | Некоторые государственные и муниципальные облигации освобождаются от федеральных и/или региональных налогов. Это позволяет инвестору получать проценты по облигации без уплаты налогов на полученные доходы. |

| Умное распределение активов | Распределение активов между различными классами активов (акции, облигации, недвижимость и т.д.) может помочь сэкономить налоги. Например, прибыль от продажи акций может быть учтена только в тот момент, когда она реализуется. |

| Инвестирование в предпринимательство | Некоторые формы инвестирования в предпринимательство позволяют получать налоговые льготы и сокращать налоговые платежи на основании доли участия в бизнесе. |

| Вычет налогов с убытков | Инвесторы могут использовать налоговые убытки от продажи активов для сокращения налогооблагаемой прибыли от других инвестиций. |

Это лишь некоторые из способов использования инвестирования для сокращения налоговых платежей и сэкономить деньги. Однако, перед принятием любого решения, важно получить индивидуальную консультацию у специалиста по налогам или финансовому советнику, чтобы быть уверенным в соответствии с законодательством и максимизировать свои налоговые выгоды.

Консультация специалистов по налогам для максимальной выгоды

Когда дело касается возврата налогов с зарплаты и сэкономленные деньги, не стоит пренебрегать профессиональной помощью налоговых специалистов. Консультация таких экспертов может помочь вам получить максимальную выгоду и избежать возможных ошибок.

Во-первых, налоговые специалисты помогут вам разобраться в сложной налоговой системе и понять, какие налоговые льготы и вычеты вы можете использовать. Они помогут вам определить, какие расходы можно отнести на учет и какие льготы применить, чтобы снизить ваш налоговый счет.

Во-вторых, налоговые эксперты смогут провести детальный анализ вашей ситуации и помочь вам выбрать наиболее выгодный способ возврата налогов и минимизации налоговых выплат. Они учтут все аспекты вашей финансовой ситуации и выгодно структурируют ваши документы для подачи в налоговую службу.

Кроме того, налоговые специалисты будут следить за изменениями в законодательстве и налоговых правилах, чтобы вы всегда были в курсе последних новостей. Это позволит вам использовать все актуальные налоговые льготы и вычеты, чтобы максимально сэкономить деньги и получить законные налоговые выгоды.

Не забывайте, что налоги - сложная и специфичная область, и неправильное заполнение декларации или упущение возможности использовать налоговые льготы может привести к потере значительных сумм денег. Поэтому, обратитесь к налоговым экспертам, чтобы убедиться, что вы получаете максимальную выгоду от своих налоговых обязательств.

Важно помнить:

Сотрудничество с квалифицированным налоговым специалистом поможет вам оптимизировать ваши налоговые обязательства и получить максимальную выгоду. Не стесняйтесь обратиться за консультацией и доверьте решение налоговых вопросов профессионалам.

Заключение:

Не забывайте, что налоговое законодательство постоянно меняется, и то, что было актуально в прошлом году, может уже не действовать сейчас. Поэтому, получение консультации у налоговых экспертов - это лучший способ быть уверенным в том, что вы получаете все возможные налоговые выгоды и сэкономленные деньги на основе своей финансовой ситуации.