Инвестирование в облигации - один из наиболее надежных способов приумножить свой капитал и обеспечить стабильный доход. Однако, не все облигации одинаково полезны и безопасны для инвестора. Чтобы выбрать правильные облигации для инвестирования, необходимо учитывать ряд факторов и принимать во внимание специфику рынка облигаций.

Во-первых, необходимо определить свои конкретные инвестиционные цели и рискотерпимость. Если вы ищете стабильный и низкорисковый доход, то вам подойдут государственные облигации, которые считаются наиболее безопасными. Однако, доходность таких облигаций может быть относительно низкой. Если вы готовы рисковать с целью получить более высокий доход, то вам могут подойти корпоративные облигации или облигации с высоким купонным доходом.

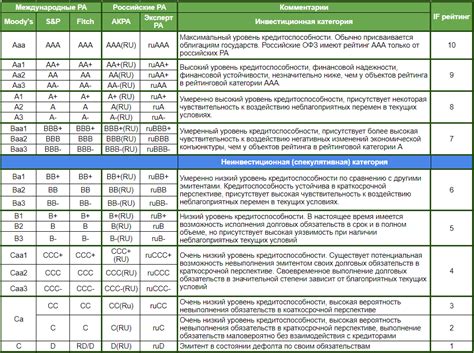

Во-вторых, необходимо проанализировать финансовое состояние эмитента облигаций. При выборе облигаций важно учитывать условия выпуска и платежеспособность эмитента. Обратите внимание на кредитный рейтинг эмитента - чем выше рейтинг, тем надежнее облигации. Также, изучите финансовые отчеты и историю выплат эмитента, чтобы оценить его финансовую устойчивость.

Наконец, не забывайте о диверсификации портфеля. Для снижения инвестиционных рисков рекомендуется распределить средства между различными облигациями и эмитентами. Не сосредотачивайтесь только на одном типе облигаций или на одной отрасли. Разнообразие вложений поможет уменьшить возможные потери и максимизировать доходность.

Инвестиции в облигации

При выборе облигаций для инвестирования важно учитывать несколько факторов:

- Кредитный рейтинг эмитента. Он позволяет определить финансовую устойчивость и надежность компании или государства, выпускающего облигации. У инвесторов должно быть доверие к эмитенту, чтобы быть уверенным в возврате вложенных средств.

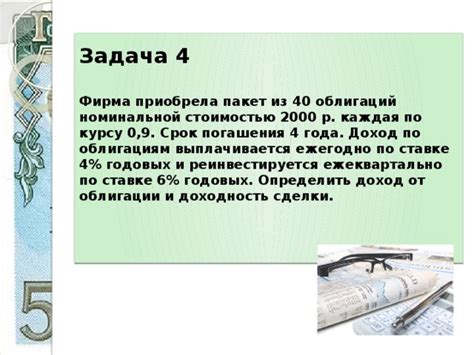

- Доходность облигации. Рассчитывается как процентная ставка от номинала облигации. Чем выше доходность, тем выгоднее инвестиция для инвестора. Но следует помнить, что высокая доходность может быть связана с большими рисками.

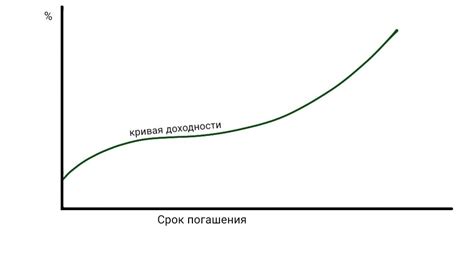

- Срок облигации. Определяет период, в течение которого инвестор будет владеть облигацией. Краткосрочные облигации могут приносить меньший доход, но их риски также ниже. Долгосрочные облигации могут приносить больший доход, но сопряжены с высокими рисками.

- Ликвидность облигации. Она означает, насколько быстро и по какой цене можно продать облигацию на рынке. Обычно, чем ниже ликвидность, тем выше доходность. Но в случае необходимости срочного изъятия средств это может быть проблематично.

- Комиссии и налоги. При приобретении и продаже облигаций могут взиматься комиссии, которые могут значительно снизить доход инвестора. Также, нужно учитывать налоги, связанные с получением доходов от облигаций.

Выбор облигаций для инвестиций – это ответственный процесс, требующий анализа и оценки рисков. Важно учитывать свои инвестиционные цели и возможности, а также консультироваться с профессионалами, чтобы принять осознанное решение.

Выбор облигаций для инвестирования

1. Рейтинг эмитента

Рейтинг эмитента является одним из главных показателей надежности облигаций. Высокий рейтинг говорит о том, что эмитент обладает стабильным финансовым положением и способен выплачивать проценты и погашать долговые обязательства в срок. При выборе облигации важно уделять внимание его рейтингу и истории выплат эмитента.

2. Доходность и стоимость облигации

Доходность облигации является одним из главных факторов, которые влияют на привлекательность инвестиций. Высокая доходность может быть привлекательной, однако необходимо учитывать, что высокая доходность может быть связана с большими рисками. При выборе облигации нужно оценивать соотношение доходности и риска. Также необходимо учитывать стоимость облигации при покупке и продаже.

3. Срок погашения

Срок погашения облигации также является важным фактором при выборе. В зависимости от инвестиционных целей и стратегии, можно выбрать облигацию с коротким или долгим сроком погашения. Короткие облигации могут быть более ликвидными, однако приносят меньший доход. Долгосрочные облигации могут быть более прибыльными, но менее ликвидными.

4. Периодичность выплаты процентов

Периодичность выплаты процентов также следует учитывать при выборе облигации. Она может быть ежемесячной, ежеквартальной или ежегодной. При выборе облигации следует учесть периодичность выплаты процентов и соотнести с инвестиционными целями и потребностями.

Важно проводить свои собственные исследования и консультироваться со специалистами перед принятием решения по инвестированию в облигации. Каждый инвестор имеет свои индивидуальные потребности и ожидания, поэтому решение выбора облигаций зависит от конкретной ситуации.

Критерии выбора облигаций

- Кредитный рейтинг эмитента. Это один из важнейших критериев, отражающий надежность и платежеспособность компании или государства, выпускающего облигации. Чем выше рейтинг, тем ниже риск неплатежеспособности, но в то же время облигации с высоким кредитным рейтингом могут иметь низкую доходность.

- Доходность и ставка купона. Эти показатели определяют, сколько дохода инвестор получит от вложений в облигации. Доходность может быть фиксированной или плавающей, а ставка купона может быть фиксированной или изменяться в зависимости от рыночных условий. Инвестору необходимо определиться, какой вид доходности и ставки купона является наиболее предпочтительным.

- Срок погашения облигаций. Этот критерий влияет на срок инвестирования и степень риска. Чем дольше срок погашения, тем выше риск изменения рыночной стоимости облигаций. Инвестору нужно определиться, готов ли он вложиться на долгосрочное время или предпочитает более короткие сроки.

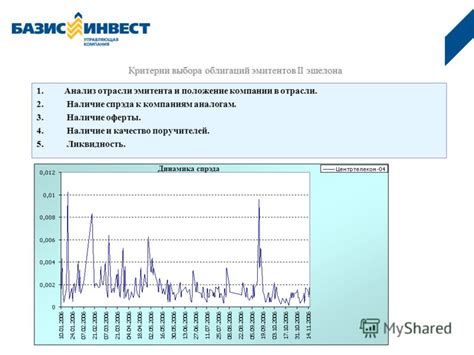

- Ликвидность облигаций. Ликвидность характеризует способность продать облигации по рыночной цене и в пределах разумного времени. Облигации с высокой ликвидностью обычно имеют небольшой спред между ценой покупки и продажи. Инвестору нужно учесть этот критерий при выборе облигаций.

- Валюта эмиссии. Облигации могут быть выпущены в различных валютах. Инвестору нужно определить, в какой валюте он предпочитает инвестировать. Выбор валюты влияет на риски, связанные с колебаниями курсов валют.

- Цена облигаций на вторичном рынке. При выборе облигаций инвестору стоит учесть их текущую рыночную цену. Цена облигаций на вторичном рынке может отличаться от их номинальной стоимости и влиять на их доходность. Инвестору нужно проанализировать динамику ценового графика облигаций.

Учитывая все перечисленные критерии, инвестор может сделать более обоснованный выбор облигаций для инвестирования и достичь желаемого финансового результата.

Рейтинг облигаций

Рейтинг облигаций выставляют специализированные рейтинговые агентства, такие как Standard & Poor’s, Moody's и Fitch Ratings. Они проводят анализ финансового состояния эмитента и прогнозируют его платежеспособность и надежность.

Рейтинг облигаций обычно состоит из буквенно-цифрового кода, который отображает степень риска. Наивысший рейтинг имеют облигации с кодом AAA (или ААА), что означает высокую степень надежности и финансовую устойчивость эмитента. Наоборот, облигации с низким рейтингом, например, BBB (или ВВВ), считаются более рисковыми и могут иметь проблемы с выплатой процентов и возвратом средств.

При выборе облигаций для инвестирования следует учитывать рейтинг эмитента. Если вы планируете получать стабильный доход без существенной потери капитала, рекомендуется отдавать предпочтение облигациям с высоким рейтингом. Однако, стоит учесть, что такие облигации обычно имеют более низкую доходность. Если вы готовы взять на себя больший риск, можно выбрать облигации с более низким рейтингом, но с высокой доходностью.

Помимо рейтинга облигаций, также стоит обратить внимание на срок погашения, размер купона и сделать анализ финансовой отчетности эмитента. Важно также учитывать общую экономическую ситуацию, влияние инфляции, процентных ставок и других факторов на рынке облигаций.

Доходность облигаций

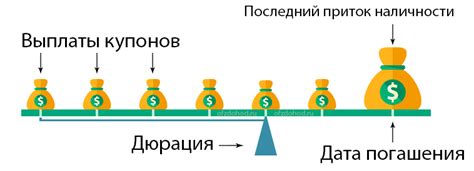

Одним из важных показателей доходности облигаций является купонный доход. Купонный доход представляет собой фиксированную сумму, которую инвестор получает в виде процентных выплат по облигации, обычно в годовом выражении. Купонные выплаты могут быть выплачены в виде денежных средств или в виде других активов или услуг, что следует учитывать при выборе облигаций для инвестирования.

Важно учитывать также доходность до погашения облигации. Доходность до погашения облигации учитывает не только купонные выплаты, но и потенциальную прибыль, которую инвестор может получить при продаже облигации до ее погашения по цене, отличной от ее номинала. Таким образом, доходность до погашения облигации может быть как положительной, так и отрицательной.

Еще одним важным показателем доходности облигации является текущая доходность. Текущая доходность вычисляется путем деления годового купонного дохода на текущую рыночную цену облигации. Этот показатель помогает определить, в какой степени облигация приносит доход в текущих рыночных условиях.

В процессе выбора облигаций для инвестирования следует учитывать все вышеперечисленные показатели доходности, а также другие факторы, такие как кредитный рейтинг эмитента облигации, условия погашения облигации и долго срок действия облигации. Каждый инвестор может выбрать свою стратегию и приоритеты при выборе облигаций, однако важно учесть, что доходность облигаций является важным инструментом для оценки и сравнения различных облигационных инвестиций.

Срок погашения облигаций

Для начинающих инвесторов рекомендуется выбирать облигации с коротким сроком погашения. Короткий срок позволяет быстро получить обратно вложенные средства, что особенно полезно, если у вас возникают неожиданные финансовые обстоятельства.

Однако, облигации с коротким сроком погашения имеют свои недостатки. Такие облигации обычно имеют более низкую доходность по сравнению с облигациями с длинным сроком погашения. Кроме того, они могут быть более подвержены колебаниям на рынке процентных ставок.

Облигации с длинным сроком погашения могут быть предпочтительными для инвесторов, которые ищут стабильность и более высокую доходность. Однако, инвестирование в такие облигации связано с дополнительными рисками. Длинный срок погашения означает, что инвестору придется ждать долгое время, чтобы получить свои средства обратно. Кроме того, облигации с длинным сроком погашения могут быть более подвержены риску изменения процентных ставок.

Важно учитывать свои инвестиционные цели и финансовые возможности при выборе облигаций с определенным сроком погашения. Разнообразие облигаций на рынке позволяет найти оптимальный вариант для каждого инвестора, с учетом его рисковой толерантности и ожидаемой доходности.

| Срок погашения | Доходность | Риски |

|---|---|---|

| Короткий | Низкая | Низкие |

| Длинный | Высокая | Высокие |

Ликвидность облигаций

Облигации с высокой ликвидностью обычно торгуются активно и имеют большое количество покупателей и продавцов. Это позволяет инвестору быстро и по текущим рыночным ценам реализовать свои облигации, если возникнет соответствующая потребность.

С другой стороны, облигации с низкой ликвидностью могут быть труднодоступными на рынке и иметь ограниченный объем торгов. Продажа или покупка таких облигаций может занять значительное время и может потребовать установления специальных условий.

Важно учитывать, что ликвидность облигаций может изменяться со временем в зависимости от различных факторов, таких как изменение рыночных условий и ставок, финансовая устойчивость эмитента и другие внешние обстоятельства. Поэтому, при выборе облигаций для инвестирования, необходимо оценить их текущую и потенциальную ликвидность.

Чтобы оценить ликвидность облигаций, инвестор может обратиться к различным факторам, включая срок до погашения, объем торгов на рынке, наличие рыночных сделок и т.д. Однако, следует помнить, что отдельные облигации могут иметь особые условия или ограничения в отношении своей ликвидности, поэтому рекомендуется обратиться к профессионалам или консультантам в области инвестиций для получения дополнительной информации и советов.

| Фактор | Описание |

|---|---|

| Срок до погашения | Чем ближе облигация к дате погашения, тем большая вероятность, что она будет более ликвидной. |

| Объем торгов на рынке | Облигации, которые активно торгуются на рынке, обычно имеют большую ликвидность. |

| Наличие рыночных сделок | Частота и объем рыночных сделок также могут указывать на ликвидность облигаций. |

| Условия и ограничения | Некоторые облигации могут иметь особые условия или ограничения, которые могут влиять на их ликвидность. |

Процентные ставки по облигациям

Процентные ставки по облигациям могут быть фиксированными или переменными. Фиксированные ставки остаются неизменными в течение срока облигации, что позволяет инвестору точно знать, сколько дохода он получит каждый год. Переменные ставки, напротив, могут меняться в зависимости от изменения рыночных условий, что делает инвестицию более рискованной, но в то же время может предоставить возможность получить более высокую доходность.

Кроме того, при выборе облигаций необходимо учитывать также длительность срока облигации. Обычно, более долгосрочные облигации имеют более высокие процентные ставки, но они также связаны с большим риском в связи с возможными изменениями рыночной ситуации. Краткосрочные облигации, напротив, имеют меньший риск, но могут иметь более низкую доходность.

Итак, при выборе облигаций необходимо балансировать между процентными ставками и риском. Важно также учитывать свои инвестиционные цели и сроки, чтобы выбрать наиболее подходящий инструмент для вашего портфеля.

На какие риски обращать внимание

При выборе облигаций для инвестирования необходимо учитывать различные риски, которые могут повлиять на ваши инвестиции. Чтобы снизить возможные потери и увеличить шансы на прибыль, рекомендуется обратить внимание на следующие риски:

- Кредитный риск - это риск невыполнения эмитентом своих обязательств. Инвесторы должны исследовать финансовую стабильность и кредитный рейтинг эмитента облигаций, чтобы оценить вероятность неплатежеспособности.

- Ликвидность - это риск связанный с возможностью продажи облигаций по рыночной цене в необходимый момент. Обязательства могут быть привязаны к долгосрочным срокам, что может ограничить возможность раннего погашения.

- Инфляционный риск - это риск потери покупательной способности денег вследствие роста цен на товары и услуги. Облигации с фиксированным процентным доходом могут не справиться с ростом инфляции, что приведет к падению реальной стоимости инвестиции.

- Интересный риск - это риск изменения уровня процентных ставок на рынке. Облигации с фиксированным доходом становятся менее привлекательными, когда процентные ставки растут, так как они предлагают ниже текущую доходность по сравнению со свежими эмиссиями.

- Валютные риски - это риск потери стоимости инвестиций из-за колебаний валютных курсов. Если облигации выражены в другой валюте, инвесторы могут быть подвержены риску изменения курсов валюты.

Важно помнить, что инвестиции в облигации не являются полностью безрисковыми, и все риски должны быть рассмотрены и оценены перед принятием решения. Разнообразие инвестиций, использование профессиональных советников и постоянное отслеживание рынка могут помочь управлять рисками и обеспечить успешное инвестирование в облигации.

Советы по выбору облигаций для инвестиций

1. Определите свои финансовые цели Прежде чем начать поиск облигаций для инвестиций, вам необходимо определить, какие именно финансовые цели вы хотите достичь. Например, если ваша цель – получение стабильного дохода, вам следует обратить внимание на облигации с высоким купонным доходом. Если вы стремитесь защитить свой капитал от инфляции, рассмотрите варианты инвестиций в облигации с защитой от инфляции. | 2. Изучите эмитента облигации Важно изучить финансовое положение и деловую репутацию эмитента облигации, прежде чем принимать решение об инвестициях. Исследуйте финансовые показатели, рейтинги кредитоспособности и новости об эмитенте. Это поможет вам оценить риск и стабильность инвестиций. |

3. Оцените доходность и риск При выборе облигаций необходимо учитывать их доходность и уровень риска. Высокодоходные облигации обычно связаны с большим риском дефолта, в то время как облигации с низким риском могут иметь низкую доходность. Найдите баланс между доходностью и риском, исходя из своих финансовых целей и инвестиционного горизонта. | 4. Изучите рынок облигаций Последние новости и тренды на рынке облигаций могут оказать значительное влияние на доходность и стоимость ваших инвестиций. Исследуйте ситуацию на рынке, обратите внимание на изменения процентных ставок, инфляцию и государственную политику, чтобы прогнозировать будущую доходность. |

5. Разнообразьте портфель Для снижения риска инвестиций рекомендуется разнообразить ваш портфель облигаций. Распределите инвестиции между различными эмитентами, сроками погашения и типами облигаций. Таким образом, вы сможете снизить влияние негативных факторов на ваш доход. | 6. Обратите внимание на комиссии и налоги При инвестировании в облигации, учитывайте возможные комиссии и налоги, которые могут уменьшить вашу прибыль. Ознакомьтесь с расходами на покупку, продажу и управление вашими инвестициями. Также изучите налоговые положения, чтобы правильно планировать и управлять своими налоговыми обязательствами. |

Выбор облигаций для инвестиций – это важный процесс, который требует времени, изучения и анализа. Следуя нашим советам, вы сможете принять более обоснованное решение и достичь желаемых финансовых результатов.