Возраст – один из наиболее важных факторов, учитываемых банками при принятии решения о выдаче кредита. Когда речь идет о получении займа, многие люди интересуются, с какого возраста их заявка может быть рассмотрена.

Большинство финансовых учреждений устанавливают определенные ограничения по возрасту заемщиков. Практика показывает, что многие банки обычно требуют, чтобы заемщик был не моложе 21 года. Существуют несколько причин, по которым именно этот возраст принимается во внимание.

Первая причина в том, что к моменту достижения 21-летнего возраста человек обычно завершил образование и вышел на рынок труда. Банки оценивают стабильность заемщика, его финансовую надежность и способность выплачивать кредитные обязательства. Учитывая, что в данном возрасте человек уже имеет определенный стаж работы, банкам легче предугадать его финансовые возможности и решить вопрос о предоставлении займа.

Второй фактор, который делает 21 год возрастом приемлемым для кредитного обслуживания, связан с изменениями в законодательстве. В ряде стран 21 год становится ограничением для совершения некоторых юридических действий, включая заключение юридически значимых сделок. Поэтому банкам проще сотрудничать с клиентами, достигшими этого возраста.

Однако, следует помнить, что возраст является только одним из факторов, влияющих на возможность получения кредита. Банки также проводят проверку кредитной истории, доходов заемщика, его занятости и других финансовых параметров. Гарантировать получение кредита сразу после достижения 21 года нельзя, но возраст может сыграть положительную роль в рассмотрении заявки на займ.

Возраст для получения кредита

Определение именно этого возраста имеет свои основания. В 21 году человек обычно является полноправным гражданином, имеет возможность подписывать официальные документы, участвовать в юридических сделках и обязательствах. Именно с этого возраста начинается более серьезная ответственность перед законом и финансовыми институтами.

Решение о возрасте для получения кредита основывается на ряде факторов. Более молодым людям, которые еще не достигли 21 года, может быть сложно доказать свою кредитоспособность и стабильность финансовых показателей. Молодые люди часто находятся в поиске работы, продолжают образование или только начинают карьеру. В таких случаях банки и кредиторы рассматривают возраст как фактор риска.

Однако с возрастом люди обычно становятся более финансово устойчивыми, набирают опыт работы и повышают свою кредитную историю. Возраст 21 года является своего рода меркой стабильности и надежности, что позволяет банкам и кредиторам оценить риски и принять решение о выдаче кредита.

Кроме того, каждая страна имеет свои требования по возрасту для получения кредита. В некоторых странах это возраст может быть и выше 21 года, так как законодательство может обеспечивать дополнительную защиту как для заемщика, так и для кредитора.

Таким образом, возраст для получения кредита играет важную роль и является неотъемлемым фактором при принятии решения банком или кредитором. Это связано не только с правовыми и экономическими аспектами, но и с реальной финансовой устойчивостью и кредитоспособностью заемщика.

Возрастные ограничения

Возрастные ограничения могут варьироваться в зависимости от типа кредита и требований кредитора. Например, для кредитных карт или потребительского кредита возрастное ограничение может быть ниже, чем для ипотечного кредита или автокредита.

Обычно минимальный возраст составляет 21 год, поскольку к этому моменту большинство людей достигают полной совершеннолетности и имеют возможность самостоятельно обслуживать кредитные обязательства.

Важно отметить, что возраст может быть не единственным фактором, который влияет на возможность получения кредита. Кредиторы также учитывают другие факторы, такие как кредитная история, доход, сумма займа и т. д.

При выборе кредитной организации важно учитывать ее политику в отношении возрастных ограничений. Некоторые банки могут устанавливать более жесткие критерии, в то время как другие могут предложить более гибкие условия кредитования.

При подаче заявки на кредит рекомендуется обратиться в несколько разных кредитных организаций, чтобы сравнить их предложения и найти наиболее подходящий вариант в соответствии со своими возможностями.

Значение кредитной истории

Кредитная история играет ключевую роль при рассмотрении заявки на получение кредита. Она отражает платежеспособность заемщика и предоставляет банкам информацию о его финансовой дисциплине и надежности.

Что такое кредитная история? Это история ваших займов, кредитов, задержек и внесения платежей. Банки и другие кредиторы сообщают информацию в бюро кредитных историй, которые формируют вашу кредитную историю.

Кредитная история включает в себя следующую информацию:

- Сведения о текущих и закрытых кредитах и займах;

- Сроки и размеры платежей;

- Факты задержек или просрочек;

- Историю постановки на учет в списке должников;

- Прочие факторы, влияющие на финансовую платежеспособность.

Получение кредита без кредитной истории или с плохой кредитной историей может быть затруднительным. Банки смотрят на кредитную историю, чтобы оценить вашу платежеспособность и решить, доверять ли им деньги.

Хорошая кредитная история свидетельствует о вашей надежности и способности выплачивать кредиты вовремя. Она делает вас более привлекательным для кредиторов и может помочь вам получить кредиты с более низкими процентными ставками и лучшими условиями.

Если у вас нет кредитной истории или она недостаточно развита, стоит начать ее формирование. Для этого можно взять небольшой кредит или заработать наличные средства, чтобы доказать свою благонадежность.

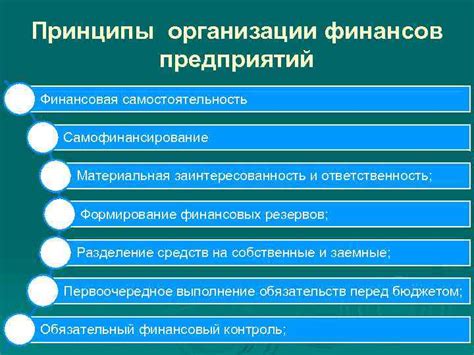

Финансовая самостоятельность

Для получения кредита в 21 год необходимо быть финансово самостоятельным. Финансовая самостоятельность означает, что человек способен не только зарабатывать деньги, но и управлять ими.

Одним из факторов, влияющих на возможность получения кредита, является наличие стабильного и постоянного источника дохода. Банки и финансовые учреждения обычно требуют от заемщиков подтверждение источника дохода, чтобы быть уверенными, что тот в состоянии вернуть займ в срок.

Другим важным аспектом финансовой самостоятельности является умение планировать и контролировать свои расходы. Заемщику необходимо демонстрировать ответственное отношение к финансам и умение управлять своим бюджетом. Это означает, что он должен быть в состоянии регулярно погашать долги и не попадать в долговую яму.

Также важно иметь достаточный уровень кредитной истории. Банки оценивают кредитоспособность заемщика на основе его предыдущих финансовых обязательств и платежеспособности. Чем дольше история пользы от использования кредитов, тем больше шансов на получение дополнительного займа.

Финансовая самостоятельность также включает в себя умение планировать на будущее. Заемщик должен иметь определенные финансовые цели и стремиться к их достижению. Банки могут предоставить кредит заемщику, который демонстрирует способность поставить перед собой финансовую цель и реализовать план, чтобы ее достичь.

Доход и трудоустройство

Также важно учитывать стаж работы. Банки предпочитают заемщиков, у которых есть стабильный опыт работы и длительный срок работы на текущем месте. Чем больше стаж работы, тем больше вероятность получить кредит с 21 года.

Существуют некоторые профессии, которые считаются более привлекательными для банков. Например, профессии, связанные с медициной, юриспруденцией или финансовой сферой, обычно сопровождаются высоким доходом и стабильностью работы, что положительно сказывается на возможности получения кредита на раннем возрасте.

Однако, студенты или молодые специалисты, только закончившие учебу и имеющие небольшой стаж работы, также могут получить кредит, если у них есть спонсор или поручитель. Банки предоставляют кредитные программы для молодежи, которые допускают наличие спонсора или поручителя, что помогает начинающим специалистам получить кредит на более раннем возрасте.

Таким образом, доход и трудоустройство играют значительную роль в возможности получения кредита с 21 года. От стабильности и достаточности дохода, а также от стажа работы зависит вероятность успешного получения кредита на раннем возрасте.

Влияние статуса на кредит

Обычно, для получения кредита подтверждается занятость и доходы заемщика. Лица, имеющие постоянное и стабильное место работы, обычно имеют больше шансов на получение кредита на более раннем этапе своей жизни.

Кредиторы могут также учитывать семейный статус заемщика. Лица, состоящие в браке или имеющие детей, обычно рассматриваются более благополучными заемщиками, так как семейный статус может указывать на большую финансовую стабильность и ответственность.

Имеет значение также кредитная история заемщика. Если у заемщика уже есть опыт брать кредиты и он погашал их своевременно, это может повысить его шансы на получение кредита в более молодом возрасте.

Кроме этого, некоторые банки предоставляют льготные условия для заемщиков определенного статуса. Например, молодые семьи или студенты могут получить кредиты на более выгодных условиях по сравнению с другими заемщиками.

Итак, статус заемщика играет важную роль при определении возраста для получения кредита. Детальное изучение условий банков и кредиторов позволит выбрать оптимальное предложение в соответствии с вашим статусом и возрастом.