В наше время все больше людей предпочитают работать на "себя" и стать самозанятыми. Это дает независимость и возможность распоряжаться своим временем, но одним из главных вопросов, которые встают перед самозанятыми людьми, является налог на самозанятость. Однако на практике можно наблюдать, что не все самозанятые лица платят этот налог. Почему так происходит?

Во-первых, причиной того, что многие самозанятые не платят налог, является отсутствие контроля со стороны государства. В большинстве стран, включая Россию, законы о самозанятости достаточно новые, и государство не успевает полностью урегулировать все аспекты этого вида деятельности. Отсутствие явной системы контроля позволяет некоторым самозанятым уклоняться от уплаты налога, так как нет эффективной системы сбора информации о доходах.

Во-вторых, существуют проблемы с определением того, кто может считаться самозанятым и подпадает под этот налог. Критерии самозанятости не всегда ясны и могут иметь различные толкования. Это создает путаницу и приводит к различным интерпретациям закона, что в свою очередь затрудняет взимание налога.

В-третьих, отсутствие информационной кампании о налоге на самозанятость также складывается в причину невыполнения обязательств по его уплате. Многие самозанятые лица просто не знают, что они обязаны платить налог и как это сделать, так как в массовой информации о данном налоге мало информации. Более того, самозанятые люди могут не встречаться с надлежащей поддержкой и консультациями со стороны налоговых органов, что в свою очередь создает преграды для уплаты налога на самозанятость.

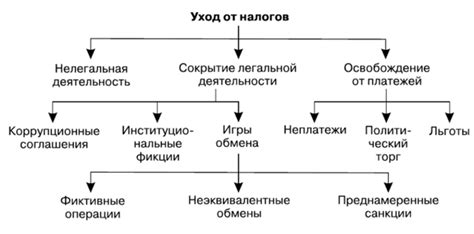

Схемы уклонения от налога

Появление нового налога на самозанятость вызвало активный поиск способов его уклонения со стороны самозанятых граждан. Несмотря на фискальные меры и штрафы, некоторые налогоплательщики активно применяют различные схемы для уклонения от уплаты налогов

Одним из распространенных способов уклонения от налога на самозанятость является своевременное передвижение деятельности в другую форму предпринимательства, которая облагается другим налогом, либо освобождается от уплаты налогов вовсе. Некоторые самозанятые граждане открывают фиктивные или неприбыльные компании, к которым фактически перенаправляют свою деятельность, чтобы избежать уплаты налогов на самозанятость.

Другим распространенным способом уклонения от налога на самозанятость является умышленная неполнота предоставленной информации. Некоторые самозанятые граждане объявляют меньшие доходы, чем они фактически получают, чтобы уменьшить сумму налога на самозанятость. Такие граждане могут записывать свои доходы отдельными частями, чтобы не привлекать внимание налоговых органов. Это позволяет им уклониться от уплаты налогов и сохранить большую часть полученных доходов.

Дать точную оценку количеству самозанятых граждан, уклоняющихся от налога, сложно. Однако эксперты утверждают, что размеры уклонения от налогов на самозанятость огромны. Такие схемы ведут к значительным потерям в доходы государства, а также искажают данные о реальном состоянии экономики страны.

Избегание включения доходов в декларацию

Одним из распространенных способов избегания уплаты налога на самозанятость является транзакционное использование наличных денег. Предприниматели могут избегать официального регистра и учета своих доходов, оплачивая или получая платежи наличными деньгами, не оставляя никаких следов для налоговых органов. Таким образом, они могут избежать включения своих доходов в декларацию.

Еще одним способом избегания включения доходов является их передача родственникам или другим близким лицам, которые не являются индивидуальными предпринимателями или самозанятыми гражданами. Оплата за услуги может производиться на их имена, что позволяет предпринимателю избежать включения доходов в свою собственную декларацию.

Не все предприниматели используют эти методы для избегания уплаты налогов. В основном, это делают те, кто не желает привлекать внимание налоговых органов или не хочет платить налоги по каким-либо соображениям. Однако, следует помнить, что такое поведение является противозаконным и может повлечь за собой серьезные последствия, включая штрафы и уголовную ответственность.

Использование банковских карт

Важно помнить, что банковская карта - это привязанная к банковскому счету пластиковая карта, на которой может быть указано имя владельца и номер карты. Для использования карты необходимо ввести PIN-код, который обычно состоит из четырех цифр, и совершить нужную операцию.

Одна из основных причин использования банковских карт – это безопасность. Карты обеспечивают защиту от мошенничества, так как позволяют осуществлять платежи, не раскрывая своего финансового положения и номер банковского счета. Кроме того, в случае утери или кражи карты, можно связаться с банком и заблокировать ее, что способствует защите от несанкционированных платежей.

Банковские карты также предлагают различные преимущества и дополнительные услуги, такие как возможность получения скидок на определенные товары или услуги, страхование покупок при использовании карты, программы лояльности, возврат процента от суммы покупок и т. д.

Использование банковской карты не подразумевает наличие большой суммы денег на счету в банке. Чаще всего, пользователи перед использованием карты пополняют свой счет на нужную сумму или прибегают к различным формам кредита, предоставляемым банками. В любом случае, использование карты дает свободу выбора и удобство в платежах, делая их более быстрыми и простыми.

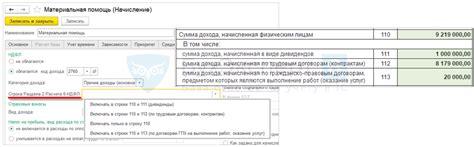

Неполное представление декларации

Представление декларации является обязательным для всех самозанятых граждан России. В декларации необходимо указать все полученные заработки и доходы, а также учесть все применимые налоговые вычеты. Кроме того, в декларации самозанятый гражданин должен также указать свои персональные данные и данные о работодателях.

Неполное представление декларации может привести к тому, что налоговая служба не сможет корректно оценить доходы самозанятого гражданина и рассчитать сумму налога, которую он должен уплатить. В результате, этот налог может не прийти, так как его сумма не была определена или была определена неправильно.

Учитывая это, важно, чтобы самозанятые граждане были внимательны и представляли все необходимые сведения в своих декларациях. Также стоит помнить о сроках представления декларации, чтобы избежать проблем с уплатой налога на самозанятость.

Отсутствие учета всех доходов

Однако, существует значительная доля самозанятых граждан, которые не платят налоги на свои доходы. Это может быть вызвано различными причинами, такими как непонимание обязательств, нежелание платить налоги или тактика скрытия доходов для уменьшения налогообложения.

В связи с этим, налоговые органы испытывают сложности в идентификации и учете всех доходов самозанятых граждан. Это создает проблемы в проведении эффективной налоговой политики и сбора налоговых поступлений от этой категории населения.

- Неконтролируемые расчеты. Самозанятые граждане не обязаны заключать договоры с работодателями и организациями, что позволяет им избежать учета доходов и соответственно налогов.

- Скрытая экономика. Многие самозанятые граждане работают в сфере неофициальной экономики, где налоговый учет является непрозрачным и сложным.

- Неполное объявление доходов. Возможность самостоятельно оценивать и объявлять свои доходы также дает возможность скрывать часть доходов или недооценивать их размер.

Все эти факторы приводят к тому, что значительная часть доходов самозанятых граждан остается без учета и не попадает под налогообложение. Поэтому, для эффективного сбора налогов с самозанятых граждан необходимо разработать механизмы контроля и учета всех доходов данной категории населения.

Сокрытие активности

Одним из распространенных способов сокрытия активности является использование наличных денег. Многие самозанятые граждане предпочитают получать оплату за свои услуги наличными и не регистрировать эти доходы. Таким образом, они избегают выплаты налогов и могут пользоваться этими деньгами вне официальных каналов.

Кроме того, некоторые самозанятые граждане используют сложные схемы уклонения от уплаты налогов, например, создание фиктивных компаний или использование чужих счетов для поступления доходов. Такие схемы позволяют им декларировать низкие доходы или вовсе их не декларировать, тем самым уклоняясь от уплаты налогов.

Кроме того, отсутствие строгого контроля со стороны налоговых органов также способствует сокрытию активности самозанятых граждан. Налоговые органы не всегда имеют достаточно ресурсов и возможностей для проверки деклараций и анализа финансовых операций самозанятых лиц. В связи с этим, многие самозанятые граждане могут чувствовать себя непреследуемыми и продолжать скрывать свою активность, не боясь последствий.

В общем, сокрытие активности является серьезной проблемой, которая влияет на эффективность взимания налога на самозанятость. Для решения этой проблемы необходимо усилить контроль со стороны налоговых органов, внедрить новые технологии и методы анализа финансовых операций, а также проводить информационные кампании, направленные на повышение осведомленности самозанятых граждан о необходимости полного и честного декларирования своих доходов.

Неэффективность контроля со стороны государства

Государство не способно обеспечить эффективный контроль над самозанятыми предпринимателями, так как часто отсутствует возможность однозначно определить объем полученного дохода самозанятого гражданина. Такие граждане могут не сообщать о всех своих заработках или сознательно занижать их сумму, что делает невозможным точный расчет и учет налоговых обязательств.

Большинство самозанятых граждан работает в сфере услуг, где расчет доходов и ведение бухгалтерии сложны или усложнены из-за специфики предоставляемых услуг. Это дает возможность скрывать действительный объем полученного дохода и уклоняться от уплаты налогов.

Кроме того, многие самозанятые граждане не воспринимают налог на самозанятость как обязательство перед государством. Неясность в процедуре уплаты налога и неточность законодательства только усугубляют эту ситуацию. Многие самозанятые предпочитают не регистрироваться, не указывать свои доходы и не платить налоги, считая, что им удастся избежать штрафов и ответственности со стороны государства.

Все это вместе приводит к неэффективности контроля со стороны государства и отсутствию достаточного количества доходов от налога на самозанятость.

Ограниченные ресурсы и возможности государства

Государство имеет ограниченные финансовые ресурсы, которые должны быть распределены между различными сферами и программами. Налог на самозанятость может быть низким или несущественным, поскольку государство может проявлять осторожность в введении или увеличении налоговых ставок для самозанятых лиц. Это может быть связано с тем, что у самозанятых лиц могут быть низкие доходы и отсутствие стабильности в заработке, и слишком высокий налог может отталкивать их от официальной регистрации и учета в системе налогообложения.

Кроме того, государство может не иметь достаточного количества квалифицированных сотрудников и должных технических средств для эффективного учета и контроля платежей с самозанятых лиц. Это может привести к непрозрачности и неполноте данных, а также к возможности уклонения от уплаты налогов.

Также важно отметить, что государство может иметь ограниченные возможности в проведении строгой проверки и надзора за самозанятыми лицами. Это может связано с дефицитом ресурсов для проверки и контроля соответствия самозанятых лиц требованиям законодательства в отношении уплаты налогов и отчетности.

| Проблема | Причина |

|---|---|

| Низкая ставка налога | Осторожность государства во избежание оттока самозанятых лиц из официальной системы налогообложения |

| Неполные и непрозрачные данные | Недостаток квалифицированных сотрудников и необходимых технических средств для учета и контроля платежей |

| Ограниченная проверка и надзор | Дефицит ресурсов для проверки соответствия самозанятых лиц требованиям законодательства |

В свете данных проблем, важно стремиться к повышению эффективности системы налогообложения самозанятых лиц, например, путем увеличения финансового и кадрового ресурсов, использования современных технических решений для учета и контроля платежей, а также совершенствования механизмов проверки и надзора.