С 1 января 2023 года вступает в силу новое правило, согласно которому работодатели обязаны будет удерживать НДФЛ с авансовой заработной платы своих сотрудников. Это важное изменение в системе налогообложения требует от работодателей настройки программного обеспечения ЗУП, чтобы соответствовать новым требованиям.

Для успешной настройки ЗУП необходимо предпринять несколько шагов. Во-первых, в программном обеспечении необходимо указать, что сотрудник получает авансовую заработную плату. Затем необходимо указать размер авансов и сроки, на которые они выдаются. При этом учтите, что для разных категорий работников могут быть разные правила удержания НДФЛ.

Кроме того, важно настроить правильное начисление страховых взносов с авансов. В новом режиме работодатель обязан удерживать не только НДФЛ, но и страховые взносы с авансов, что требует дополнительных настроек в системе ЗУП. Обратите внимание на все необходимые параметры, чтобы избежать ошибок и штрафов со стороны налоговых органов.

Настройка ЗУП для удержания НДФЛ с авансов с 2023 года

Начиная с 2023 года, налог на доходы физических лиц (НДФЛ) будет удерживаться с авансовых платежей работника. Для правильной настройки Зарплатно-учетной программы (ЗУП) необходимо следовать определенным инструкциям.

1. Обновите ПО. Перед настройкой ЗУП убедитесь, что ваше программное обеспечение имеет последнюю версию. Обновление ПО необходимо для совместимости с новыми правилами удержания НДФЛ.

2. Ознакомьтесь с изменениями законодательства. Перед тем, как приступить к настройке, изучите новые правила удержания НДФЛ с авансовых платежей. Важно быть в курсе всех изменений, чтобы правильно применять их в ЗУП.

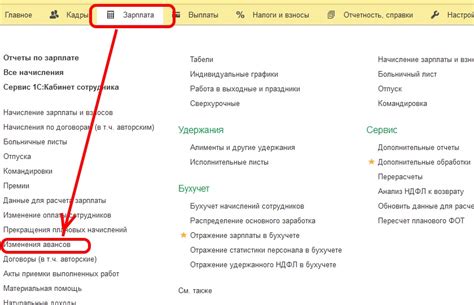

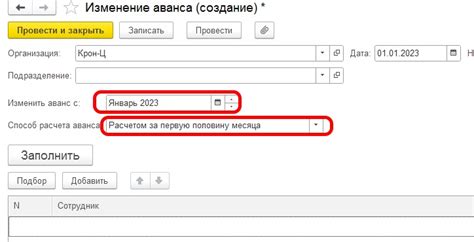

3. Установите настройки удержания НДФЛ в ЗУП. В ЗУП найдите соответствующую вкладку или раздел, где можно настроить удержание НДФЛ с авансовых платежей. Укажите нужные ставки, коэффициенты или другие параметры, требуемые для расчета суммы удержания.

Примечание: возможно, что для настройки ЗУП нужно будет обратиться к разработчикам ПО или проконсультироваться с техподдержкой.

4. Проверьте корректность расчетов. После настройки ЗУП обязательно проверьте правильность расчетов суммы НДФЛ с авансовых платежей. Установите тестовый режим работы ЗУП и проведите несколько расчетов, чтобы убедиться, что все считается корректно.

Примечание: внесите необходимые коррективы в настройки, если обнаружите ошибки или расхождения в расчетах.

5. Обучите персонал. После завершения настройки ЗУП и проверки расчетов обучите своих сотрудников работе с новыми правилами удержания НДФЛ. Объясните им, какие изменения произошли и как они влияют на их авансовые платежи и удержания.

6. Отслеживайте изменения в законодательстве. Важно быть в курсе последних изменений в законодательстве, касающихся удержания НДФЛ с авансовых платежей. Подпишитесь на информационные рассылки или проверяйте официальные источники, чтобы не пропустить важные обновления.

Следуя этим шагам, вы сможете успешно настроить ЗУП для удержания НДФЛ с авансов с 2023 года и соответствовать требованиям законодательства.

Что такое ЗУП и зачем его настраивать

Настраивать ЗУП необходимо для корректного удержания НДФЛ с авансов начиная с 2023 года. Согласно новым правилам, сумма аванса должна быть учтена при расчете и удержании налога на доходы физических лиц. Настраивая ЗУП, предприятие обеспечивает автоматическое учет и правильное начисление НДФЛ с авансовых платежей, что позволяет избежать ошибок и сбоев в процессе начисления заработной платы.

Настраивать ЗУП также полезно для оптимизации работы отдела кадров и бухгалтерии. Автоматизация процесса начисления заработной платы с использованием ЗУП позволяет существенно сократить время, затрачиваемое на ручное выполнение расчетов и заполнение отчетов. Это позволяет сотрудникам более эффективно использовать свое время и снижает вероятность ошибок при выплате заработной платы.

| Преимущества настройки ЗУП: |

| - Автоматизация процесса начисления и выплаты заработной платы |

| - Корректное удержание НДФЛ с авансов начиная с 2023 года |

| - Учет и отчетность в соответствии с требованиями законодательства |

| - Оптимизация работы отдела кадров и бухгалтерии |

| - Сокращение времени, затрачиваемого на ручное выполнение расчетов и заполнение отчетов |

| - Снижение вероятности ошибок при выплате заработной платы |

Инструкция по настройке ЗУП для удержания НДФЛ с авансов

Вот шаги, которые необходимо выполнить для настройки ЗУП для удержания НДФЛ с авансов:

1. Проверьте соответствие ЗУП требованиям законодательства

Убедитесь, что используемая вами ЗУП поддерживает возможность удержания НДФЛ с авансовых выплат. Проверьте, что программа позволяет настроить ставки налога, учитывать льготы и применять правила округления сумм налога.

2. Определите метод удержания НДФЛ

Прежде чем настраивать ЗУП, определите метод удержания НДФЛ с авансов. В соответствии с законодательством вы можете выбрать следующие методы:

- Прогрессивная шкала налогообложения: ставки налога возрастают в зависимости от суммы дохода.

- Единая ставка налога: применяется фиксированная ставка без учета суммы дохода.

- Шкала с применением льгот: учитывает наличие у сотрудника льготы на уменьшение налоговой базы.

3. Установите ставки налога

Настройте ЗУП для учета ставок налога в соответствии с выбранным методом удержания НДФЛ. Убедитесь, что программа позволяет вводить необходимые значения ставок и автоматически применять их к суммам авансов.

4. Укажите льготы

Если выбрана шкала с применением льгот, установите ЗУП таким образом, чтобы она учитывала наличие у сотрудников льгот на уменьшение налоговой базы. Введите соответствующие данные и убедитесь, что программа правильно применяет льготы к суммам авансовых выплат.

5. Проверьте правила округления

Если компания применяет правила округления сумм НДФЛ, настройте ЗУП таким образом, чтобы она автоматически округляла удерживаемую сумму до нужных значений. Убедитесь, что выбранные правила округления соответствуют требованиям законодательства.

Следуя этой инструкции, вы сможете настроить ЗУП для удержания НДФЛ с авансов с 2023 года. Важно убедиться, что используемая вами программа соответствует требованиям законодательства и правильно применяет ставки налога, учет льгот и правила округления.

Советы по настройке ЗУП для эффективного удержания НДФЛ с авансов

- Обновите программное обеспечение ЗУП до последней версии. В новых версиях могут быть введены изменения, учитывающие последние требования и изменения в законодательстве.

- Ознакомьтесь с изменениями в налоговом законодательстве в отношении удержания НДФЛ с авансов. Будьте в курсе последних изменений и требований, чтобы избежать ошибок и штрафов.

- Настройте правильные ставки удержания НДФЛ с авансов. Убедитесь, что ваша система ЗУП учитывает все необходимые ставки в соответствии с требованиями закона.

- Проверьте корректность вычислений и удержаний в системе ЗУП. Регулярно контролируйте процесс удержания НДФЛ с авансов для обнаружения возможных ошибок или расхождений.

- Обучите сотрудников, отвечающих за настройку ЗУП, правилам и требованиям удержания НДФЛ с авансов. Поставьте им в известность обо всех изменениях и обновлениях, которые будут введены в систему.

- Установите автоматические оповещения и напоминания о сроках и требованиях удержания НДФЛ с авансов. Это поможет вам избежать пропуска важных сроков и снизить риск нарушения требований.

Следуя этим советам, вы сможете настроить ЗУП для эффективного удержания НДФЛ с авансов и минимизировать риски возникновения ошибок или штрафов.

Важные моменты при настройке ЗУП для удержания НДФЛ с авансов

1. Обновление ЗУП до версии, соответствующей требованиям закона:

Проверьте, что у вас установлена последняя версия системы учета персонала, которая соответствует новым требованиям по удержанию НДФЛ с авансов с 2023 года. Обратитесь к разработчикам или поставщикам ПО для обновления системы, если требуется.

2. Проверка настройки параметров удержания НДФЛ:

Проследите за тем, чтобы в системе правильно были установлены параметры для удержания НДФЛ с авансов. Удостоверьтесь, что указаны правильные проценты налога в соответствии с законодательством и установлены нужные ставки для различных категорий сотрудников, у которых могут быть разные ставки налога.

3. Учет больничных и отпусков:

Не забудьте настроить систему учета персонала таким образом, чтобы она учитывала выплаты сотрудникам в периоды больничных и отпусков. При удержании НДФЛ с авансов, эти выплаты могут оказывать влияние на размер удерживаемого налога, поэтому необходимо правильно учесть их при настройке ЗУП.

4. Проверка расчетов и отчетности:

После настройки ЗУП для удержания НДФЛ с авансов, проведите проверку расчетов и отчетности, чтобы убедиться в правильности выполненных настроек. Проверьте, что система корректно рассчитывает удерживаемый налог и формирует соответствующие отчеты для налоговых органов.

5. Обучение сотрудников:

Не забудьте обучить сотрудников, ответственных за работу с ЗУП, особенностям настроек для удержания НДФЛ с авансов. Обеспечьте им доступ к необходимым материалам и инструкциям, чтобы они могли разобраться с процессом настройки и проводить расчеты правильно.

Соблюдая все важные моменты при настройке ЗУП, вы сможете грамотно провести удержание НДФЛ с авансов в своей организации. Поддерживайте систему в актуальном состоянии, следите за изменениями законодательства и сообщайте о проблемах или вопросах разработчикам ПО для своевременных исправлений и обновлений.