Для многих компаний займы сотрудникам стали популярным инструментом мотивации, который позволяет помочь работникам в финансовых трудностях или способствовать их личному развитию. Однако, кроме положительных последствий, заем может повлечь и налоговые обязательства. Важно понимать, что в соответствии с налоговым законодательством РФ, займ, выданный сотруднику, подлежит обязательному удержанию налога на доходы физических лиц (НДФЛ).

НДФЛ - это налог на доходы физических лиц, который устанавливается в России. Данная налоговая ставка может варьироваться в зависимости от дохода и семейного положения налогоплательщика. Многие сотрудники заблаговременно не осознают налоговую обязанность по займам, выданным им компанией, и могут быть удивлены, когда обнаружат, что часть суммы займа удержана из их заработной платы.

В соответствии с законом, сумма займа, выданного сотруднику, считается доходом и, соответственно, подлежит налогообложению. Работодатель обязан удержать налог на доходы физических лиц по ставке 13% с полученной суммы. Это означает, что при выдаче займа на сумму 100 000 рублей, работник будет получать только 87 000 рублей, а оставшиеся 13 000 рублей перейдут в бюджет в качестве НДФЛ.

Влияние займа сотруднику на уровень НДФЛ

Займ, предоставленный сотруднику, является доходом для него. В соответствии с пунктом 1 статьи 209 Налогового кодекса Российской Федерации, к налогооблагаемому доходу относится вся причитающаяся (выплаченная, предоставленная) сумма денежных средств, независимо от источника их выплаты.

Таким образом, сотрудник обязан уплатить налог на доходы физических лиц с суммы полученного займа. Размер этого налога определяется в соответствии с установленными ставками НДФЛ. Ставки НДФЛ могут изменяться от года к году, поэтому необходимо ознакомиться с действующей версией Налогового кодекса либо обратиться к специалистам-налоговикам для уточнения актуальных ставок.

Важно отметить, что налог на доходы физических лиц рассчитывается от общей суммы доходов, полученных работником в течение календарного года. Это означает, что заем, предоставленный сотруднику, будет учитываться при определении общей суммы доходов, и, следовательно, может повлиять на конечный размер налога.

Для работодателя также есть определенные налоговые обязательства при предоставлении займа сотруднику. Во-первых, предоставление займа может быть рассмотрено как нереализованный доход компании, который также может подлежать обложению НДФЛ. Во-вторых, работодатель может быть обязан удержать НДФЛ с получаемой работником заработной платы для погашения задолженности по займу.

В целом, заем сотруднику может иметь определенные налоговые последствия, как для работника, так и для работодателя. Для избежания неправомерных налоговых действий следует проконсультироваться с налоговым консультантом или бухгалтером, чтобы четко понимать правила уплаты налогов и минимизировать возможные риски.

Налоговые обязательства при предоставлении займа

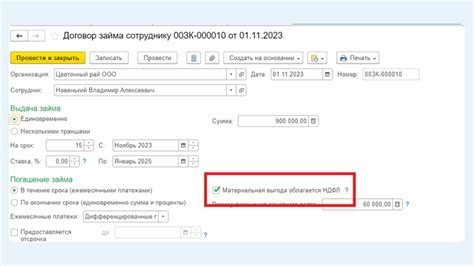

В случае предоставления займа сотруднику, работодатель обязан начислить и удержать соответствующую сумму НДФЛ из зарплаты работника. Размер налога составляет 13% от суммы займа и включается в расчеты при выплате заработной платы.

При начислении и удержании НДФЛ работодатель должен учитывать следующие моменты:

- Общая сумма займа должна быть указана в трудовом договоре или в дополнительном соглашении между работником и работодателем.

- НДФЛ начисляется и удерживается только на сумму займа, без учета процентов или комиссий по займу.

- Если заемные средства возвращаются работодателю, то сумма, подлежащая возврату, не должна быть облагаемой НДФЛ.

- Если займ не возвращается полностью или частично, работник отвечает перед налоговыми органами за уплату соответствующей суммы налога.

- Если заемные средства предоставляются без процентов или по льготным условиям, то такая льгота также может быть облагаемой налогом. В этом случае, работодатель должен начислить и удержать НДФЛ не только с суммы займа, но и с дополнительных льготных условий.

Важно отметить, что для сотрудников, занимающих ключевые позиции в компании, есть определенные ограничения на предоставление займа и налоговые льготы. В подобных случаях рекомендуется проконсультироваться со специалистами по налогам, чтобы избежать возможных проблем и штрафных санкций со стороны налоговых органов.

Таким образом, предоставление займа сотруднику обязывает работодателя начислить и удержать НДФЛ в размере 13% от суммы займа. Соблюдение налоговых обязательств позволяет избежать негативных последствий со стороны налоговых органов и соблюдать законодательство в сфере налогообложения.

Участие НДФЛ в доходе от займа

При предоставлении займа сотруднику работодателем возникают налоговые обязательства, включая обязательное удержание НДФЛ (налог на доходы физических лиц).

Сумма займа, затраченная на нужды, не связанные с профессиональной деятельностью сотрудника, подлежит обложению налогом на доходы физических лиц. При этом, НДФЛ удерживается и перечисляется в бюджет государства работодателем в размере 13% от суммы займа.

Это означает, что работнику будет перечислен не весь заем, а сумма, уменьшенная на размер НДФЛ. Например, при займе в размере 100 000 рублей, сотруднику будет перечислено всего 87 000 рублей, а оставшиеся 13 000 рублей будут удержаны и перечислены в бюджет в качестве налога.

При этом работодатель обязан учесть эту сумму при начислении заработной платы и удержать НДФЛ с суммы заработной платы работника.

Все эти налоговые операции должны быть правильно оформлены налоговым агентом - работодателем. Кроме того, важно учесть, что нерасчет НДФЛ или неправильное начисление и уплата налога могут повлечь за собой административную и уголовную ответственность.

Поэтому, при предоставлении займа сотруднику, следует проконсультироваться с налоговым специалистом или бухгалтером, чтобы быть уверенным в правильности и законности налоговых процедур.

Налоговые ставки на уровне НДФЛ при предоставлении займа

При предоставлении займа сотруднику в соответствии с действующим законодательством РФ налогообложение происходит в форме обязательного удержания налога на доходы физических лиц (НДФЛ). Налоговые ставки на уровне НДФЛ зависят от типа займа и статуса заемщика.

Если займ предоставляется в рамках трудовых отношений, то налоговая ставка составляет 13%. Это стандартная ставка, которая применяется к большинству доходов, включая заработную плату. Однако, при условии, что общая сумма доходов физического лица в течение года превышает 5 миллионов рублей, налоговая ставка может увеличиться до 35%.

Если же займ предоставляется в рамках гражданско-правового договора, то налоговая ставка составляет 35%. Это ставка применяется к доходам от предоставления ссуды или займа, полученным вне трудовых отношений.

Важно отметить, что сумма процентов по займу (доход от предоставления займа) также подлежит обложению НДФЛ. Ставка налога на такой доход также составляет 13% или 35%, в зависимости от ситуации.

Примечание: Данные налоговые ставки и правила могут изменяться, поэтому рекомендуется консультироваться со специалистом или изучать актуальные законы и постановления.

Механизм обязательного удержания НДФЛ при предоставлении займа

При предоставлении займа работодатель обязан удерживать налог на доходы физических лиц (НДФЛ) в размере 13% с суммы займа. Данная обязанность возникает независимо от того, в какой форме предоставляется заемное средство – наличными, безналичными средствами или другим способом.

Работодатель обязан произвести удержание НДФЛ с суммы займа в момент начисления дохода в системе заработной платы. Данный доход приходится налоговой базой и облагается ставкой НДФЛ в размере 13%. НДФЛ, удержанная с займа, взимается работодателем с суммы исчисленной заработной платы сотрудника.

Продолжительность займа также влияет на механизм обязательного удержания НДФЛ. Если срок займа составляет менее одного месяца, то НДФЛ удерживается вместе с заработной платой за текущий месяц. Если же займ предоставляется более чем на один месяц, то НДФЛ удерживается равными долями в течение всего срока займа.

Работодатель обязан правильно рассчитать и учесть сумму НДФЛ, удержанную с займа сотруднику, и перечислить ее в бюджет до 20-го числа месяца, следующего за месяцем начисления зарплаты. Сотрудник имеет право на получение вычета при уплате НДФЛ при расчете налога, что влияет на итоговый размер налоговых обязательств.

Таким образом, работодатель обязан соблюдать механизм обязательного удержания НДФЛ при предоставлении займа сотруднику. Он должен правильно расчетно-платежные документы, а также рассчитать и учесть сумму НДФЛ в системе заработной платы. Это позволит избежать налоговых проблем и обеспечит соблюдение действующих законодательных требований.

Налоговые последствия для работодателя

Займ, выдаваемый сотруднику, влечет определенные налоговые последствия для работодателя. При этом важно учитывать следующие моменты:

| Налог | Ставка | Сумма налога |

|---|---|---|

| НДФЛ | 13% | Результат умножения суммы займа на 13% |

Работодатель обязан удержать указанную сумму налога из заработной платы сотрудника, получившего займ. Полученные деньги передаются в бюджет государства. Это важно учитывать при выдаче займов сотрудникам, так как это может влиять на финансовое положение компании.

Также необходимо учесть, что работодатель обязан предоставить сотруднику справку о доходах и удержанных налогах по форме 2-НДФЛ для подачи налоговой декларации. Это дополнительное время и затраты для компании.

В целом, налоговые последствия для работодателя при выдаче займа сотруднику являются обязательными. Компания должна тщательно просчитывать финансовые затраты и учитывать их при планировании бюджета и расчете заработной платы сотрудников.

Как снизить налоговые риски при предоставлении займа сотруднику

Предоставление займа сотруднику может стать налоговым риском для компании. Однако, существуют способы минимизировать эти риски и обеспечить соблюдение требований законодательства.

1. Оформите займ в письменной форме. В договоре должны быть прописаны все условия займа, включая сумму, сроки погашения, проценты и порядок возврата.

2. Установите процентную ставку по займу. За ненужное снижение или отсутствие процентной ставки на заемные деньги компания может быть облагаема налогом на доходы физического лица.

3. Заключите договор займа на коммерческой основе. Сумма займа должна быть рассчитана с учетом ожидаемой доходности компании от использования своего капитала.

4. При предоставлении займа сотруднику устанавливайте гарантии в виде залога имущества или поручительства третьих лиц.

5. Следите за соблюдением налоговых сроков. Регулярно уведомляйте сотрудника о необходимости выплаты процентов и погашения займа в срок.

6. Ведите документацию по предоставлению займа и уплате процентов. В случае проверки со стороны налоговых органов, компания сможет предоставить необходимые документы и подтверждения.

7. Консультируйтесь с профессионалами. Налоговый или юридический консультант поможет разобраться с особенностями налогообложения и сослужить надежным ориентиром в сфере налогового законодательства.

Применение этих рекомендаций поможет снизить налоговые риски и обеспечить прозрачность при предоставлении займа сотрудникам.