Налог на добавленную стоимость (НДС) является одним из наиболее важных и значимых налогов в современной системе налогообложения. Он представляет собой налог, который взимается с оборота товаров и услуг и передается государству. Однако, когда речь идет о субсидиях, возникает вопрос: должны ли они быть облагаемыми НДС?

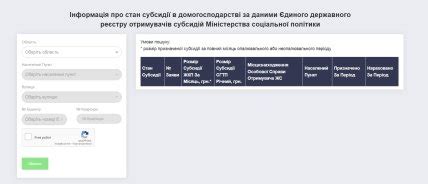

Субсидия - это вид государственной поддержки, который направлен на компенсацию части затрат или предоставление финансовых средств определенным категориям граждан или организаций. В основном субсидии получаются с целью стимулирования развития определенных отраслей экономики или социального сектора.

Однако, когда субсидии получены, возникает вопрос о налогообложении этого дохода. При ответе на этот вопрос важно понимать, что действительно представляет собой субсидия. Если субсидия является мерой финансовой поддержки льготных категорий граждан или предприятий, то есть прямо связана с осуществляемыми ими деятельностью, то она может освобождаться от обязательства уплаты НДС.

Понятие и особенности НДС

Особенностью НДС является его инкрементальность, то есть налог учитывается на каждом этапе производства и торговли. В итоге, сумма НДС постепенно добавляется к стоимости товара или услуги и оплачивается конечным потребителем.

Система НДС классифицируется как косвенный налог, так как его уплата несет не прямой плательщик, а лицо, приобретающее товар или услугу. НДС является важной составляющей бюджетных доходов и играет существенную роль в формировании налоговой политики государства.

В России ставки НДС могут быть различными для разных видов товаров и услуг. Основная ставка НДС составляет 20%, однако существуют и пониженные ставки, которые применяются для определенных товаров и услуг. НДС также может быть учтен исключительно налогоплательщиками – организациями и индивидуальными предпринимателями, зарегистрированными как плательщики НДС.

Обязательность уплаты НДС возникает при достижении определенного уровня оборота и зависит от характера деятельности организации или физического лица. В случае с субсидиями их налоговое облагаемое обращение предусматривает особенности, связанные с механизмом их получения и использования.

Субсидия и ее назначение

Основная цель субсидии - обеспечение социальной защиты и поддержки населения, а также поддержка определенных отраслей экономики или определенных групп населения. Субсидии могут быть предоставлены в различной форме, например, в виде компенсации денежных средств, субсидирования процентных ставок по кредитам, льготной оплаты коммунальных услуг и других видов материальной помощи.

Субсидия имеет регулирующую функцию, позволяющую государству влиять на конкретные сферы экономики или социальные группы. Она способствует снижению социальной неравенности и обеспечению равных возможностей для уязвимых групп населения. Кроме того, субсидии могут стимулировать развитие конкретных регионов, создание новых рабочих мест и поддержку предпринимательства.

Однако несмотря на многочисленные преимущества и позитивные аспекты субсидий, нередко возникают вопросы о правильности ее использования, возможных злоупотреблениях и справедливости распределения средств. Поэтому особую важность при организации системы субсидий имеет контроль со стороны государственных органов и общественности для исключения коррупционных схем и неправомерного использования субсидий.

Взаимосвязь НДС и субсидии

Основной вопрос, который возникает при рассмотрении взаимосвязи НДС и субсидии, заключается в том, должна ли субсидия облагаться НДС или является исключением из налогообложения. Споры по этому вопросу связаны с правильной классификацией субсидий и определением их целевого назначения. В случае, когда субсидия выплачивается за оказание определенных услуг или поставку товаров, считается, что она должна быть облагаема НДС. Однако, если субсидия выплачивается для обеспечения социальной поддержки, то она может считаться исключением из налогообложения.

При принятии решения о том, облагать ли субсидии НДС, необходимо учитывать различные факторы, такие как цель выплаты субсидии, статус получателя субсидии и правовую основу ее получения. Налоговые органы обязаны внимательно анализировать каждый случай и определить, какая часть субсидии подлежит облаганию НДС, а какая - нет.

Тем не менее, споры по вопросам НДС и субсидий продолжаются до сих пор. Некоторые эксперты считают, что субсидии не должны облагаться НДС в целях стимулирования развития определенных отраслей экономики или помощи нуждающимся, в то время как другие приверженцы налогообложения считают, что субсидии должны быть облагаемы НДС, поскольку они являются экономической выгодой для получателя.

В любом случае, взаимосвязь НДС и субсидии является одной из сложных и контроверсиальных тем в налоговом праве. Дальнейшее изучение этой темы и развитие соответствующего законодательства могут привести к большей ясности и согласованности в данной области.

Правовые аспекты налогообложения субсидий НДС

Согласно действующему законодательству, субсидии НДС могут быть налогооблагаемыми или освобожденными от налога в зависимости от их назначения и цели. Если субсидия НДС предназначена для возмещения налоговых расходов, связанных с приобретением товаров или услуг, то она подлежит обложению налогом.

Основными правовыми актами, регламентирующими налогообложение субсидий НДС, являются:

- Налоговый кодекс РФ;

- Постановления Правительства РФ;

- Письма и разъяснения Минфина РФ.

Для осуществления правильного налогообложения субсидий НДС необходимо учитывать следующие аспекты:

Назначение и цель субсидии НДС. Изначальное предназначение и цель субсидии определяют ее статус как налогооблагаемой или освобожденной. Если субсидия предоставляется для возмещения налоговых расходов, она признается налогооблагаемой.

Порядок расчета налога. При налогообложении субсидий НДС необходимо учесть порядок расчета налога. Он осуществляется на основании установленных правил и ставок НДС, а также реальной стоимости товаров или услуг, приобретаемых субсидиями.

Сроки и способы уплаты налога. Уплата налога на добавленную стоимость при получении субсидий может осуществляться в определенные сроки и способы, установленные налоговым кодексом РФ. Необходимо быть внимательными к срокам, чтобы избежать штрафных санкций.

Таким образом, правовые аспекты налогообложения субсидий НДС представляют большую важность для предпринимателей и организаций, получающих эти средства. Соблюдение законодательства, учет требований налоговых органов и правильное расчет налога помогут избежать негативных последствий и сохранить финансовую устойчивость.

Позиция законодательства и практика применения

По данным закона, субсидии, полученные юридическими лицами, подлежат обложению НДС. Однако в отношении физических лиц, которые также могут получать субсидии, НДС не применяется.

Практика применения нового законодательства еще только формируется. В качестве налогового органа, ответственного за контроль и направление постановлений надзорных органов, выступает Федеральная налоговая служба.

На сегодняшний день ведется работа по разъяснению порядка налогообложения субсидий НДС, в том числе проводятся семинары и консультации для предпринимателей. Важно отметить, что данные мероприятия также направлены на информирование налогоплательщиков о возможных последствиях и рисках, связанных с неправильным применением налогообложения субсидий НДС.

Однако в силу отсутствия достаточного количества практики и прецедентов судебного разбирательства, все вопросы, связанные с налогообложением субсидий НДС, пока не имеют окончательного юридического ответа. Поэтому, при принятии решения о применении НДС к субсидиям, необходимо консультироваться с квалифицированными специалистами в области налогового права.