Возможность получить налоговый вычет является одной из самых выгодных финансовых возможностей для налогоплательщиков. Однако, при заполнении декларации и возврате денег, многие люди делают ошибки, которые могут привести к негативным последствиям.

Статья представляет важную информацию относительно самых распространенных ошибок при возврате налоговых вычетов и даёт рекомендации о том, как избежать этих ошибок и получить максимальную выгоду от возврата налоговых вычетов.

Первая ошибка: заполнение некорректной информации в декларации. Очень важно заполнять декларацию тщательно и внимательно проверять все данные перед отправкой. Неверно указанное значение или пропущенная информация могут привести к отказу в получении вычета или даже к возможности привлечения к ответственности.

Следует также помнить, что декларацию нужно заполнять четко и без грамматических ошибок, чтобы избежать недоразумений и исправлений со стороны налоговых органов.

Вторая ошибка: неправильное понимание правил и условий получения налогового вычета. Каждый тип налогового вычета имеет свои собственные требования и правила получения, и многие люди недостаточно осведомлены об этих условиях. Неверное толкование инструкций и правил может привести к отказу в получении вычета или уменьшению его размера. Поэтому, перед заполнением декларации, необходимо внимательно изучить правила и требования для получения конкретного вычета, чтобы избежать ошибок и не потерять возможность получить дополнительные деньги или снизить налоговую нагрузку.

Ошибки при возврате налоговых вычетов

При возврате налоговых вычетов могут возникнуть различные ошибки, которые приведут к задержкам или отказу в получении возмещения. Важно знать, какие ошибки чаще всего допускают налогоплательщики, чтобы избежать неприятных ситуаций и ускорить процесс возврата денег.

Одной из самых распространенных ошибок является неправильное заполнение декларации. Налогоплательщики часто допускают опечатки или не указывают все необходимые данные. Перед отправкой декларации следует внимательно проверить все поля и убедиться, что все данные указаны верно и полностью.

Другой частой ошибкой является неправильное указание суммы налоговых вычетов. Некоторые налогоплательщики могут неправильно рассчитать или указать сумму вычета, что может привести к задержке возврата денег или отказу в получении вычета. Рекомендуется внимательно ознакомиться с правилами и ограничениями налоговых вычетов, чтобы избежать ошибок при их расчете.

Также необходимо обратить внимание на сроки подачи декларации и возврата налоговых вычетов. Ошибкой может быть опоздание с отправкой декларации, что может привести к штрафным санкциям или даже отказу в возмещении налогов. Рекомендуется своевременно заполнять и отправлять декларацию, чтобы избежать подобных ошибок.

Еще одна распространенная ошибка – использование недостоверных документов или информации при подаче декларации. Некоторые налогоплательщики могут подделывать документы или предоставлять неверную информацию, чтобы получить больший налоговый вычет. Однако, такие действия могут привести к негативным последствиям, вплоть до уголовной ответственности. Рекомендуется предоставлять только достоверные данные и документы при подаче декларации.

Если налогоплательщик допустил ошибку при возврате налоговых вычетов, необходимо оперативно исправить ее. Для этого можно обратиться в налоговую службу и предоставить необходимые документы или объяснения. Ошибки можно также исправить при следующем возврате налоговых вычетов в следующем налоговом периоде.

Важно помнить, что допущенные ошибки могут привести к задержке возврата денег или отказу в получении налоговых вычетов. Рекомендуется внимательно ознакомиться с правилами и требованиями при возврате налоговых вычетов и избегать допущения ошибок. В случае возникновения проблем, важно оперативно их исправлять, чтобы избежать негативных последствий.

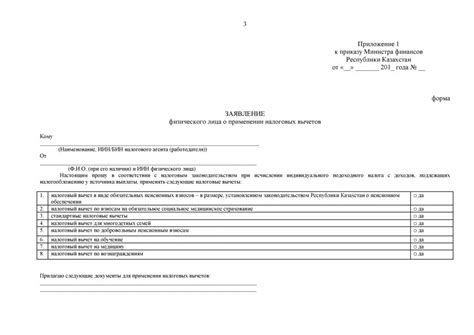

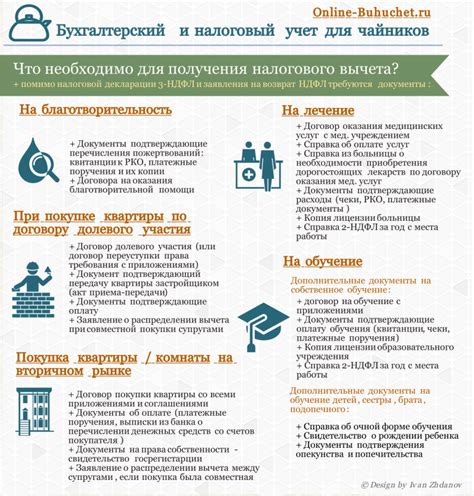

Подготовка документов для возврата налоговых вычетов

Чтобы получить возврат налоговых вычетов, необходимо правильно оформить соответствующие документы. В этом разделе мы расскажем вам, какие документы потребуются и как их подготовить.

1. Соберите все необходимые документы

Прежде чем приступить к оформлению документов, убедитесь, что у вас имеются все необходимые бумаги. Ваш список документов может включать:

- справку о доходах за отчетный период;

- документы, подтверждающие ваши расходы, связанные с налоговым вычетом;

- копии паспорта и ИНН;

- другие документы, требуемые в вашей конкретной ситуации.

2. Проверьте правильность заполнения форм

Перед подачей документов в налоговую службу, тщательно проверьте все заполненные формы на наличие ошибок и неточностей. Обратите внимание на правильность указания ваших паспортных данных, ИНН и другой важной информации.

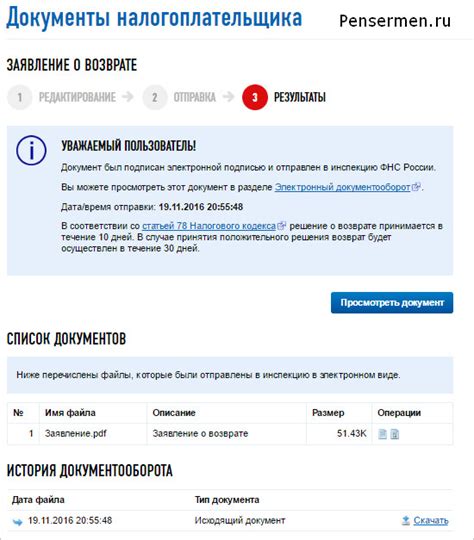

3. Отправьте документы в налоговую службу

После того, как ваши документы готовы и проверены, отправьте их в вашу местную налоговую службу. Возможны различные способы подачи документов, включая личное присутствие или отправку по почте. Выберите наиболее удобный для вас вариант.

4. Ожидайте результаты

После того, как вы отправите документы, ожидайте результатов. Обработка заявлений может занять некоторое время, поэтому будьте терпеливы. Если вам необходимо предоставить дополнительные документы или информацию, налоговая служба свяжется с вами для запроса.

Следуйте этим шагам и тщательно подготовьте документы для возврата налоговых вычетов. Это поможет избежать ошибок и ускорить процесс возврата ваших денег. Помните, что при необходимости вы всегда можете обратиться в налоговую службу для получения дополнительной информации и советов по оформлению налоговых документов.

Расчет налоговых вычетов: частые ошибки

1. Неправильное заполнение декларации

Одной из самых распространенных ошибок при расчете налоговых вычетов является неправильное заполнение налоговой декларации. Важно заполнять все необходимые поля и предоставлять точные данные о доходах, расходах и полученных вычетах. Неправильное или неполное заполнение декларации может привести к отказу в возврате налоговых вычетов.

2. Неправильный расчет размера вычета

Другой распространенной ошибкой при расчете налоговых вычетов является неправильный расчет размера вычета. Необходимо внимательно изучить законодательство и правила расчета вычетов, чтобы быть уверенным в правильности своих расчетов. Ошибка в расчете может привести к недополучению вычета или неправильной сумме возврата.

3. Отсутствие необходимых документов

Частой ошибкой является отсутствие необходимых документов при подаче налоговой декларации. Все расходы, по которым налогоплательщик собирается претендовать на вычет, должны быть подтверждены документально. В противном случае, налоговый орган может отказать в возврате вычетов.

4. Несоответствие требованиям законодательства

Важно учитывать требования законодательства при расчете налоговых вычетов. Некачественные расходы или неправильно оформленные документы могут не удовлетворять требованиям законодательства и привести к отказу в возврате вычетов. Перед подачей налоговой декларации рекомендуется ознакомиться с актуальным законодательством и правилами расчета вычетов.

5. Неправильное применение вычетов

Некоторые налогоплательщики допускают ошибку, неправильно применяя налоговые вычеты при расчете налога к выплате. Для того, чтобы избежать такой ошибки, следует тщательно изучить правила и условия применения вычетов в соответствии с законодательством.

Важно помнить о перечисленных выше ошибках и избегать их при расчете налоговых вычетов. Тщательное и правильное заполнение налоговой декларации и расчет вычетов являются гарантией успешного получения возврата налоговых вычетов.

Сроки и правила подачи заявлений на возврат налоговых вычетов

Для того чтобы получить возможность возврата налоговых вычетов, необходимо подать заявление в соответствующие налоговые органы. Подача заявления должна быть осуществлена в установленные сроки и с соблюдением определенных правил:

| Вид налогового вычета | Сроки подачи заявления | Правила подачи заявления |

|---|---|---|

| Вычет на детей | До 1 декабря текущего года | Заявление подается в налоговый орган по месту жительства налогоплательщика |

| Вычет на обучение | До 30 июня следующего года | Заявление подается в налоговый орган по месту жительства налогоплательщика и должно содержать информацию о затратах на обучение |

| Вычет на лечение | До 1 декабря текущего года | Заявление подается в налоговый орган по месту жительства налогоплательщика и должно содержать информацию о затратах на медицинские услуги и лекарства |

При подаче заявления необходимо учесть, что все необходимые документы, подтверждающие право на налоговый вычет, должны быть приложены к заявлению. Отсутствие необходимых документов может привести к отказу в возврате налоговых вычетов.

Также стоит обратить внимание на то, что сумма налогового вычета не может превышать установленные законодательством лимиты. Излишняя сумма налогового вычета может быть откорректирована налоговым органом.

Рассмотрение заявлений на возврат налоговых вычетов

После подачи заявления на возврат налоговых вычетов налогоплательщик может быть заинтересован в том, сколько времени может занять рассмотрение его заявления. Важно знать, что сроки рассмотрения заявлений на возврат налоговых вычетов могут варьироваться в зависимости от конкретной ситуации и органа, ответственного за рассмотрение заявления.

Обычно, рассмотрение заявлений на возврат налоговых вычетов происходит в течение 3-6 месяцев со дня подачи заявления. Однако, в некоторых случаях, процесс рассмотрения заявления может занять более длительное время.

- Орган налоговой службы имеет право запросить у налогоплательщика дополнительные документы или информацию для проведения проверки и рассмотрения заявления. В этом случае срок рассмотрения может быть продлен до момента предоставления запрашиваемых документов.

- Если налогоплательщик обнаружил ошибки в заполнении заявления или предоставил некорректные сведения, налоговый орган может отправить заявление на доработку или запросить уточнение информации. В таком случае срок рассмотрения заявления также может быть продлен.

- Если в процессе рассмотрения заявления возникли сложности или неточности в расчете налоговых вычетов, налоговый орган может провести дополнительные проверки, что может занять дополнительное время.

В случае превышения установленного законом срока рассмотрения заявления, налогоплательщик имеет право обратиться в соответствующий орган с жалобой на задержку рассмотрения и запросить ускорение процесса.

Важно отметить, что рассмотрение заявлений на возврат налоговых вычетов проводится в соответствии с законодательством и нормами налогового кодекса. Поэтому важно внимательно заполнять и предоставлять необходимые документы, чтобы избежать задержек и ошибок при рассмотрении заявления на возврат налоговых вычетов.

Проверка налоговых вычетов на корректность

При подаче налоговой декларации и запросе на возврат налоговых вычетов, важно убедиться в их корректности. Ведь ошибки в заполнении или неправильные расчеты могут привести к задержкам в получении возмещения или даже к штрафам.

Для проверки налоговых вычетов на корректность следует обратить внимание на следующие моменты:

| Пункт | Что проверить |

|---|---|

| 1 | Соответствие заполненных данных декларации или заявления действительным документам и суммам расходов. |

| 2 | Правильность расчета налоговых вычетов согласно действующему законодательству. |

| 3 | Соответствие вычетов суммам, которые были реально уплачены в течение отчетного периода. |

| 4 | Адекватность вычетов объему дохода и расходов налогоплательщика. |

| 5 | Правильность внесения данных о налоговых вычетах в налоговую декларацию или заявление. |

| 6 | Использование актуальных законодательных норм налогового законодательства при расчете вычетов. |

| 7 | Отсутствие опечаток или ошибок в реквизитах документов, связанных с налоговыми вычетами. |

Проверка налоговых вычетов на корректность является важным шагом перед подачей налоговой декларации или запросом на возврат налоговых вычетов. Правильное заполнение и расчеты помогут избежать проблем и споров с налоговыми органами.