Упрощенная система налогообложения (УСН) является одним из наиболее популярных режимов для индивидуальных предпринимателей (ИП) в России. Она предоставляет упрощенную процедуру уплаты налогов и существенные налоговые преимущества. В этой статье мы рассмотрим особенности и принципы работы УСН для ИП, чтобы помочь вам разобраться в этой теме.

УСН применим к ИП, которые удовлетворяют определенным критериям, таким как годовой доход и количество сотрудников. В рамках УСН ИП имеют право выбрать один из двух вариантов: 6% от доходов или 15% от разницы между доходами и расходами. Они могут также применять установленные лимиты на суммы доходов и расходов.

Принцип работы УСН основан на простом принципе уплаты налогов на основе упрощенных данных о доходах и расходах ИП. Они не обязаны вести подробную бухгалтерию и представлять отчетность в налоговые органы, если соблюдают все требования УСН. Такой подход позволяет сэкономить время и ресурсы, что особенно важно для малых предприятий.

Однако, несмотря на все преимущества УСН, есть также некоторые ограничения и риски, связанные с применением этой системы. ИП, выбравшие УСН, не имеют право списывать НДС со своих расходов, участвовать в государственных и муниципальных закупках, а также получать субсидии и льготы. Поэтому, прежде чем принимать решение об использовании УСН, ИП должны тщательно изучить все его особенности и преимущества.

Что такое УСН для ИП?

Упрощенная система налогообложения (УСН) представляет собой специальный режим налогообложения в России, который может быть применен индивидуальными предпринимателями (ИП). УСН для ИП позволяет упростить процедуру учета и уплаты налогов, взамен чего предприниматель платит налоговую сумму в виде единого налога на вмененный доход (ЕНВД) или единого налога на вмененный доход для отдельных видов деятельности (ЕНВД для ОВД).

УСН облегчает налоговое содержание ИП и позволяет сосредоточиться на важных аспектах бизнеса, таких как увеличение доходов и привлечение клиентов. Владелец ИП может применять УСН, если его годовой доход не превышает установленный лимит, который может варьироваться в зависимости от региона и вида деятельности.

УСН для ИП имеет ряд особенностей и преимуществ для предпринимателей, таких как более низкие налоговые ставки, упрощенная отчетность, возможность ведения учета на кассовом принципе и освобождение от определенных налоговых обязательств, таких как страховые взносы на обязательное пенсионное и медицинское страхование.

Описание основных принципов работы

Упрощенная система налогообложения (УСН) для индивидуальных предпринимателей (ИП) предлагает простой и удобный способ ведения бухгалтерии и уплаты налогов. В рамках УСН, ИП освобождается от сложных формальностей и налогообложения, которые обычно сопровождают деятельность предприятий с системой общего налогообложения.

Есть несколько ключевых принципов работы УСН для ИП:

| Принцип | Описание |

| Упрощенная система ведения бухгалтерии | ИП, работающий по УСН, освобождается от необходимости вести полную бухгалтерию с составлением отчетности в соответствии с требованиями общей системы налогообложения. |

| Учетный период | ИП в рамках УСН должен вести учет операций и уплачивать налоги ежеквартально. Это позволяет упростить процесс учета и уплаты налогов для предпринимателя. |

| Уплата налога на основании выручки | Основу для расчета налога в УСН составляет выручка ИП. Налоговая ставка зависит от величины выручки и устанавливается в зависимости от вида деятельности. |

| Уменьшенная налоговая база | ИП имеет право на учет определенных расходов при расчете налога. Это позволяет снизить налоговую базу и уменьшить сумму налоговых обязательств. |

| Упрощенные отчеты | В рамках УСН, ИП обязан представлять упрощенные отчеты в налоговую службу. Отчеты содержат информацию о выручке, расходах и налоговых обязательствах. |

Правильное применение этих принципов позволяет ИП работать с использованием УСН без лишних сложностей и затрат. Это способствует созданию благоприятных условий для развития предпринимательства и стимулирует экономический рост.

Преимущества и недостатки УСН для ИП

Преимущества УСН для ИП:

- Упрощенная и понятная процедура ведения учета и отчетности.

- Снижение административной нагрузки - менее строгие требования к документообороту и учету.

- Уплата налогов по УСН происходит только при получении дохода.

- Возможность применять ускоренную амортизацию для некоторых видов активов.

- Отсутствие необходимости ведения детального учета расходов, что экономит время и ресурсы.

- Наличие льготных ставок налогообложения для определенных видов деятельности.

Недостатки УСН для ИП:

- Ограничение на годовой оборот - для большинства видов деятельности он не должен превышать определенную сумму.

- Невозможность учесть некоторые расходы при определении налогооблагаемой базы.

- Отсутствие возможности оформления НДС-вычета.

- Повышенный контроль со стороны налоговых органов.

- Ограничение на применение определенных налоговых льгот для определенных видов деятельности.

- Потребность в переходе на общую систему налогообложения в случае превышения годового оборота.

УСН может быть эффективным инструментом для ИП, но перед выбором данной системы необходимо внимательно изучить все преимущества и недостатки, а также учесть свои специфические потребности и вид деятельности.

Как работает УСН для ИП?

Упрощенная система налогообложения (УСН) предоставляет индивидуальным предпринимателям (ИП) возможность упростить процесс учета и уплаты налогов. Режим УСН позволяет избежать сложных отчетностей и снизить налоговую нагрузку на бизнес.

Основной принцип работы УСН - упрощение налогообложения для ИП. Вместо учета всех доходов и расходов, ИП платит налог только с выручки за вычетом расходов. Расходы могут быть снижены на фиксированный коэффициент, который определяется законодательством для каждой отрасли деятельности.

При работе по УСН, ИП не обязаны вести сложную бухгалтерию и представлять многочисленные отчеты в налоговую инспекцию. ИП могут выбрать две формы учета: учетная карточка и единый налоговый платеж (ЕНВД). Учетная карточка - это упрощенный учет доходов и расходов, где ИП вносит информацию о полученных и потраченных средствах. ЕНВД - это фиксированный платеж, который составляется на основе выручки ИП.

УСН предусматривает специальные категории ИП, которые могут применять дополнительные льготы и особенности налогообложения. К таким категориям относятся микропредприятия, использование упрощенной системы налогообложения и другие.

Важно отметить, что УСН имеет свои ограничения. Например, ИП, применяющие УСН, не имеют права на взимание НДС с клиентов. Также существуют ограничения по сумме годовой выручки, при превышении которой ИП автоматически должен перейти на общую систему налогообложения.

Цель УСН для ИП - упрощение налогообложения и снижение налоговой нагрузки на индивидуальных предпринимателей. Выбор УСН позволяет сосредоточиться на развитии бизнеса и минимизировать время и усилия, затраченные на учет и отчетность.

Расчет и уплата налога

Упрощенная система налогообложения (УСН) предусматривает особенности в расчете и уплате налога для индивидуальных предпринимателей (ИП). Важно знать, как правильно производить эти операции, чтобы избежать штрафов и проблем с налоговыми органами.

Расчет налога по УСН производится по формуле: Налог = (Доходы - Расходы) x Коэффициент.

Доходы – это сумма всех полученных ИП за отчетный период денежных средств, включая как денежные поступления от реализации товаров/услуг, так и иные доходы: субсидии, дивиденды, проценты и т.д.

Расходы – это сумма затрат, понесенных ИП в ходе осуществления предпринимательской деятельности. Сюда включаются затраты на закупку товаров/материалов, аренду помещений, оплату труда, коммунальные платежи, рекламу, уплату налогов и другие текущие расходы.

Коэффициент – это процент, который применяется к полученной разнице доходов и расходов. Величина коэффициента зависит от вида деятельности ИП и устанавливается в законодательном порядке. Обычно коэффициент можно найти в Положении о применении УСН.

Уплата налога по УСН производится путем перечисления денежных средств в налоговый орган. Размер налогового платежа может составлять либо фиксированную сумму, установленную законодательством, либо определяться в зависимости от величины полученного дохода. Уточнить размер налога и порядок его уплаты можно в налоговом органе, а также на его официальном сайте.

Важно помнить, что неуплата или неправильная уплата налога по УСН может повлечь за собой штрафные санкции и другие негативные последствия. Поэтому рекомендуется внимательно отнестись к расчету и оплате налога, а в случае возникновения вопросов обратиться к специалистам или в налоговый орган для получения дополнительной информации и консультации.

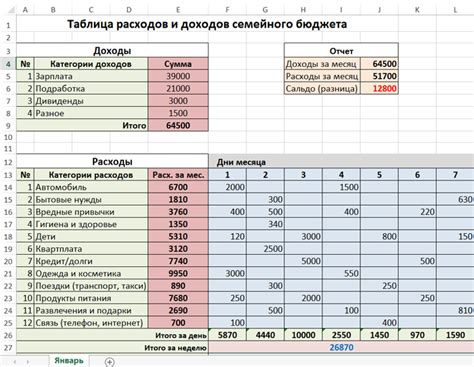

Учет доходов и расходов

1. Разделение доходов и расходов. В рамках УСН для ИП доходы и расходы должны быть четко разделены. Доходы представляют собой все полученные средства от реализации товаров, выполнения работ или оказания услуг. Расходы, в свою очередь, включают все затраты, необходимые для осуществления деятельности ИП.

2. Учет документов. Для правильного учета доходов и расходов необходимо подготовить и хранить соответствующие документы. Это могут быть кассовые и банковские документы, счета-фактуры, договоры и другие документы, подтверждающие операции ИП.

3. Определение налогооблагаемой базы. Налогооблагаемая база в УСН для ИП определяется как разница между доходами и расходами. Именно эта сумма облагается налогом.

4. Выплата налога. ИП, работающие по УСН, обязаны выплачивать налог на доходы организаций по квартальной или ежегодной налоговой декларации. Сумма налога рассчитывается исходя из размера налогооблагаемой базы.

5. Списывание расходов. ИП имеет право списывать расходы в том периоде, когда они фактически возникли. Списанные расходы уменьшают налогооблагаемую базу и, соответственно, сумму налога.

С учетом этих особенностей учета доходов и расходов ИП, работающего по УСН, становится более прозрачным и удобным. Это позволяет вести более точный учет и уменьшить налоговые обязательства.