Правильное ведение дебиторской задолженности является одним из ключевых аспектов финансового управления компании. Для эффективного контроля за взаиморасчетами с клиентами составляется отчет о задолженности по срокам, который позволяет увидеть картину задолженности в динамике и принять необходимые меры для улучшения финансового положения предприятия.

Основной целью отчета о задолженности является определение суммы задолженности по каждому клиенту и ее распределение по срокам. С помощью этого отчета можно определить не только общую сумму задолженности, но и выявить тенденции, причины и основные категории должников.

В отчете о задолженности по срокам применяется разделение клиентов на группы в зависимости от доли просроченной задолженности. Принято выделять клиентов, у которых задолженность не превышает 30 дней, от 31 до 60 дней, от 61 до 90 дней, более 90 дней. Такое деление позволяет более точно оценить ситуацию и принять меры по взысканию задолженности в соответствии с ее сроками.

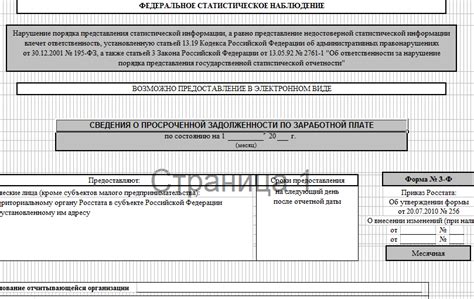

Важным принципом составления отчета является своевременность и достоверность данных. Только актуальная информация может помочь принять правильное решение и действовать оперативно. Поэтому в отчете необходимо использовать только проверенные и актуализированные данные о задолженности каждого клиента.

Общие сведения о задолженности клиентов

Понимание общей задолженности клиентов помогает бизнесу анализировать свою финансовую стабильность и эффективность работы. Информация о задолженности клиентов может быть полезной при принятии решений о продолжении или прекращении сотрудничества с тем или иным клиентом.

Для составления отчета о задолженности клиентов необходимо иметь данные о сроках, на которые были выданы счета клиентам, и о сумме, которую они должны выплатить. Отчет может представляться в виде таблицы, в которой указывается информация о каждом клиенте, сумма задолженности и сроки ее возврата.

| Клиент | Сумма задолженности | Срок возврата |

|---|---|---|

| Клиент 1 | 10000 | 30 дней |

| Клиент 2 | 5000 | 60 дней |

| Клиент 3 | 20000 | 90 дней |

Это лишь пример сведений, которые могут быть указаны в отчете о задолженности клиентов. Более детальная информация может быть включена в зависимости от особенностей работы и требований компании.

Оценка и анализ задолженности клиентов помогают предотвратить возникновение проблем с денежным потоком и улучшить финансовую устойчивость компании. Также такой отчет может быть полезным инструментом для принятия стратегических решений и оптимизации работы бизнеса.

Понятие и значение задолженности

Значение задолженности может быть указателем на финансовую устойчивость и надежность клиента. Если клиент активно пользуется услугами или продуктами, но не выплачивает задолженность вовремя, это может свидетельствовать о его финансовых проблемах или неуплате по другим долгам.

Для организации задолженность может стать проблемой, особенно если она достигает больших сумм или оставляет клиента с большой задолженностью без оплаты. Задолженность может существенно повлиять на финансовые показатели компании и снизить её прибыль.

Чтобы избежать таких ситуаций, организации и компании составляют отчеты о задолженности клиентов по срокам и принимают меры для своевременного взыскания долгов.

Отчеты о задолженности позволяют отслеживать движение средств и оценивать платежеспособность клиентов. Они помогают в выявлении недобросовестных клиентов или тех, кто не платит задолженность по своим обязательствам.

- Задолженность может быть недолгосрочной, когда клиент не выплатил долг в течение короткого периода времени.

- Задолженность также может быть долгосрочной, когда клиент не скоро выплатит долг или долг накапливается в течение продолжительного периода времени.

Составление отчетов о задолженности клиентов по срокам является важным инструментом для оценки финансовых показателей компании и принятия решений по управлению задолженностью. Знание понятия и значения задолженности поможет организациям и компаниям эффективно управлять платежными потоками и минимизировать риски неплатежеспособности клиентов.

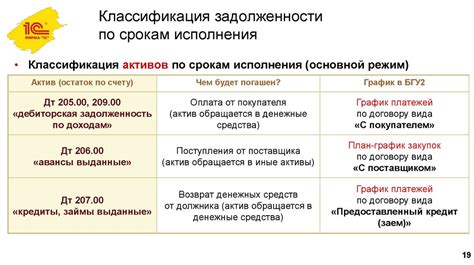

Формы и виды задолженности

Задолженность клиентов может иметь различные формы и виды, которые могут быть учтены в отчете:

| Форма задолженности | Описание |

|---|---|

| Финансовая задолженность | Задолженность клиента по оплате товаров или услуг, выраженная в денежном эквиваленте. |

| Товарная задолженность | Задолженность клиента по приобретенным товарам, которая может быть выражена в неоплаченных позициях или отсутствии полной оплаты. |

| Услуговая задолженность | Задолженность клиента за предоставленные услуги, выраженная в неоплаченных счетах или невыполненных обязательствах. |

| Задолженность по пеням и штрафам | Задолженность клиента, образовавшаяся в результате несоблюдения условий договора и включающая пени и штрафы. |

| Прочие задолженности | Задолженность, которая не входит в вышеперечисленные категории, например задолженность по кредитам или долговая нагрузка. |

Учет и анализ всех форм и видов задолженности позволяет более точно определить финансовое положение клиента и принять меры для устранения задолженности.

Принципы составления отчета

1. Систематичность и регулярность - отчет о задолженности клиентов должен составляться систематически и регулярно, чтобы отражать актуальную информацию о текущем состоянии задолженности. Это позволяет вовремя выявлять проблемные клиенты и принимать меры по взысканию задолженности.

2. Полнота и достоверность данных - отчет должен содержать полную и достоверную информацию о суммах задолженности, сроках просрочки, причинах задолженности и других важных характеристиках. Это позволяет оценить масштаб проблемы и принять обоснованные решения.

3. Однозначность и понятность - отчет должен быть понятным и однозначным, чтобы каждый заинтересованный сотрудник или руководитель мог быстро и корректно оценить ситуацию. Необходимо избегать двусмысленных формулировок и неясных показателей.

4. Сравнимость и анализирование - отчет должен быть структурированным и удобным для сравнения данных по разным клиентам или периодам времени. Это позволяет выявить тенденции, анализировать эффективность мер по взысканию задолженности и принимать обоснованные решения.

5. Доступность и конфиденциальность - отчет должен быть доступным для сотрудников, которым это необходимо для выполнения своих обязанностей, при этом должна быть обеспечена конфиденциальность информации о задолженности клиентов и других коммерческих данных.

Соблюдение данных принципов позволяет составить отчет о задолженности клиентов по срокам эффективным и информативным, что обеспечивает возможность принимать обоснованные решения и улучшать финансовое состояние компании.

Характеристики задолженности по срокам

Для составления отчета о задолженности клиентов по срокам необходимо учитывать несколько характеристик.

| Характеристика | Описание |

|---|---|

| Срок задолженности | Указывает на превышение клиентом установленного срока оплаты. Может быть выражен в днях или месяцах. |

| Сумма задолженности | Показывает общую сумму денежных средств, которую клиент не оплатил в установленный срок. |

| Категория задолженности | Определяет степень риска, связанную с задолженностью клиента. Может быть выделено несколько категорий, например, "незначительная", "средняя", "критическая". |

| Продолжительность задолженности | Указывает на период времени, в течение которого клиент не выплачивал задолженность. Может быть выражена в днях, неделях или месяцах. |

| Возраст задолженности | Отражает временные рамки возникновения задолженности. Может быть определен в днях, месяцах или годах. |

Учет и анализ данных по характеристикам задолженности по срокам позволяет оценить финансовое состояние клиентов и принять меры для улучшения платежной дисциплины.

Анализ структуры задолженности клиентов

Одной из основных характеристик задолженности клиентов является ее объем. Анализ объема задолженности позволяет определить суммарную сумму задолженности и ее динамику в течение определенного периода времени.

Важной характеристикой задолженности клиентов является ее длительность. Анализ длительности задолженности позволяет выявить клиентов, которые имеют задолженность на протяжении длительного времени. Это может свидетельствовать о финансовых проблемах клиента.

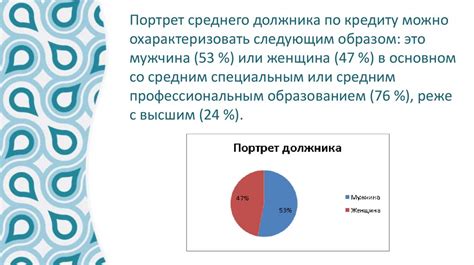

Также, важно проанализировать структуру задолженности по группам клиентов. Это позволит выявить категории клиентов, которые имеют больший объем задолженности и определить причины их задолженности. Например, можно выявить, что большая часть задолженности приходится на определенную группу клиентов, что может указывать на неэффективную работу с этой группой.

Важно отметить, что анализ структуры задолженности клиентов должен проводиться регулярно, чтобы предупреждать возможные проблемы и принимать необходимые меры для улучшения ситуации. Это поможет организации более эффективно управлять задолженностью и минимизировать финансовые риски.

Методы определения категорий должников

Для определения категорий должников и систематизации информации о задолженности клиентов по срокам, используются различные методы и подходы. Каждый из них имеет свои особенности и применяется в зависимости от целей и задач компании.

Один из наиболее распространенных методов – это деление должников на группы в зависимости от суммы задолженности. Для этого возможно использование следующих категорий:

- Малые должники – клиенты с незначительной суммой задолженности, которую они должны вернуть.

- Средние должники – клиенты с суммой задолженности, превышающей малую сумму, но не являющиеся крупными должниками.

- Крупные должники – клиенты с крупной суммой задолженности, которую они должны вернуть.

Другой метод определения категорий должников основывается на просроченности платежа. В этом случае используются следующие категории:

- Должники с незначительной просрочкой – клиенты, которые не оплатили свои обязательства в течение небольшого периода времени.

- Должники с средней просрочкой – клиенты, которые не оплатили свои обязательства в течение среднего периода времени.

- Должники с крупной просрочкой – клиенты, которые не оплатили свои обязательства в течение длительного периода времени.

Также существует метод классификации должников на основе комбинации различных факторов, например, суммы задолженности и просроченности платежа. В этом случае возможны следующие категории:

- Малые должники с незначительной просрочкой.

- Средние должники с средней просрочкой.

- Крупные должники с крупной просрочкой.

Выбор конкретного метода определения категорий должников зависит от конкретных условий работы компании, а также от того, какую информацию и статистику о задолженности необходимо получить и анализировать.

Стратегии работы с должниками

1. Проактивный подход

Вместо ожидания, что клиенты своевременно выплатят задолженность, компания принимает инициативу и активно взаимодействует с должниками. Проактивный подход включает:

- Регулярные напоминания о задолженности через электронную почту или SMS-сообщения.

- Звонки и переговоры с должниками для обсуждения ситуации и поиска взаимовыгодных решений.

- Предоставление дополнительных услуг или льгот клиентам с задолженностью для стимулирования погашения.

2. Разработка планов погашения

Компания разрабатывает индивидуальные планы погашения для каждого должника, учитывая их финансовую ситуацию и возможности. Планы могут включать разбивку суммы задолженности на частичные платежи, установление сроков и условий возврата.

3. Установление дополнительных гарантий

Для снижения риска непогашения задолженности, компания может требовать от должников предоставления дополнительных гарантий. Это может быть залог имущества, поручительство третьих лиц или дополнительная сумма депозита.

4. Сотрудничество с коллекторскими агентствами

В случае неудачных попыток взыскания задолженности самостоятельно, компания может передать дело коллекторскому агентству. Они будут заниматься долгами от имени компании и использовать все доступные правовые средства для взыскания долга.

5. Мониторинг и анализ

Компания должна вести постоянный мониторинг задолженности клиентов и проводить анализ эффективности принятых стратегий работы с должниками. Это позволит выявить успешные методы и корректировать стратегии в соответствии с изменяющейся ситуацией.

Применение этих стратегий позволит компании эффективно управлять задолженностью клиентов и минимизировать риски непогашения долгов.