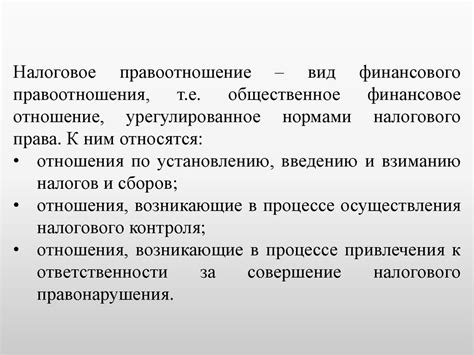

Налоговое право является одной из важнейших подотраслей финансового права. Оно регулирует отношения между государством и налогоплательщиками. Налоговая система каждой страны определяет порядок сбора налогов и распределения финансовых ресурсов государства.

Цель налогового права - обеспечить справедливое и эффективное взимание налогов от граждан и предприятий. Для этого в налоговом праве устанавливаются правила определения налоговой базы, ставок налогов, способов и сроков их уплаты, а также меры по контролю за их исполнением.

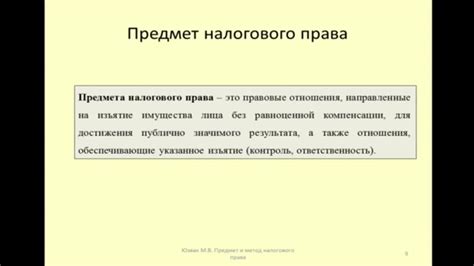

Налоговое право имеет свои особенности и отличается от других подотраслей финансового права. Оно регулирует отношения, связанные с налогообложением, то есть сбором налогов от лиц и организаций. Налоговые нормы применяются в отношении всех налогоплательщиков независимо от их субъектного состояния.

Налоговое право является одной из основных составляющих финансового права и имеет важное значение для функционирования государства. Эта подотрасль финансового права регулирует государственные отношения в сфере налогообложения и способствует формированию бюджетных ресурсов.

Определение налогового права

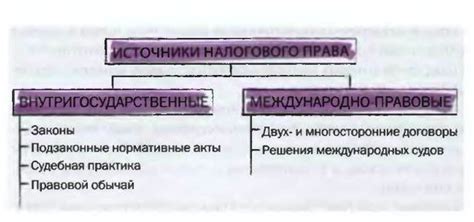

Налоговое право имеет свои особенности и принципы, которые ограничивают деятельность налоговых органов и устанавливают права и обязанности налогоплательщиков. Оно базируется на Конституции Российской Федерации, федеральных законах и подзаконных актах, а также международных соглашениях, к которым государство присоединилось.

Налоговое право регулирует различные аспекты налогообложения - от установления ставок налогов до определения сроков и порядка их уплаты. Оно также устанавливает требования и нормы, касающиеся декларирования доходов и налоговых выплат, а также поведение налоговых органов и налоговых проверок.

Цель налогового права - обеспечить бесперебойную и справедливую систему налогообложения, которая приносит государству необходимые доходы для обеспечения своих функций. Оно также регулирует взаимоотношения между налоговыми органами и налогоплательщиками, защищает права и интересы каждой стороны.

В целом, налоговое право является неотъемлемой частью финансового права и играет ключевую роль в обеспечении финансовой устойчивости и развития государства.

Структура налогового права

Структура налогового права представляет собой сложную систему, включающую в себя нормативные акты, определяющие порядок установления, изменения и отмены налогов, а также права и обязанности налогоплательщиков и налоговых органов.

Наиболее важной частью структуры налогового права являются налоговые кодексы, которые содержат основные положения о налоговой системе, виды налогов, их ставки и особенности учета и уплаты.

Также структура налогового права включает в себя нормативные акты, регулирующие процедуры взимания налогов, правила обжалования решений налоговых органов, а также права и обязанности налоговых агентов.

Для удобства и систематизации налогового права, оно подразделяется на отдельные подотрасли, такие как налоговое законодательство, налоговые процедуры и налоговая практика.

| Подотрасль налогового права | Описание |

|---|---|

| Налоговое законодательство | Содержит основные законы и кодексы, регулирующие установление и взимание налогов. |

| Налоговые процедуры | Устанавливают порядок учета и уплаты налогов, правила обжалования налоговых решений и другие процедуры, связанные с взиманием налогов. |

| Налоговая практика | Содержит судебные решения и акты налоговых органов, выработанные на основе применения налогового законодательства. |

Структура налогового права является важной основой для осуществления налоговой политики государства и обеспечения справедливого и эффективного взимания налогов.

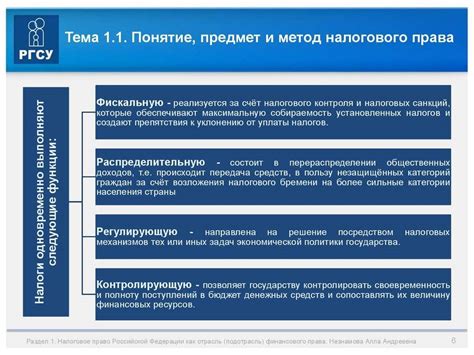

Основные функции налогового права

1. Регулятивная функция.

Одна из основных функций налогового права заключается в регулировании экономической активности граждан и организаций путем установления налоговых обязательств и правил их исполнения. Налоговое право определяет размеры налоговых ставок, порядок и сроки уплаты налогов, а также предоставляет возможность применения штрафных санкций в случае нарушения налоговых обязательств.

2. Финансовая функция.

Налоговое право играет важную роль в обеспечении финансовой устойчивости государства и финансировании его обязательств перед населением и организациями. Путем взимания налогов государство получает средства для осуществления своих функций, таких как финансирование социальных программ, обороны, образования и других сфер жизни.

3. Распределительная функция.

Наиболее очевидным проявлением этой функции является использование прогрессивной шкалы налогообложения, когда налоговая нагрузка распределяется более справедливо с учетом уровня доходов граждан и организаций. Отрицательный эффект от этого может быть минимизирован путем использования системы налоговых льгот для определенных социальных групп и секторов экономики.

4. Контрольно-надзорная функция.

Налоговое право играет важную роль в контроле и надзоре за исполнением налоговых обязательств граждан и организаций. Государство имеет право требовать предоставления отчетности о доходах, расходах и налоговых обязательствах, а также провести проверку и расследование в случае нарушения налогового законодательства.

5. Стимулирующая функция.

Налоговое право может использоваться для стимулирования развития определенных отраслей экономики или повышения конкурентоспособности страны. Например, установление налоговых льгот для инвестиций в научно-исследовательскую деятельность или налоговых стимулов для предприятий, занимающихся экологически чистым производством.

Сферы применения налогового права

- Налогообложение доходов физических лиц. Налоговое право определяет порядок и ставки налогообложения доходов физических лиц, включая зарплату, проценты по вкладам, дивиденды и другие источники дохода.

- Налогообложение прибыли организаций. Налоговое право устанавливает правила налогообложения прибыли организаций, включая ставки налога на прибыль, порядок учета расходов и вычетов.

- Налогообложение недвижимого имущества. Налоговое право определяет порядок и ставки налогообложения недвижимости, включая налог на землю и налог на имущество.

- Налогообложение товаров и услуг. Налоговое право устанавливает ставки и правила налогообложения товаров и услуг, включая налог на добавленную стоимость.

- Налогообложение наследств и дарений. Налоговое право определяет порядок и ставки налогообложения наследств и дарений.

- Налогообложение внешнеэкономической деятельности. Налоговое право регулирует налогообложение товаров и услуг, экспортируемых и импортируемых, а также устанавливает налоговые льготы для различных видов внешнеэкономической деятельности.

Сферы применения налогового права очень разнообразны и величина налоговых платежей имеет значительное влияние на финансовое состояние государства и его граждан. Правильное применение налогового права позволяет государству осуществлять свои функции и обеспечивать развитие экономики и социальной сферы.

Значение налогового права в экономике

Во-первых, налоговая система способствует сбору средств, необходимых для функционирования государства. Подоходный налог, налог на добавленную стоимость, налог на недвижимость - все эти налоги помогают государству обеспечивать свои основные функции, включая развитие экономики и обеспечение стабильности финансовой системы.

Во-вторых, налоговое право имеет огромное значение в обеспечении социальной справедливости. Распределение налогового бремени между различными слоями населения помогает уровнять доходы и уменьшить социальные неравенства. Прогрессивная система налогообложения, которая предполагает более высокую ставку для богатых, позволяет правительству снизить неравенство и создать условия для более справедливого общества.

В-третьих, налоги играют важную роль в регулировании экономических процессов. Налоговые льготы и стимулы, предоставляемые правительством, способствуют развитию определенных отраслей экономики и привлечению инвестиций. Они могут быть использованы для поощрения предпринимательства, инноваций и экологической устойчивости. Налоговое право также позволяет контролировать и предотвращать недобросовестную конкуренцию, необоснованное ослабление налогообложения и другие негативные явления в экономике.

И наконец, налоговое право имеет важное значение для обеспечения финансовой устойчивости и устойчивого экономического развития страны. Оно не только обеспечивает стабильный источник доходов для государства, но и способствует формированию ответственного и осознанного подхода к финансовым вопросам. Строгое соблюдение налогового законодательства помогает обеспечить финансовую стабильность, сократить долговую нагрузку и создать благоприятную инвестиционную среду.

| Значение налогового права в экономике: |

|---|

| Обеспечение доходов государства |

| Формирование социальной справедливости |

| Регулирование экономических процессов |

| Обеспечение финансовой устойчивости |