НДС, или налог на добавленную стоимость, является одним из основных налогов в России. Он взимается с большинства товаров и услуг, и его размер определяется в процентном отношении к стоимости продукта или услуги. Однако, в некоторых случаях, НДС не облагается в договоре.

Основной причиной необложения НДС является то, что некоторые товары и услуги не признаются объектом налогообложения. К таким товарам и услугам относятся медицинские услуги, образовательные услуги, аренда жилого помещения и другие. Также, НДС может не облагаться в договоре, если стоимость товара или услуги ниже установленного законом порога, после которого начисляется НДС. Это делается для поддержки малого и среднего бизнеса.

Важно отметить, что необложение НДС в договоре не означает, что товар или услуга являются бесплатными или освобождены от налогообложения вовсе. Просто для них применяются особые условия налогообложения, предусмотренные законодательством. Компании и частные предприниматели, занимающиеся предоставлением таких товаров и услуг, должны внимательно изучить правила и условия необложения НДС и правильно оформить договоры с соответствующими контрагентами.

Налог на добавленную стоимость: основные принципы и обязательства

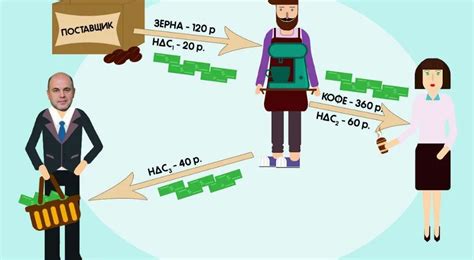

Основными принципами взимания НДС являются принцип территориальности и принцип налогообложения оборота. Принцип территориальности означает, что НДС взимается на территории страны и применяется к товару, работе или услуге, оказанной внутренними или иностранными лицами, зарегистрированными в России.

Принцип налогообложения оборота означает, что НДС взимается на каждом этапе производства и продажи товаров или услуг. Это позволяет учесть добавленную стоимость, которую создают производители и поставщики.

Обязательствами при взимании НДС является регистрация в налоговой службе и предоставление отчетности. Регистрация происходит при получении статуса плательщика НДС, после чего предприниматель обязан вести учет всех операций, связанных с этим налогом. Кроме того, регулярно нужно предоставлять отчетность в налоговую службу, которая включает в себя декларации и книги учета.

В случае нарушения обязательств по уплате НДС предусмотрены штрафы и санкции со стороны налоговой службы. Поэтому предприниматели должны строго следить за соблюдением налогового законодательства и своевременно выполнять все свои обязанности.

Структура договора: что должно быть указано

Структура договора должна быть четкой и содержать следующие важные элементы:

| 1. | Сведения о сторонах: |

| - Полное наименование организации, ее юридический адрес и контактная информация; | |

| - Реквизиты документов, подтверждающих полномочия представителей сторон; | |

| - ИНН, КПП и другие необходимые идентификационные данные; | |

| - Банковские реквизиты сторон. | |

| 2. | Предмет договора: |

| - Краткое описание сути и цели заключения договора; | |

| - Объекты и услуги, на которые распространяются действия договора. | |

| 3. | Сроки: |

| - Дата начала и окончания действия договора; | |

| - Условия и порядок продления или расторжения договора. | |

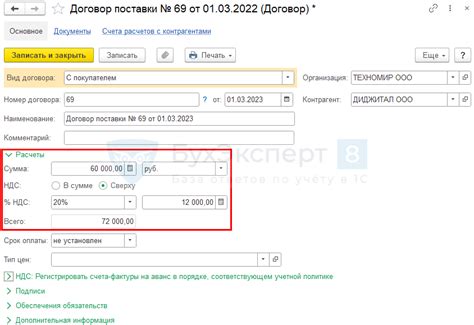

| 4. | Финансовые условия: |

| - Сумма договора и порядок расчетов; | |

| - Условия оплаты и валюта платежей; | |

| - Вопросы, касающиеся НДС (облагается или не облагается). | |

| 5. | Особые условия: |

| - Условия и предписание, которые могут повлиять на исполнение договора; | |

| - Ответственность сторон и порядок разрешения споров. | |

| 6. | Подпись и печать: |

| - Подписи и печати уполномоченных представителей сторон. |

Обращайте внимание на тщательное заполнение каждого раздела договора, чтобы избежать возможных проблем и непонимания между сторонами.

Какие условия могут исключить НДС из договора

В некоторых случаях, при заключении договора, возможно исключение налога на добавленную стоимость (НДС) из суммы, указанной в договоре. Это может быть обусловлено следующими условиями:

- Договор с иностранной компанией. Если одна из сторон договора является иностранной компанией, а предметом договора является международная торговля, то в определенных случаях можно исключить НДС из суммы договора. Это связано с особенностями налогообложения при экспорте товаров или услуг за пределы Российской Федерации.

- Внутрикорпоративные операции. Если договор заключается между юридическими лицами, входящими в единую корпорацию и ведущими экономическую деятельность, то в некоторых случаях договор может быть освобожден от НДС. Это возможно при соблюдении определенных условий, установленных налоговым законодательством.

- Особые виды деятельности. Некоторые виды деятельности могут быть исключены из сферы применения НДС, поскольку они не являются объектом данного налога. Например, медицинские услуги, образовательные услуги или услуги социального назначения обычно не облагаются НДС, а значит, их стоимость не указывается в договоре.

Однако, необходимо отметить, что исключение НДС из договора возможно только при соблюдении всех требований налогового законодательства. Для этого рекомендуется обратиться к специалисту по налоговому праву или к налоговой консультации для получения правильной информации и подробного консультирования по данному вопросу.

Импорт и экспорт: особенности обложения НДС

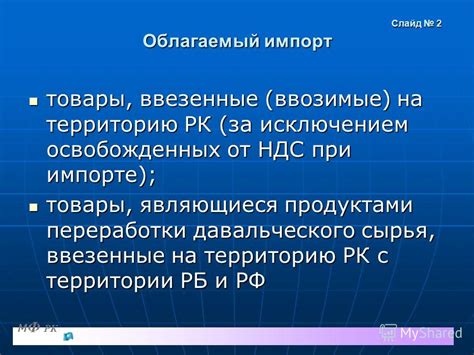

Вопрос обложения импорта и экспорта НДС является одним из ключевых при осуществлении таких операций. В каждой стране существуют свои правила и законы, регулирующие этот процесс.

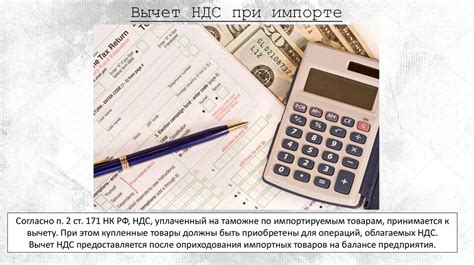

Если рассмотреть особенности Российской Федерации, то импорт товаров облагается НДС по ставке 20%. При этом налоговая база определяется как стоимость товаров плюс все дополнительные расходы, связанные с доставкой и таможенным оформлением.

Важно отметить, что компании имеющие статус плательщика НДС могут взять на себя роль налогового агента и уплачивать налог по счетам своих контрагентов, расположенных за рубежом.

Что касается экспорта товаров, здесь применяется принцип «нулевой ставки». Это значит, что НДС не включается в стоимость товара при экспорте, однако при этом компании имеют право на вычет НДС, уплаченного ранее на этапе производства или приобретения товара.

Кроме того, для осуществления экспорта можно воспользоваться механизмом таможенного транзита, при котором НДС не начисляется до момента вывоза товаров из страны.

Таким образом, при импорте товаров вступает в силу НДС, который уплачивается в соответствии с установленными ставками. В то же время, при экспорте товаров, НДС не облагается, что придает определенные преимущества предпринимателям на международном рынке.

НДС при международных операциях: актуальные рекомендации

Для правильного применения НДС при международных операциях рекомендуется следовать следующим рекомендациям:

- Определите место совершения операции. Иногда определение места совершения операции может играть ключевую роль в выборе применяемой ставки НДС или в исключении операции из сферы действия НДС.

- Изучите национальное законодательство страны-поставщика и страны-получателя товара или услуги. Каждая страна имеет свои правила и нюансы по обложению НДС. Поэтому, для правильного применения НДС в международных операциях, необходимо учесть требования обеих стран

- Определите резидентность сторон. Если одна из сторон операции (поставщик или получатель) является резидентом, а другая - нерезидентом, это может повлиять на применение НДС и возникновение обязанности уплаты налога.

- Учитывайте международные соглашения и двойное налогообложение. Некоторые страны имеют соглашения по избежанию двойного налогообложения, которые могут влиять на применение НДС в международных операциях.

- Внимательно документируйте операции. Четкая и подробная документация поможет доказать правомерность применения той или иной ставки НДС или освобождение операции от налогообложения в случае проверки со стороны налоговых органов.

- Сотрудничайте с налоговыми консультантами. В случае сомнений по применению НДС в международных операциях рекомендуется обратиться за консультацией к опытным специалистам в области налогообложения.

Следование данным рекомендациям поможет избежать ошибок и неправомерных действий при обложении НДС в международных операциях. Тщательное изучение требований налогового законодательства и сотрудничество с экспертами в этой области позволят соблюсти все необходимые нормы и правила и избежать возможных налоговых проблем.

Условия использования НДС внутри страны

1. Компании, осуществляющие деятельность, не подлежащую налогообложению НДС:

- Медицинские услуги

- Образование

- Финансовые операции

- Страхование

- Культура и спорт

2. Освобожденные от НДС виды деятельности:

- Экспорт товаров и услуг

- Трансграничные поставки товаров

- Таможенные операции

- Сделки с ценными бумагами

3. Применение нулевой ставки:

- Признание международной транспортной деятельности

- Транспортные услуги по внутренним перевозкам пассажиров и грузов

- Страхование здоровья и жизни

- Электронные услуги

Определение условий использования НДС внутри страны позволяет компаниям сократить налоговое бремя и увеличить конкурентоспособность на рынке. Но при этом необходимо внимательно изучить законодательство и применять налоговые льготы с учетом требований и ограничений государства.

Особенности договоров с организациями-нерезидентами

Одной из главных особенностей договоров с организациями-нерезидентами является то, что они обычно не подлежат обложению НДС. В отличие от договоров с резидентами, в которых НДС является обязательным элементом стоимости товаров и услуг, договоры с организациями-нерезидентами обычно освобождаются от этого налога.

Причиной освобождения от НДС в договорах с организациями-нерезидентами может быть отсутствие возможности контроля и сбора налога со стороны государства, в котором зарегистрирована организация-нерезидент. Также это может быть связано с необходимостью соблюдения международных договоров и соглашений, которые предусматривают особые условия для организаций-нерезидентов.

Важно отметить, что освобождение от НДС в договорах с организациями-нерезидентами не означает отсутствие налогообложения вообще. Вместо НДС может применяться другой налог или сбор, установленный государством. Поэтому перед заключением договора с организацией-нерезидентом необходимо провести тщательное изучение налогового законодательства страны, в которой зарегистрирована эта организация, а также международных соглашений, существующих между этими странами.

Таким образом, при заключении договоров с организациями-нерезидентами необходимо учитывать особенности налогообложения, в том числе освобождение от НДС. Это поможет избежать проблем и непредвиденных расходов в будущем.

Как разрешить спорную ситуацию по НДС в договоре

Возникающие споры в отношении обложения НДС в договоре могут быть вызваны различными причинами, и часто требуют детального анализа и разрешения. Вот некоторые шаги, которые могут помочь разрешить спорную ситуацию по НДС:

1. Изучение договора и налогового законодательства

Внимательно проанализируйте условия договора и соответствующие статьи налогового законодательства, чтобы понять, как формулировки могут повлиять на обложение НДС.

2. Консультация с налоговым юристом или специалистом по НДС

Обратитесь за консультацией к профессиональному специалисту по НДС, который имеет опыт в разрешении споров по налогообложению. Они помогут вам оценить ситуацию и предоставят рекомендации по дальнейшим шагам.

3. Сбор необходимой документации

Соберите все документы, которые могут подтвердить вашу позицию в споре, включая копии договора, счета-фактуры, претензии и любую другую соответствующую документацию.

4. Подготовка официального запроса

Составьте официальный запрос, в котором указывайте свою позицию по обложению НДС и обоснуйте ее на основе анализа договора и законодательства. Приложите к запросу копии соответствующих документов.

5. Представление своей позиции уполномоченным органам

Представьте свою позицию и все сопроводительные документы уполномоченному органу, занимающемуся налоговым спором. Объясните свою точку зрения и предоставьте все требуемые объяснения и доказательства. Возможно, вам понадобится участвовать в различных процедурах, таких как аудит, опрос и т.д.

6. Рассмотрение спора и получение решения

После представления вашей позиции и всех необходимых документов орган рассмотрит спор и примет решение. Решение может быть положительным, если вам будет разрешено не облагать НДС, или отрицательным, если вам будет приказано взимать НДС.

7. Оценка возможности апелляции

Если вы не согласны с решением, оцените возможность апелляции совместно с вашим налоговым юристом или специалистом по НДС. Обратитесь к адвокату, чтобы узнать, имеете ли вы шансы успешно оспорить решение в административном или судебном порядке.

Следуя этим шагам, вы сможете участие в решении споров по обложению НДС в договоре и защитить свои права и интересы.