Налог на добавленную стоимость (НДС) является одним из наиболее распространенных налоговых сборов, используемых в большинстве стран мира. Этот налог взимается с продажи товаров и услуг и обычно включается в стоимость конечного продукта. Однако в отдельных случаях, таких как международная почтовая служба (МПЗ), НДС не включается в стоимость, что вызывает некоторые вопросы и неопределенность.

Почта является особым видом деятельности, связанной с доставкой писем и посылок на различные расстояния. В некоторых случаях государство может предоставить почтовым службам особые привилегии, включая освобождение от оплаты налогов и пошлин. В России, например, Федеральный закон "О почтовой связи" устанавливает особый порядок налогообложения и государственной поддержки для почтовых операторов.

Когда речь идет о НДС и почтовых услугах, ситуация становится сложной. Почта может взимать с клиента плату за доставку, которая включает НДС, поскольку НДС применяется ко всем услугам, включая почтовую доставку. Однако, когда дело доходит до международных почтовых отправлений, НДС может быть не включен в общую стоимость службы.

НДС и МПЗ: что нужно знать

При обсуждении вопроса о включении НДС в стоимость материалов, покупаемых за рубежом (МПЗ), необходимо помнить несколько ключевых моментов.

Во-первых, в Российской Федерации НДС является налогом на добавленную стоимость, который взимается с каждой стадии производства и реализации товаров и услуг. Однако, при покупке МПЗ, на которые не был уплачен НДС в другой стране, этот налог не включается в стоимость.

Во-вторых, основным объяснением отсутствия НДС в стоимости МПЗ является принцип торговой политики государства. Многие страны предоставляют различные льготы предприятиям при импорте материалов и комплектующих из-за рубежа, что позволяет им снизить расходы на производство и увеличить конкурентоспособность на мировом рынке.

В-третьих, не включение НДС в стоимость МПЗ имеет свои плюсы и минусы. С одной стороны, это позволяет предприятиям сэкономить на налогах и улучшить свои финансовые показатели. С другой стороны, возможны проблемы с возвратом НДС при экспорте готовой продукции, а также повышение стоимости запасных частей и сервиса.

Таким образом, знание особенностей НДС и МПЗ позволяет предприятиям принимать правильные решения в сфере международной торговли и эффективно вести свою деятельность на мировом рынке.

Общие сведения о НДС

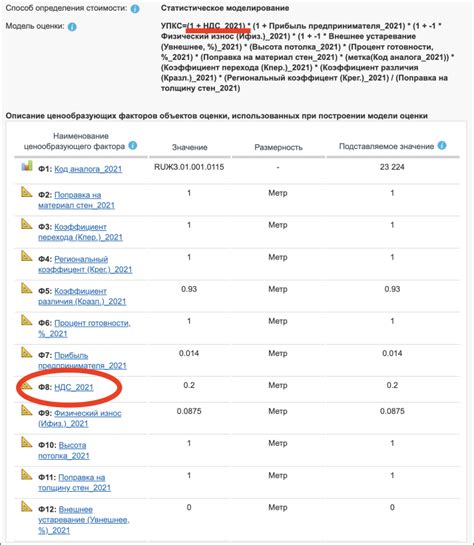

Ставка НДС обычно составляет 20%, хотя существуют и другие ставки для отдельных видов товаров и услуг. В некоторых случаях НДС может быть пониженной ставкой (10%) или быть освобожденным от уплаты.

В отличие от других налогов, НДС включается в стоимость товаров и услуг и лицо, получающее товар или услугу, оплачивает НДС вместе со стоимостью. Поэтому НДС часто называют "налогом на потребление".

НДС является одним из основных источников доходов государства и используется для финансирования различных социальных программ и проектов. Во многих странах НДС также является частью схемы взимания налогов с предприятий и физических лиц.

В целом, НДС является сложным и многоаспектным налогом, который требует тщательного учета и следования правилам и законодательству. Понимание основных сведений о НДС поможет всем участникам экономики разобраться в этом налоге и правильно его уплачивать или получать обратно.

МПЗ: основные понятия

МПЗ характеризуются рядом основных понятий:

- Нормативный запас – установленный предприятием минимальный уровень МПЗ, который необходим для бесперебойного производства.

- Остаточная стоимость МПЗ – стоимость МПЗ, оставшаяся после вычета из их первоначальной стоимости амортизации и списаний.

- Учетная стоимость МПЗ – стоимость МПЗ, отражаемая в бухгалтерии предприятия.

- Инвентаризация МПЗ – процесс определения фактического количества и стоимости МПЗ на складе предприятия.

- Оборачиваемость МПЗ – показатель, отражающий скорость обновления МПЗ, рассчитывается как отношение величины выручки предприятия к среднегодовому значению МПЗ.

Правильное управление МПЗ является одной из задач бизнеса, поскольку от этого зависит эффективность производства и конкурентоспособность компании. Важно правильно определить нормативный запас, контролировать остаточную и учетную стоимость МПЗ, периодически проводить инвентаризацию и улучшать оборачиваемость МПЗ.

Принципы расчета НДС для МПЗ

Первый принцип - применение общих ставок НДС. Ставки НДС для МПЗ зависят от их видов. На оборудование и печатные материалы устанавливается ставка в размере 20%, на запчасти и материалы – 10%. Однако, есть определенные категории МПЗ, на которые ставка составляет 0%, такие как инструменты для сельского хозяйства и производственное оборудование для ЖКХ.

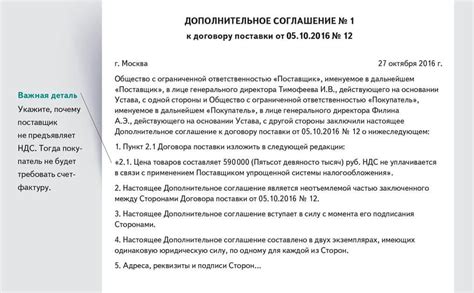

Второй принцип - применение особого порядка предъявления документов, необходимых для расчета НДС. Для МПЗ, которые относятся к основным средствам предприятия, обязательно предъявление налоговой накладной при передаче МПЗ. Для запасных частей и материалов также требуется налоговая накладная, но только при их передаче за вознаграждение.

Третий принцип - включение НДС в стоимость МПЗ или его отсутствие. В отличие от других товаров и услуг, НДС не включается в стоимость МПЗ. Это означает, что при покупке МПЗ, его стоимость будет равна цене без учета НДС. НДС оплачивается отдельно и составляет определенный процент от стоимости МПЗ в зависимости от применяемой ставки.

Таким образом, принципы расчета НДС для МПЗ являются основой для правильного учета и оплаты налога на добавленную стоимость. Знание и соблюдение этих принципов позволяет предприятиям и организациям правильно планировать и осуществлять свою деятельность в соответствии с требованиями налогового законодательства.

Основные критерии, устанавливающие не включение НДС в стоимость МПЗ

1. Специфика рынка

Один из основных критериев, определяющих не включение НДС в стоимость материалов первой затраты (МПЗ), является специфика рынка. Некоторые рыночные отрасли имеют свои особенности, которые делают включение НДС в стоимость МПЗ невозможным или нерациональным.

2. Регулирующие нормы

Регулирующие нормы государства также могут устанавливать, что НДС не включается в стоимость МПЗ. В некоторых случаях, законодательство может требовать четкого разделения стоимости материалов с учетом НДС и без учета НДС.

3. Назначение МПЗ

Еще одним фактором, влияющим на включение или не включение НДС в стоимость МПЗ, является его назначение. Если МПЗ используется для определенных целей, к примеру, для производства товаров или услуг, то НДС может быть включен в стоимость МПЗ. Однако, если МПЗ используется для личных или не коммерческих целей, НДС может не включаться.

4. Уровень компенсации

Некоторые организации могут получать компенсацию за уплаченный НДС по приобретенным МПЗ. В этом случае, НДС не включается в стоимость МПЗ, так как организация получает возможность вернуть уплаченный НДС и несет финансовые затраты только по сути стоимости МПЗ.

Таким образом, основными критериями, определяющими не включение НДС в стоимость МПЗ, являются специфика рынка, регулирующие нормы, назначение МПЗ и возможность компенсации уплаченного НДС.

- Основной причиной является специфическое положение МПЗ на рынке. Такие продукты имеют широкое применение в различных отраслях промышленности и потребляются как сырье для производства других товаров. Поэтому, учитывая сложность учета и требования налогового законодательства, производители МПЗ не включают НДС в стоимость товаров.

- Такая практика способствует снижению стоимости МПЗ и делает их более конкурентоспособными на рынке. Это особенно важно для производителей, которые используют МПЗ в своей деятельности.

- Не включение НДС в стоимость МПЗ также может быть связано с особенностями учета и налогообложения в отраслях, где эти продукты используются. В некоторых случаях, при использовании МПЗ для производства товаров, НДС включается в себестоимость конечного продукта.

- Возможно, что такая практика является следствием налоговых льгот или субсидий, которые предоставляются производителям МПЗ. Не включение НДС в стоимость товаров может быть одним из способов компенсации дополнительных расходов на их производство.

В целом, причины и объяснения, почему НДС не включается в стоимость масел, пластиков и защитных покрытий, могут быть связаны с особенностями данной отрасли и целями производителей. Такая практика способствует стимулированию производства и конкуренции на рынке, что положительно сказывается на экономике в целом.

Объяснение невключения НДС в стоимость МПЗ

Основной причиной невключения НДС в стоимость МПЗ является то, что налоговые органы считают МПЗ не являющимися собственно товаром, а средством производства или инструментом для создания товаров или услуг. Таким образом, НДС платится только на готовую продукцию или оказанные услуги, которые были созданы при использовании МПЗ.

Такая система налогообложения позволяет более точно учесть стоимость НДС по товарам и услугам на каждом этапе производства или предоставления услуги. Более того, это способствует уменьшению непосредственных затрат налогоплательщиков и упрощает процесс учета и уплаты НДС.

Кроме того, невключение НДС в стоимость МПЗ может иметь связь с особенностями учета и налогообложения в разных отраслях экономики. Например, в сфере строительства, где МПЗ является одним из ключевых элементов, более удобно и эффективно учитывать НДС по уже построенным объектам или оказанным услугам, а не по комплектующим материалам и инструментам.

Таким образом, невключение НДС в стоимость МПЗ является законодательно установленной практикой, которая облегчает учет и налогообложение товаров и услуг в России. Понимание этой практики позволяет предпринимателям и налогоплательщикам более точно учесть свои затраты и оптимизировать налоговые платежи.

Взаимосвязь между НДС и МПЗ: основные причины

При обсуждении вопроса о том, почему НДС не включается в стоимость МПЗ, необходимо рассмотреть несколько основных причин, объясняющих данную ситуацию:

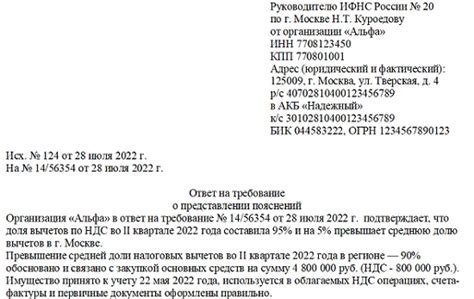

- Учетная политика предприятия. В российском законодательстве предусмотрена возможность выбора предприятием между двумя вариантами учета НДС: включение его в стоимость МПЗ или отдельное указание суммы НДС. Основная причина, почему предприятия не включают НДС в стоимость МПЗ, заключается в том, что такой подход позволяет отразить налоговый кредит по НДС в отчетности и получить возможность возвращения его из бюджета.

- Более выгодная налоговая ставка. НДС на МПЗ обычно облагается по особой ставке, которая может быть ниже общей ставки налога. Данное обстоятельство является дополнительным стимулом для предприятий не включать НДС в стоимость МПЗ. Таким образом, они получают возможность уменьшить общий размер налоговых платежей.

- Оптимизация бизнес-процессов. Разделение стоимости МПЗ и НДС также позволяет снизить административные расходы предприятия на учет и контроль налоговых обязательств. Благодаря данной оптимизации, предприятие может сосредоточиться на более важных процессах, таких как производство и продажа товаров и услуг.

- Соответствие международным стандартам. Включение НДС в стоимость МПЗ может создать определенные сложности при осуществлении внешнеэкономической деятельности и соблюдении правил и требований, нормативно-технической документации и таможенного законодательства. Поэтому, многие предприятия решают не включать НДС в стоимость МПЗ, чтобы избежать потенциальных проблем и конфликтов с международными партнерами.

В целом, необходимо отметить, что отсутствие включения НДС в стоимость МПЗ является результатом сложных финансово-экономических, налоговых и организационно-управленческих факторов. Предприятия принимают такое решение на основе оптимизации налоговых платежей, учетных политик и международных стандартов, стремясь максимизировать эффективность своей деятельности.