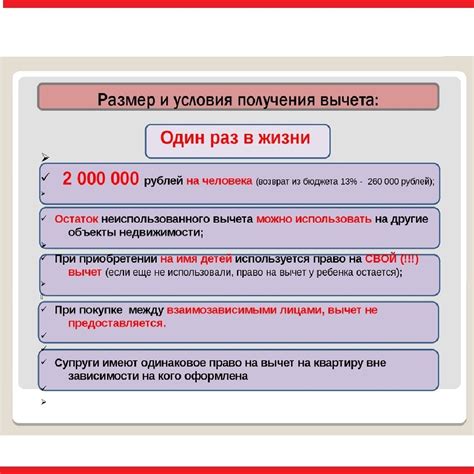

Вопрос о налоговом вычете является актуальным для большинства граждан, особенно для тех, кто хочет сэкономить на уплате налогов. Однако, не всем дано в полной мере воспользоваться этой возможностью. Ограничение на сумму налогового вычета в 260 тысяч рублей вызывает немало вопросов и споров.

Во-первых, необходимо понимать, что налоговый вычет - это средство, предоставляемое государством для поддержки определенных категорий населения, а именно: граждан, имеющих ребенка, инвалидов, ветеранов и т.д. При этом, налоговый вычет должен быть соразмерен доходам и возможностям налогоплательщика.

Именно по этой причине и существует ограничение на сумму налогового вычета. Установление верхней границы позволяет справедливо распределить бюджетные средства и не допускать злоупотреблений. Также, это позволяет учесть тот факт, что богатые граждане способны использовать другие инструменты для уменьшения своих налоговых обязательств.

Каковы причины ограничения налогового вычета 260 тысячами?

Ограничение налогового вычета в размере 260 тысяч рублей было введено с целью балансирования бюджета и справедливого распределения налогового бремени среди налогоплательщиков.

Одной из причин ограничения налогового вычета является необходимость обеспечить справедливость в системе налогообложения. Высокие налоговые вычеты могут привести к ситуации, когда некоторые налогоплательщики с высоким уровнем дохода получают значительные налоговые льготы, чем снижают свою общую налоговую нагрузку. Это может создать неравенство и негативно сказаться на социальной справедливости.

Ограничение налогового вычета также помогает обеспечить финансовую стабильность бюджета. Если бы не было ограничений, налоговые вычеты могли бы существенно снизить доходы государства, что усложнило бы выполнение бюджетных обязательств и финансирование государственных программ.

Ограничение налогового вычета позволяет также стимулировать граждан к накоплению и инвестированию дополнительных средств. Если налоговый вычет не ограничен, налогоплательщикам с высокими доходами может быть мало мотивации использовать вычет для накоплений или инвестиций.

Более того, ограничение налогового вычета учитывает финансовые возможности государства и приоритетные направления его деятельности. Средства, которые могут быть сохранены за счет ограничения налогового вычета, могут быть направлены на финансирование социальных программ, развитие инфраструктуры, образование и другие цели государственного значения.

Понятие налогового вычета

Максимальная сумма налогового вычета зависит от различных факторов, включая вид деятельности, семейное положение, доходы и другие обстоятельства. Однако, в целях справедливости и балансировки интересов, государство устанавливает ограничение на максимальную сумму налогового вычета, которую можно применить при расчете налогов. В настоящее время этот предел составляет 260 000 рублей.

Ограничение на сумму налогового вычета позволяет избежать слишком большого уменьшения налоговых поступлений, что в свою очередь может негативно повлиять на экономику государства. Кроме того, оно также способствует более равномерному распределению налоговых льгот среди налогоплательщиков.

Основание для введения ограничения

Ограничение налогового вычета в размере 260 тысяч рублей было введено с целью более справедливого распределения налогового бремени между налогоплательщиками. Ранее отсутствовали какие-либо ограничения на вычеты, что часто приводило к тому, что самые богатые люди получали очень большие вычеты и практически не платили налоги.

Это неравномерное распределение налогового бремени вызывало недовольство у многих налогоплательщиков, которые, в свою очередь, должны были платить больше налогов. Введение ограничения на вычеты позволило снизить налоговое бремя наиболее состоятельных граждан страны и уравнять его с тем, которое несут меньше обеспеченные налогоплательщики.

Данное ограничение также способствует укреплению бюджетных доходов и обеспечивает дополнительные средства для финансирования государственных программ. По данным налоговой службы, после введения ограничения количество людей, получающих максимальный вычет, снизилось, что позволило повысить общий уровень налоговых поступлений.

| Преимущества ограничения налогового вычета: | Недостатки ограничения налогового вычета: |

|---|---|

| - Более справедливое распределение налогового бремени | - Ограничивает возможности получения вычетов для наиболее состоятельных граждан |

| - Снижение налогового бремени наименее обеспеченных налогоплательщиков | - Возможное снижение мотивации для инвестиций и развития предпринимательства |

| - Укрепление бюджетных доходов | - Ограничение вычетов может стать причиной недовольства со стороны налогоплательщиков |

Цель ограничения налогового вычета

Основная цель ограничения налогового вычета заключается в:

- Сокращении потерь государственного бюджета, связанных с большими суммарными налоговыми вычетами;

- Обеспечении социальной справедливости и равенства перед законом;

- Поддержке более уравновешенного распределения налогового бремени между налогоплательщиками различных категорий.

Ограничение налоговых вычетов помогает достигнуть следующих результатов:

- Сокращение возможности злоупотребления налоговыми вычетами, позволяя государству более эффективно использовать налоговые доходы для финансирования социальных программ и развития страны;

- Поддержка экономического развития, поскольку ограничение налоговых вычетов способствует увеличению налоговых поступлений и созданию финансовых резервов;

- Увеличение социальной справедливости и равенства перед законом, за счет одинаковых налоговых условий для всех налогоплательщиков;

- Поддержка более равномерного распределения налогового бремени и обеспечение большего социального равновесия.

Таким образом, ограничение налогового вычета в размере 260 тысяч является инструментом, который помогает достичь баланса между необходимостью поддержки налогоплательщиков и обеспечения эффективного функционирования государственного бюджета.

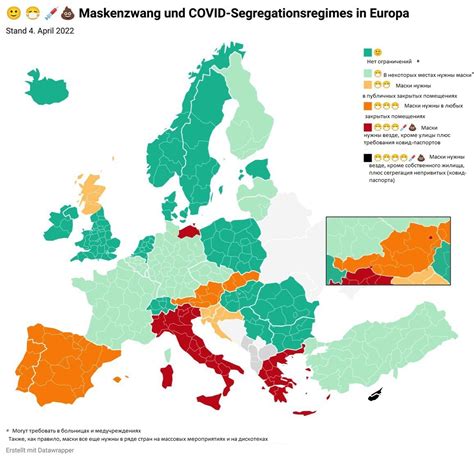

Сравнение ограничений в разных странах

Ограничение налогового вычета может существовать в разных странах и зависеть от различных факторов. В России, например, налоговый вычет ограничен суммой в 260 тысяч рублей. Давайте сравним это ограничение с налоговыми вычетами в других странах.

В Соединенных Штатах Америки налоговые вычеты не имеют такого строгого ограничения. Вместо этого, вычеты зависят от типа расходов, которые можно учитывать. Например, вы можете получить вычеты за расходы на образование, медицинские расходы или покупку недвижимости.

Во Франции также существуют налоговые вычеты, но их ограничения зависят от уровня дохода и составляют определенный процент от общей суммы налоговых выплат. Ограничения в разных категориях могут также отличаться.

В Германии налоговые вычеты также имеют ограничения, которые могут зависеть от семейного положения, количества детей и других факторов. Например, семьи с детьми могут иметь более высокие вычеты, чтобы снизить свою налоговую нагрузку.

Каждая страна имеет свою систему налоговых вычетов и ограничений, которые могут быть разными в разных категориях налогоплательщиков. Важно учитывать эти ограничения при планировании своих финансов и определении, какие расходы могут быть учтены при подаче налоговой декларации.

Возможные последствия отсутствия ограничений

Отсутствие ограничений на налоговый вычет может привести к ряду негативных последствий.

Во-первых, неконтролируемое использование налогового вычета может привести к большим потерям для государства. Без ограничений, некоторые физические лица могут получить значительные суммы в качестве налоговых вычетов, что может ухудшить бюджетные показатели. Если количество вычетов слишком большое, правительство может потерять значительные доходы, которые могли бы быть использованы для общественных нужд и развития страны.

Во-вторых, отсутствие ограничений может привести к несправедливому распределению налоговых льгот. Физические лица с более высоким уровнем дохода могут получать больше вычетов, чем те, кто имеет нижний уровень дохода. Это может усугубить неравенство в распределении доходов в обществе и ухудшить социальную справедливость.

Наконец, отсутствие ограничений может привести к злоупотреблениям и мошенничеству. В отсутствие проверок и ограничений, некоторые физические лица могут пытаться незаконно получить налоговые вычеты, подавая недостоверные или завышенные сведения в налоговые органы. Это может привести к утрате доверия к налоговой системе и затратам на дополнительные проверки и расследования.

В целом, ограничение налогового вычета до определенной суммы является важным мероприятием, которое позволяет обеспечить сбалансированность и эффективность налоговой системы. Ограничение помогает сократить потери бюджета, достичь большей социальной справедливости и предотвратить злоупотребления.

Мнения экспертов

Мария Иванова, экономист:

Ограничение налогового вычета в размере 260 тысяч рублей обусловлено несколькими факторами. Во-первых, такое ограничение позволяет поддерживать баланс между интересами государства и налогоплательщиков. Вычеты должны стимулировать потребление и инвестиции, но при этом не должны значительно снижать доходы бюджета. Ограничение в 260 тысяч рублей позволяет контролировать размер вычетов и их влияние на бюджет.

Алексей Смирнов, налоговый консультант:

Ограничение налогового вычета в 260 тысяч рублей является компромиссом между интересами налогоплательщиков и государства. С одной стороны, большие вычеты могут привести к убыткам в бюджете и снижению доходов государства. С другой стороны, небольшие вычеты не могут эффективно стимулировать потребление и инвестиции. Ограничение в 260 тысяч рублей является неким золотым средним, которое удовлетворяет обеим сторонам.

Елена Петрова, финансовый аналитик:

Ограничение налогового вычета в 260 тысяч рублей является необходимой мерой для предотвращения злоупотреблений и мошенничества. Большие вычеты могут быть использованы для уклонения от уплаты налогов и искажения реальной доходности налогоплательщика. Ограничение в 260 тысяч рублей защищает интересы государства и предотвращает возможность злоупотреблений налогоплательщиками.

Возможные изменения в будущем

Это ограничение может быть как увеличено, так и уменьшено в зависимости от экономической, финансовой и социальной ситуации в стране. Подобные изменения могут происходить в рамках налоговой реформы или в связи с принятием новых законодательных актов.

Также возможны изменения в условиях получения налогового вычета. Например, правительство может ввести новые категории налогоплательщиков, которым будет предоставляться дополнительный вычет или установить новые условия, которые должны быть выполнены для получения вычета.

Однако любые изменения в налоговом законодательстве требуют серьезных исследований и обсуждений, чтобы не нарушать баланс интересов налогоплательщиков и государства.