Приобретение жилья с помощью ипотечного кредита является популярным способом решения жилищного вопроса для многих людей. Однако, ставка по ипотеке может значительно различаться в зависимости от различных факторов, включая размер первоначального взноса. При низком первоначальном взносе банки могут повышать процентную ставку, что может существенно увеличить стоимость кредита и ежемесячные платежи.

Основная причина повышения ставки при низком первоначальном взносе – это риск для банка. Когда заемщик вносит маленькую сумму на первоначальном этапе, у банка возрастает вероятность значительных потерь в случае дефолта заемщика. В такой ситуации банк может пытаться сгладить потенциальные убытки, установив более высокую процентную ставку по кредиту.

Кроме того, сумма первоначального взноса связана с общим объемом кредита. Если заемщик планирует внести низкий первоначальный взнос, величина кредита будет выше. Банки могут видеть это как дополнительный риск, поскольку более крупный кредит означает большую возможность появления сложностей с погашением.

Причины повышения ставки

Повышение ставки по ипотечному кредиту может быть вызвано несколькими факторами:

1. Низкий первоначальный взнос. Если заемщик вносит небольшую сумму в качестве первоначального взноса, банк рискует больше. В случае дефолта или невыполнения платежей, низкий первоначальный взнос оставляет банк с ограниченными средствами для покрытия потерь. Поэтому банк может повысить процентную ставку по кредиту, чтобы компенсировать свой риск.

2. Невысокий кредитный рейтинг заемщика. Если у заемщика имеется низкий кредитный рейтинг, то банк может считать его менее надежным и повысить ставку по кредиту. Низкий кредитный рейтинг может указывать на проблемы с выплатой кредитов в прошлом или на наличие других рисковых факторов, которые могут повлиять на финансовую надежность заемщика.

3. Финансовая нестабильность заемщика. Если у заемщика низкий уровень дохода или нестабильные финансовые показатели, банк может повысить ставку по кредиту для защиты от потенциальных убытков в случае невыполнения платежей. Финансовая нестабильность может увеличить риск невозврата кредита и стать причиной повышенной ставки.

4. Отсутствие или низкий уровень залога. Залог является гарантией исполнения обязательств заемщика перед банком. Если у заемщика отсутствует залог или его стоимость недостаточна, банк может повысить ставку по ипотечному кредиту в связи с возросшим риском.

В целом, банкам необходимо учесть различные риски, связанные с заемщиком и залогом, и поэтому могут повышать ставку по ипотечному кредиту для компенсации этих рисков.

Низкий первоначальный взнос

Когда покупатель берет ипотеку, банк становится ему кредитором и предоставляет ссуду на приобретение жилья. Однако банк рискует, что заемщик не сможет выплатить кредитную задолженность. Именно поэтому банки устанавливают строгие требования к заемщикам и стараются минимизировать свои риски.

Один из ключевых факторов, влияющих на решение банка о выдаче ипотеки и установке конкретной процентной ставки, – это первоначальный взнос. Первоначальный взнос – это сумма, которую покупатель вносит своими средствами при покупке жилья. Чем выше первоначальный взнос, тем меньше риски для банка, и тем ниже ставка по кредиту.

Если первоначальный взнос низкий, то банк рассматривает такую сделку как более рискованную. В этом случае ставка по ипотеке часто повышается. Банк компенсирует себе увеличение риска, устанавливая повышенную процентную ставку.

Повышенная ставка по ипотеке при низком первоначальном взносе может существенно увеличить затраты заемщика на платежи по кредиту. Кроме того, более высокая ставка снижает доступность ипотечного кредитования для многих потенциальных покупателей, особенно для тех, у кого не хватает средств на значительный первоначальный взнос.

Таким образом, низкий первоначальный взнос является одной из главных причин повышения ставки по ипотечному кредиту. Платежи по кредиту могут увеличиться, а доступность ипотеки для многих покупателей может снизиться.

Возраст заемщика

Финансовые учреждения опасаются, что заемщики старшего возраста могут не иметь достаточного времени для получения стабильного дохода и выплаты ипотечных платежей в течение долгого срока. Кроме того, возраст может влиять на физическую способность работать и вносить регулярные платежи.

В связи с этим, банки могут установить более высокую процентную ставку для заемщиков старшего возраста с низким первоначальным взносом. Это решение обусловлено риском, связанным с возможностью невыполнения заемщиком финансовых обязательств по ипотеке.

Тем не менее, возраст не является единственным фактором, влияющим на решение банка о повышении ставки. Банки также могут учитывать другие факторы, такие как образование, стабильность работы, наличие других обязательств и кредитную историю заемщика.

Недостаточная кредитная история

Один из факторов, который может привести к повышению ставки при низком первоначальном взносе по ипотеке, это недостаточная кредитная история заемщика.

Банки и другие кредиторы основывают свои решения о предоставлении кредита и определении процентной ставки на множество факторов, а кредитная история является одним из самых важных. Она дает информацию о том, как человек ранее выплачивал свои кредиты и рассчитывал свои долги.

Если у заемщика плохая кредитная история, то для банка это может означать, что он считается "рискованным" заемщиком. В таких случаях банк может быть более склонен повысить ставку по ипотеке, чтобы компенсировать возможные убытки, связанные с предоставлением кредита такому заемщику.

Если у вас недостаточная кредитная история и вы планируете взять ипотеку с низким первоначальным взносом, вам может потребоваться принять дополнительные меры для увеличения своей кредитной надежности. Например, можно отложить покупку жилья на некоторое время и заняться улучшением своей кредитной истории. Это может включать погашение просроченных платежей, погашение части существующих долгов, а также создание новых положительных записей в вашей кредитной истории.

Важно: Если вы столкнулись с низкой ставкой по ипотеке из-за недостаточной кредитной истории, не отчаивайтесь. Временное отклонение от покупки недвижимости и работа над улучшением вашей кредитной ситуации могут привести вас к более выгодной сделке в будущем.

Высокий риск невозврата кредита

Ипотечные кредиты с низким первоначальным взносом обычно сопровождаются повышенными ставками из-за высокого риска невозврата средств банком. Низкий первоначальный взнос означает, что заемщик вносит небольшую сумму собственных денег при покупке недвижимости, а остальная часть стоимости запрашивается у банка в виде кредита.

При низком первоначальном взносе заемщик не вносит достаточно собственного капитала, что увеличивает вероятность невыплаты кредита в случае финансовых трудностей. Банк берет на себя риск возможных убытков, связанных с невозвратом кредита, и, чтобы компенсировать этот риск, устанавливает повышенные процентные ставки.

Высокий риск невозврата кредита становится особенно актуальным в периоды экономической нестабильности, когда уровень безработицы растет и доходы семей снижаются. В таких ситуациях банки более осторожно относятся к выдаче ипотечных кредитов с низким первоначальным взносом, чтобы уменьшить вероятность крупных убытков и сохранить финансовую устойчивость.

Повышение ставки при низком первоначальном взносе может быть справедливым и обоснованным с точки зрения банка, поскольку оно позволяет уравновесить прибыль и риск. Для заемщика это может означать более высокие ежемесячные платежи и дополнительные финансовые затраты на протяжении всего срока кредита.

Однако стоит отметить, что повышение процентной ставки не является единственным способом банка защитить свои интересы при выдаче ипотечных кредитов. Некоторые банки могут применять и другие механизмы безопасности, такие как страхование ипотеки, чтобы снизить риски невозврата и обеспечить себя от возможных убытков.

Нестабильность рынка недвижимости

Один из факторов, который может привести к повышению ставки при низком первоначальном взносе по ипотеке, это нестабильность рынка недвижимости. Рынок недвижимости подвержен колебаниям и изменениям, что может сказаться на условиях предоставления ипотечных кредитов.

Когда рынок недвижимости нестабилен, банки часто становятся более осторожными и рискованными, что ведет к увеличению ставок по ипотечным кредитам. Банки хотят защитить себя от возможных убытков в случае, если стоимость недвижимости снизится в период кредитования.

Кроме того, нестабильность рынка может повлечь за собой увеличение количества проблемных заемщиков, которые становятся неплатежеспособными из-за ухудшения своей финансовой ситуации. Банки могут реагировать на это, повышая ставки и введение более строгих требований к заемщикам с более низким первоначальным взносом.

Кроме того, нестабильность на рынке недвижимости может привести к изменению показателей риска, которые используются банками для определения ставки по ипотечному кредиту. Если цены на недвижимость падают или рынок перенасыщен предложением недвижимости, банки могут рассматривать такие операции как более рискованные, в результате чего ставка по кредитам будет выше.

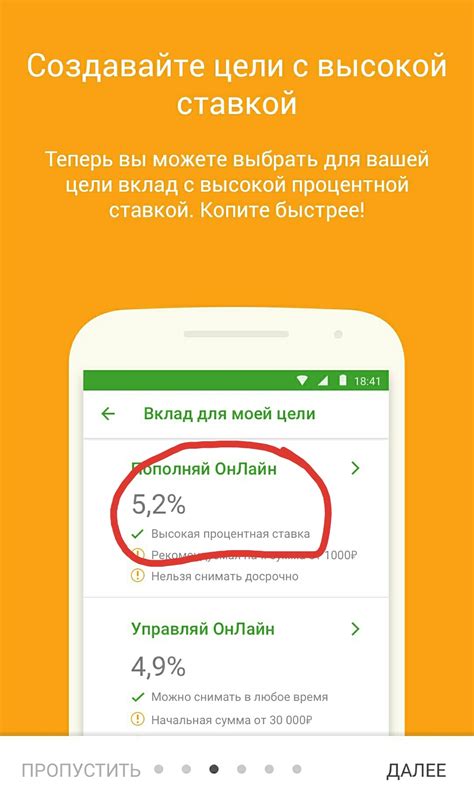

Высокая процентная ставка по рефинансированию

При выборе ипотечного кредита с низким первоначальным взносом, одним из недостатков может являться высокая процентная ставка при рефинансировании. При рефинансировании ипотеки заемщик получает возможность заменить уже существующий кредит на новый с более выгодными условиями.

Однако, банки могут устанавливать более высокую процентную ставку для заемщиков, которые рефинансируют ипотечные кредиты с низким первоначальным взносом. Это связано с тем, что кредиторы рассматривают таких заемщиков как более рисковых и страхуются от возможных убытков, связанных с неплатежеспособностью клиента.

Высокая процентная ставка при рефинансировании может возникнуть из-за сниженной кредитоспособности заемщика, недостаточной истории погашения кредитов или наличия других финансовых обязательств. Банки всегда анализируют финансовое положение клиента и принимают во внимание его платежеспособность при расчете процентной ставки.

Однако, заемщики, которые регулярно и своевременно платят ипотечные платежи, могут рассчитывать на снижение процентной ставки при рефинансировании в будущем. Постепенно улучшая свою кредитную историю и показывая надежность как заемщики, они могут получить возможность снижения ставки и улучшения условий ипотечного кредитования.

Важно помнить, что процентная ставка по рефинансированию также зависит от общей экономической ситуации в стране, инфляции и политики Центрального банка. Поэтому, при выборе ипотечного кредита с низким первоначальным взносом, следует внимательно оценить долгосрочные финансовые планы и возможности для рефинансирования в будущем.

Нехватка документов и информации

Банки обладают строгими требованиями к предоставляемой информации и документам, которые необходимо предоставить при оформлении ипотеки. Недостаток каких-либо документов или неполная информация могут быть основанием для повышения ставки по кредиту.

Например, при отсутствии подтверждающего доход документа, банк может применить повышенную процентную ставку для компенсации возможных рисков. Также, неверное или неполное предоставление данных о заемщике может повлечь за собой увеличение процентной ставки.

Более того, несостоятельность информации о кредитной истории заемщика может увеличить риск невозврата кредита и повысить процентную ставку по ипотеке. Банки аккуратно анализируют кредитную историю заемщика, чтобы оценить его надежность и платежеспособность.

Таким образом, нехватка документов и информации может послужить основанием для повышения ставки при низком первоначальном взносе по ипотеке. В целях снижения рисков и получения более выгодных условий кредитования, необходимо предоставить все требуемые документы и информацию о заемщике в полном объеме.