Пошлина на импорт – это плата ввозная, которую должны уплачивать компании или частные лица при ввозе товаров из-за рубежа в Российскую Федерацию. Данная пошлина играет важную роль в экономике страны, так как позволяет контролировать объемы импорта и защищать отечественных производителей.

Принципы расчета пошлины на импорт в России основаны на нескольких факторах. Во-первых, ставка пошлины зависит от классификации товаров в соответствии с Внешнеэкономическим товарным номенклатурным укладом. Это специальный документ, в котором все товары разделены на группы с учетом их характеристик и функционального назначения.

Во-вторых, ставка пошлины также зависит от страны-экспортера и ее членства в международных организациях. Например, есть особые правила для стран Таможенного союза и Евразийского экономического союза. Импортеры из этих стран платят меньше пошлин, чем из стран, не являющихся членами этих союзов.

В-третьих, рассчитывая пошлину на импорт, применяются определенные методы расчета. Например, может использоваться адвалорный тариф, который представляет собой процент от стоимости товара. Также может применяться специфический тариф, который выражается в деньгах за единицу товара или за единицу массы, объема и т.д. Расчет пошлины осуществляется таможенными органами и основывается на данных, предоставленных импортными компаниями и таможенной статистике.

Импорт в России: особенности и принципы

Особенности импорта в России определяются правовыми и экономическими факторами. В соответствии с Международными торговыми правилами Россия применяет тарифы на импортные товары, которые взимаются в виде пошлин. Пошлины – это платежи, взимаемые государством с импортеров для регулирования объемов ввоза товаров или защиты от дешевых импортных товаров.

Принципы расчета пошлин на импорт в России основаны на таких факторах, как стоимость товара и его классификация по Товарной номенклатуре внешнеэкономической деятельности. Стоимость товара определяется как обыкновенная (фактическая) стоимость, так и цена, корректированная на налоги и платежи, связанные с его продажей. Классификация товаров по ТН ВЭД производится на основе кодов товаров, которые определены в соответствующем классификаторе.

Важной особенностью импорта в Россию является наличие специальных тарифных льгот для определенных видов товаров или стран. Это может быть связано с договоренностями между странами, региональными соглашениями или преимуществами для коммерческих организаций, действующих в особых экономических зонах.

Пошлина на импорт: определение и основные принципы расчета

Расчет пошлины на импорт осуществляется на основе следующих принципов:

- Принцип таможенной стоимости. Пошлина рассчитывается на основе стоимости импортируемого товара, которая определяется в соответствии с международными стандартами. В основе расчета таможенной стоимости лежит цена товара на условиях поставки (CIF-цена), включающая стоимость товара, страховку и фрахт.

- Принцип национального режима налогообложения. Этот принцип позволяет применять пошлину на импорт к сходным товарам независимо от их происхождения. Он основан на принципе международного права о самодостаточности государства и недопустимости отличия уровня налогового обложения по причине различий в происхождении товара.

- Принцип наиболее благоприятного режима. Согласно этому принципу, страны должны применять минимальные ставки пошлин на импорт, которые они применяют к товарам из всех других стран. Таким образом, государства обязаны предоставить торговые преференции без различий национального происхождения товаров.

Важно отметить, что ставки пошлин на импорт устанавливаются государством и могут меняться для различных товарных групп. Расчет и уплата пошлин осуществляется таможенными органами в соответствии с действующим законодательством.

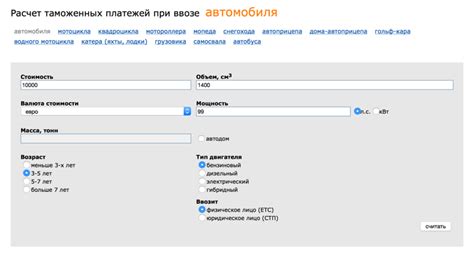

Таможенный калькулятор: как расчитать пошлину на импорт?

Понимание процесса расчета пошлины на импорт в России может быть сложной задачей, особенно для новичков. Однако, с помощью таможенного калькулятора вы сможете легко и точно определить сумму пошлины, которую необходимо будет уплатить.

Таможенный калькулятор – это инструмент, который помогает предпринимателям и индивидуальным лицам узнать, сколько пошлины они должны будут заплатить за свои импортные товары. Вам всего лишь нужно внести информацию о товаре, включая его стоимость, страну происхождения, вес и объем, а калькулятор самостоятельно проведет все необходимые расчеты.

Основные принципы, учитываемые при расчете пошлины на импорт, включают стоимость товара, ставку таможенной пошлины и ставку НДС. Стоимость товара определяется исходя из его фактической стоимости, а также всех связанных с ней расходов, включая транспортные и страховые расходы.

Ставки таможенной пошлины и НДС могут различаться в зависимости от категории товара и страны его происхождения. Таможенный калькулятор учитывает все эти факторы при расчете и предоставляет итоговую сумму пошлины, которую нужно будет уплатить.

Помимо этого, таможенный калькулятор может также подсчитать и другие сопутствующие расходы, такие как акцизы или лицензионные платежи, если это применимо к вашему товару.

Использование таможенного калькулятора позволяет избежать ошибок в расчетах и предоставляет точную информацию о сумме пошлины на импорт. Этот инструмент значительно упрощает процесс планирования бизнеса и позволяет оптимизировать расходы на импортные товары.

Таким образом, если вы планируете заниматься внешнеэкономической деятельностью или просто хотите узнать, какую сумму пошлины нужно будет уплатить за ваш товар, рекомендуется воспользоваться таможенным калькулятором. Этот инструмент поможет вам точно определить стоимость ввозимого товара и избежать проблем с таможенными органами.

Регулирование тарифных ставок: примеры и расчеты

В России тарифные ставки на импортные товары регулируются в соответствии с торговыми соглашениями, международными договорами и внутренними законодательными актами. Регулирование тарифных ставок направлено на защиту национальных производителей и стимулирование внутреннего производства.

В примере рассмотрим регулирование тарифных ставок на импорт электроники. Предположим, что внешняя пошлина на импорт электронных устройств составляет 10% от стоимости товара. Внутренние производители электроники требуют повысить пошлину до 20% для защиты своих интересов.

Для расчета величины пошлины необходимо умножить стоимость импортного товара на соответствующий процент тарифной ставки. Например, если стоимость импортируемого электронного устройства составляет 1000 евро, то пошлина будет равна 200 евро при тарифной ставке 20%.

Однако регулирование тарифных ставок может отрицательно сказаться на потребителях. Увеличение пошлин на импортные товары может привести к росту цены на рынке и ограничению доступности товаров широкому кругу потребителей.

Важно учесть, что регулирование тарифных ставок должно происходить в рамках международных соглашений и учитывать интересы всех сторон - как национальных производителей, так и потребителей.

Дополнительные сборы и пошлины: какие еще платежи импортеру нужно учесть?

При импорте товаров в Россию помимо основной пошлины необходимо учесть и другие дополнительные сборы и пошлины, которые могут повлиять на конечную стоимость товара. В данном разделе мы рассмотрим некоторые из них.

1. Стоимость таможенного оформления. При импорте товара в Россию необходимо его таможенно оформить. За данную процедуру устанавливается определенная плата, которая зависит от стоимости товара, его типа и других критериев. Учтите эту стоимость при рассчете финальной стоимости товара.

2. НДС на импортируемые товары. В России установлена ставка НДС, которая составляет 20% от стоимости товара с учетом основной пошлины и дополнительных сборов. Этот платеж также должен быть учтен при расчете окончательной стоимости товара.

3. Акцизные сборы. Для определенных видов товаров (например, алкоголь, табак, автомобили) может быть установлен акцизный сбор. Его ставка определяется исходя из определенных критериев, таких как объем алкоголя, мощность автомобиля и т. д. При импорте таких товаров обязательно учтите наличие акцизных сборов в стоимости.

4. Лицензированные товары. Для некоторых видов товаров может быть установлена необходимость получения специальной лицензии для ввоза их в Россию. В случае, если товары, которые вы планируете импортировать, входят в эту категорию, обратитесь к специалистам для получения дополнительной информации о необходимости и стоимости лицензирования.

| Тип платежа | Описание |

|---|---|

| Стоимость таможенного оформления | Плата за услуги таможенного оформления товара |

| НДС | Налог на добавленную стоимость, который уплачивается при ввозе товара в Россию |

| Акцизные сборы | Плата, взимаемая с определенных видов товаров (например, алкоголь, табак, автомобили) |

| Лицензирование | Стоимость получения специальной лицензии для ввоза определенных видов товаров |

Преимущества и недостатки пошлин на импорт в России

Преимущества:

- Защита от дешевых импортных товаров. Введение пошлин позволяет защитить отечественных производителей от недобросовестной конкуренции со стороны импорта, особенно если этот импорт существенно дешевле аналогичных отечественных товаров.

- Стимулирование развития отраслей экономики. Повышение ставок пошлин на определенные товары может стимулировать развитие отраслей экономики, способствуя созданию новых рабочих мест и увеличению производства внутри страны.

- Пополнение государственного бюджета. Пошлины на импорт являются источником доходов для государства, что позволяет пополнить государственный бюджет и направить вырученные средства на различные нужды страны.

Недостатки:

- Возможное удорожание товаров для потребителей. Введение пошлин может привести к увеличению цен на импортируемые товары, что может отразиться на бюджете и платежеспособности населения.

- Ограничение доступа к иностранным товарам. Более высокие ставки пошлин могут ограничить доступ к иностранным товарам, что может быть нежелательным для потребителей, в частности, если отечественные аналоги недостаточно качественны или дороже.

- Международные торговые конфликты. Введение пошлин на импорт может вызвать негативные реакции со стороны других стран-партнеров и привести к нарастанию торговых конфликтов.

При принятии решения по вопросу о пошлинах на импорт необходимо тщательно взвесить все преимущества и недостатки, а также учесть специфику своей экономики и потребностей своего населения.