Фондоотдача – это важное понятие в инвестиционной сфере, которое позволяет оценить доходность инвестиций. Многие инвесторы стремятся найти инструменты с высокой фондоотдачей, чтобы получать большую прибыль. Однако, поиск таких инструментов может быть не простым заданием.

Существует несколько методов, которые помогут вам определить, какой инструмент обещает высокую фондоотдачу. Во-первых, исследуйте прошлую производительность инструмента. Обратите внимание на годовую доходность, а также на долгосрочные тренды. Важно помнить, что прошлая производительность не гарантирует будущую, но это может быть полезной отправной точкой.

Также обратите внимание на инвестиционную стратегию фонда. Определите, какие активы использует фонд – акции, облигации, недвижимость или другие инструменты. Каждый актив имеет свои потенциальные риски и доходность. Разнообразные инвестиции могут уменьшить риски и повысить фондоотдачу. Кроме того, оцените регулярность выплат доходности фонда. Это может быть ежемесячно, квартально или годовым платежом, и вы должны убедиться, что такая выплата соответствует вашим потребностям.

Методы для нахождения фондоотдачи: советы и рекомендации

Один из наиболее распространенных методов для нахождения фондоотдачи - это метод чистой приведенной стоимости (ЧПС). Он позволяет учесть стоимость капитала и предоставляет информацию о том, насколько эффективно используются инвестиции. На основе ЧПС можно сравнивать различные проекты и выбирать наиболее прибыльные.

Другой метод - метод внутренней нормы доходности (ВНД). Он позволяет определить минимальный уровень доходности, при котором инвестиции окупятся. ВНД позволяет оценивать проекты, учитывая их долгосрочные финансовые результаты. Если ВНД выше уровня стоимости капитала, инвестиции считаются прибыльными.

Еще один метод - метод дисконтирования денежных потоков (ДДП). Он основан на принципе, что деньги в будущем имеют меньшую стоимость, чем в настоящем. ДДП позволяет определить текущую стоимость будущих денежных потоков и использовать ее для оценки фондоотдачи. Чем выше текущая стоимость, тем выше фондоотдача.

Однако, помимо этих методов, существуют и другие, которые могут использоваться при оценке фондоотдачи. Например, метод срока окупаемости (payback period), который определяет период, в течение которого инвестиции будут окупаться. Чем короче срок окупаемости, тем лучше фондоотдача.

Важно помнить, что каждый метод имеет свои преимущества и ограничения, и выбор метода зависит от специфики бизнеса или инвестиций. При выборе метода для нахождения фондоотдачи рекомендуется учитывать различные факторы, такие как длительность проекта, структура финансирования и риск. Также стоит учитывать, что фондоотдача может меняться со временем, поэтому рекомендуется периодически повторять оценку.

| Метод | Описание | Преимущества | Ограничения |

|---|---|---|---|

| Метод чистой приведенной стоимости (ЧПС) | Учитывает стоимость капитала и оценивает эффективность инвестиций. | Сравнимость проектов, учет временной структуры денежных потоков. | Зависимость от предположений о стоимости капитала. |

| Метод внутренней нормы доходности (ВНД) | Определяет минимальный уровень доходности, при котором инвестиции окупятся. | Учет долгосрочных финансовых результатов, удобство использования. | Может дать несколько значений или не иметь решения. |

| Метод дисконтирования денежных потоков (ДДП) | Определяет текущую стоимость будущих денежных потоков. | Учет временной структуры денежных потоков, учет временной стоимости денег. | Зависит от предположений о ставке дисконтирования. |

| Метод срока окупаемости (payback period) | Определяет период, в течение которого инвестиции будут окупаться. | Простота расчета, оценка ликвидности проекта. | Не учитывает финансовые результаты после срока окупаемости. |

Выбор метода для нахождения фондоотдачи зависит от конкретной задачи и требований. Рекомендуется оценивать фондоотдачу с использованием нескольких методов и сравнивать полученные результаты. Это поможет получить более полное представление о финансовой эффективности и принять более обоснованное решение.

Основные принципы расчета фондоотдачи

Основные принципы расчета фондоотдачи включают:

- Определение состава фондов. Для расчета фондоотдачи необходимо выделить основные и оборотные средства, а также текущие активы. Основные средства включают в себя здания, оборудование, транспортные средства и т.д. Оборотные средства включают запасы товаров, дебиторскую задолженность, наличность и т.д. Текущие активы включают денежные средства на счетах предприятия.

- Определение стоимости фондов. Для расчета фондоотдачи необходимо определить стоимость всех выделенных фондов. Стоимость основных средств можно определить на основе бухгалтерской отчетности или оценки специалистов. Оборотные средства и текущие активы могут быть определены на основе данных бухгалтерии.

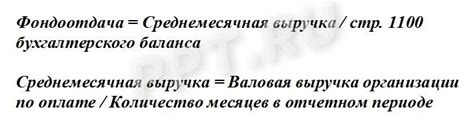

- Расчет выручки. Для определения фондоотдачи необходимо рассчитать сумму выручки от реализации товаров или услуг предприятия. Выручка может быть определена на основе данных бухгалтерской отчетности или других источников информации о продажах.

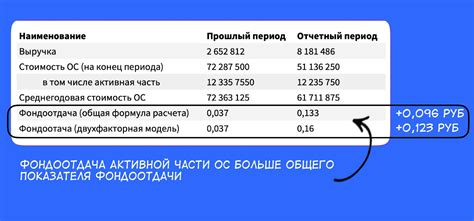

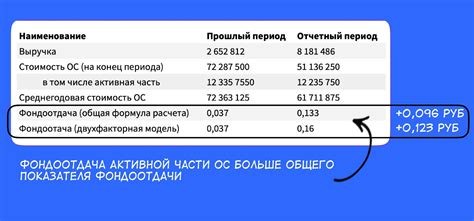

- Определение показателя фондоотдачи. Показатель фондоотдачи рассчитывается как отношение выручки к стоимости фондов. Формула расчета показателя фондоотдачи выглядит следующим образом: Фондоотдача = Выручка / Стоимость фондов.

Правильный расчет фондоотдачи позволяет оценить эффективность использования имущества предприятия и принимать решения для улучшения работы. Высокая фондоотдача может свидетельствовать о эффективном использовании ресурсов и эффективности производства, в то время как низкая фондоотдача может указывать на нежелательные затраты и неэффективность использования имущества.

Полезные советы по нахождению фондоотдачи

Чтобы увеличить фондоотдачу, стоит учитывать несколько полезных советов:

1. | Анализировать рынок и выбирать финансовые инструменты с высоким потенциалом роста. |

2. | Разнообразить инвестиционный портфель, чтобы уменьшить риски и повысить вероятность получения прибыли. |

3. | Внимательно изучать и анализировать компании, в которые планируется инвестировать, их финансовые показатели и перспективы развития. |

4. | Следить за тенденциями и изменениями на рынке, чтобы своевременно принимать решения об изменении стратегии инвестирования. |

5. | Не полагаться только на одну инвестицию, а распределить риски путем инвестирования в различные активы. |

Следуя этим советам, вы сможете повысить свою фондоотдачу и достичь больших результатов в инвестировании.

Важные аспекты анализа фондоотдачи

Для правильного анализа фондоотдачи необходимо учитывать несколько важных аспектов:

1. Постановка целей и выбор инвестиционной стратегии. Определение четких целей инвестирования и выбор соответствующей стратегии являются основополагающими факторами для достижения высокой фондоотдачи. Важно принимать во внимание риски, ликвидность и потенциальную прибыль от инвестиций.

2. Разнообразие инвестиционного портфеля. Диверсификация портфеля – это стратегия, которая позволяет распределить риски между различными активами и классами активов. Разнообразие в инвестиционном портфеле может помочь снизить потенциальные убытки и повысить его фондоотдачу в долгосрочной перспективе.

3. Мониторинг и анализ производительности портфеля. Регулярный мониторинг и анализ производительности портфеля являются необходимыми шагами для определения его фондоотдачи. Важно оценивать результаты инвестиций, своевременно настраивать стратегию и принимать решения на основе полученных данных.

4. Учет налогов и комиссий. При анализе фондоотдачи необходимо принимать во внимание налоги и комиссии, которые могут значительно влиять на окончательные результаты инвестиций. Важно учесть эти факторы при расчете фондоотдачи и сравнении различных инвестиционных вариантов.

5. Сравнение соответствующих индексов и конкурентов. Для более объективной оценки фондоотдачи целесообразно проводить сравнение с аналогичными индексами или конкурентами в отрасли. Это позволяет определить, насколько успешно инвестиционный портфель выступает по сравнению с широким рыночным кругом.

Таким образом, для анализа фондоотдачи следует учитывать постановку целей и выбор стратегии, разнообразие портфеля, регулярный мониторинг и анализ результатов, учет налогов и комиссий, а также сравнение с индексами и конкурентами. Эти важные аспекты помогут принять обоснованные решения и достичь высокой фондоотдачи в инвестициях.

Уникальные методы расчета фондоотдачи под разные сферы

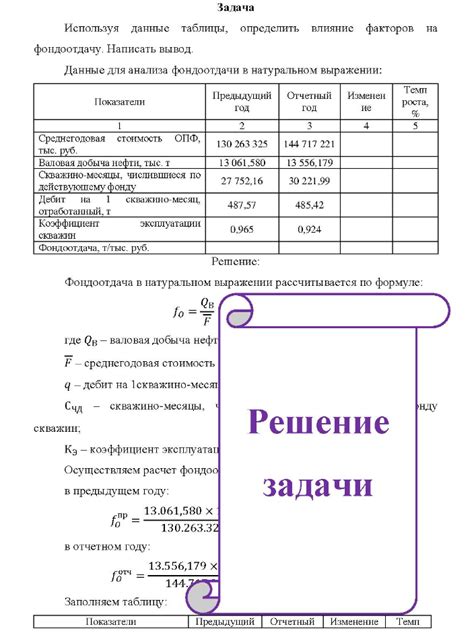

Понимание фондоотдачи и ее расчета важно во всех сферах бизнеса. Однако, каждая отрасль имеет свои специфические особенности, и поэтому для расчета фондоотдачи могут использоваться разные методы.

Например, в производственной сфере расчет фондоотдачи может включать учет затрат на сырье, материалы, энергию, оборудование и другие ресурсы, а также выработку конечной продукции. Ключевым показателем в данной отрасли может быть общая производительность или количество произведенных единиц продукции или услуг.

В сфере услуг расчет фондоотдачи может основываться на объеме предоставленных услуг и затратах на персонал, аренду помещений, рекламу и другие расходы. Показателем может быть количество клиентов, выполненные заказы или средний доход с одного клиента.

Еще одним примером является сфера образования, где расчет фондоотдачи может включать в себя расходы на преподавателей, учебные материалы, административные расходы и т.д. Показателями могут быть количество обучаемых студентов, успеваемость, количество выпускников с работой и т.д.

Торговая сфера также имеет свои особенности, и для расчета фондоотдачи можно использовать такие показатели, как объем продаж, средний чек, количество покупателей и затраты на аренду торговых площадей, оплату персонала и другие расходы.

Необходимо учитывать, что эти примеры являются лишь некоторыми возможными подходами к расчету фондоотдачи в разных сферах. Фактически, каждая компания может использовать свои собственные методы и показатели, которые наиболее соответствуют ее бизнес-модели и целям.