Предприниматели, занимающиеся индивидуальной предпринимательской деятельностью (ИП), должны быть готовы к ответу на вопросы об отчетности и расходах. Отчетность о расходах – это важная часть финансовой деятельности любого ИП, поскольку в случае нарушений или непрозрачности в этой сфере могут возникнуть серьезные проблемы с налоговым органом.

Отчетность о расходах ИП предполагает детальное описание всех затрат, совершенных в рамках предпринимательской деятельности. В число таких расходов могут входить аренда помещений, коммунальные услуги, заработная плата сотрудников, закупка товаров или сырья, транспортные расходы и прочее. Важно отметить, что предприниматели обязаны документально подтверждать каждый расход и хранить эти документы в течение установленного срока.

Почему так важно отчетность о расходах для ИП?

Отчетность о расходах ИП необходима для контроля за финансовыми потоками организации и обеспечения прозрачности деятельности. Кроме того, эта отчетность является основой для определения налоговой базы и расчета налоговых обязательств. Если ИП не сможет предоставить достоверную и своевременную отчетность о расходах, его деятельность может быть признана неправомерной или даже незаконной, что может повлечь за собой штрафные санкции.

Предприниматели ИП должны помнить, что отчетность о расходах является неотъемлемой частью налогового учета и бухгалтерии. Правильное ведение отчетности помогает избежать налоговых претензий со стороны налоговой службы и обеспечивает законность предпринимательской деятельности. Поэтому важно уделить достаточное внимание этому аспекту деятельности ИП и придерживаться установленных правил и требований.

Обязанности предпринимателей в расходах ИП

Предприниматели, занимающиеся индивидуальным предпринимательством (ИП), обязаны осуществлять учет и отчитываться о своих расходах в соответствии с действующим законодательством.

В первую очередь, ИП должны вести бухгалтерский учет по установленным формам и правилам. В рамках такого учета предприниматель должен фиксировать все расходы, связанные с осуществлением его деятельности. К ним относятся, например, расходы на закупку товаров, оплату услуг, аренду помещений и оборудования, заработную плату сотрудникам.

Помимо бухгалтерского учета, ИП также обязаны представлять отчетность в налоговые органы. В зависимости от системы налогообложения, предприниматель должен представлять различные документы, в которых отражены его расходы. Например, при упрощенной системе налогообложения это может быть упрощенная книга доходов и расходов, а при общей системе - отдельные отчеты о доходах и расходах.

Кроме того, ИП также могут иметь обязанность представлять отчетность в другие органы контроля и регулирования. Например, если предприниматель занимается определенной видом деятельности, то ему может быть обязан представлять отчетность в соответствующие отраслевые органы или лицензирующие органы.

Несоблюдение требований по учету и отчитыванию о расходах ИП может привести к дополнительным налоговым санкциям и утрате преимущественного налогообложения. Поэтому предпринимателям стоит внимательно относиться к своим обязанностям и следить за правильностью учета расходов.

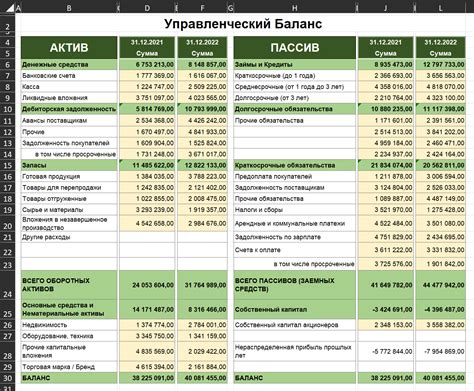

Расчет и отображение расходов

Расходы предпринимателя могут быть разделены на несколько категорий:

- Операционные расходы – связаны с текущей деятельностью предприятия, например, аренда помещения, зарплата сотрудников, коммунальные платежи и т.д.

- Инвестиционные расходы – связаны с приобретением основных средств, например, оборудования, транспортных средств и т.д.

- Финансовые расходы – связаны с обслуживанием долгов и процентными платежами по кредитам и займам.

Для учета и отображения расходов предприниматели могут использовать различные системы и программы. Одним из популярных вариантов является использование электронных таблиц, таких как Microsoft Excel или Google Sheets. В электронной таблице можно создать специальную таблицу расходов, где каждая строка будет соответствовать отдельному расходу, а столбцы будут содержать информацию о дате, категории расхода, сумме и примечаниях.

Для более удобного учета расходов предприниматели также могут использовать специальные программы учета, такие как 1C:Бухгалтерия или QuickBooks. Эти программы предоставляют возможность автоматического учета расходов, генерации отчетов и анализа финансовых показателей предприятия.

На основе учета расходов предприниматели могут анализировать эффективность своей деятельности и принимать решения по оптимизации затрат. Например, они могут выявить наиболее затратные категории расходов и искать способы снижения затрат в этих областях. Также учет расходов позволяет предпринимателям контролировать выполнение бюджета и избегать непредвиденных финансовых проблем.

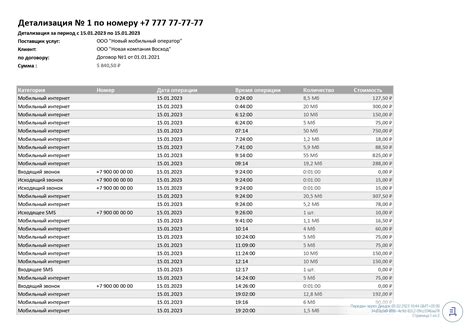

Детализация и документация расходов

При детализации расходов, предприниматель должен указывать информацию о каждом конкретном платеже, такую как: назначение расхода, дата и место совершения платежа, наименование контрагента, сумма платежа и полученные документы, подтверждающие факт оплаты.

Документация расходов может включать такие элементы, как кассовые чеки, счета-фактуры, накладные, квитанции и другие документы, подтверждающие совершенные расходы. Важно сохранить все документы в хронологическом порядке и установить систему учета, чтобы легко отслеживать и проверять расходы в случае необходимости.

Для эффективного ведения документации предприниматель может использовать специальные программы или электронные таблицы, которые позволяют систематизировать информацию и генерировать отчеты. Также рекомендуется регулярно проверять и анализировать расходы, чтобы выявлять возможные несоответствия или ошибки в предоставленной информации.

Соблюдение требований к детализации и документации расходов позволяет предпринимателям предоставить полную и достоверную информацию о использовании средств и защитить себя от возможных претензий со стороны налоговых органов или других контролирующих органов. Правильное ведение документации также способствует более эффективному управлению финансами и позволяет принимать информированные решения о дальнейшей деятельности предприятия.

Учет и систематизация расходов

Для учета расходов вы можете использовать различные подходы и методологии. Одним из самых популярных методов является система "Доходы-расходы". В рамках этой системы вы должны тщательно записывать все ваши расходы в специальном журнале.

Журнал расходов может быть организован по разным принципам. Например, вы можете отсортировать расходы по категориям, таким как аренда, коммунальные услуги, транспортные расходы и другие. Такая систематизация поможет вам быстрее находить информацию при необходимости.

Кроме того, вы можете вести учет расходов с помощью электронных таблиц. Создайте таблицу, в которой будет указана дата, описание расхода и его сумма. Такой подход очень удобен для анализа расходов в динамике и подготовки отчетов.

Важно помнить, что все расходы, связанные с вашей предпринимательской деятельностью, должны быть полностью и документально подтверждены. Для этого рекомендуется хранить все чеки, накладные и другие документы, связанные с расходами.

Если у вас есть сомнения по поводу того, какой расход следует отнести к какой категории, вы всегда можете проконсультироваться со специалистами – бухгалтерами или налоговыми консультантами. Это поможет вам избежать ошибок при заполнении отчетности и снизит риски возникновения претензий со стороны налоговых органов.

Итак, учет и систематизация расходов являются важными инструментами в работе предпринимателя. Правильное ведение учета поможет вам улучшить финансовое состояние вашего ИП и сделает ваши отчеты более надежными и конструктивными.

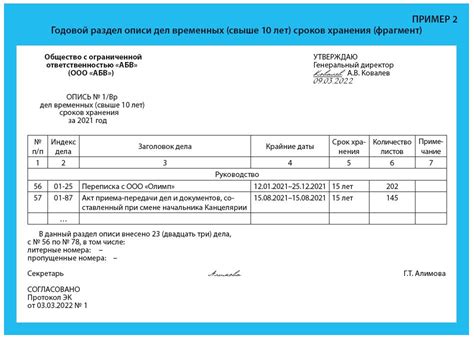

Обязанность по хранению документов о расходах

Предприниматель обязан хранить документы, подтверждающие свои расходы в течение определенного срока. Согласно пункту 7 статьи 28 Федерального закона "О бухгалтерском учете", срок хранения таких документов составляет 4 года с момента окончания налогового периода, в котором были сделаны расходы.

Под документами, подтверждающими расходы, понимаются счета-фактуры, кассовые чеки, накладные, счета, договоры и другие документы, в которых отражаются фактические затраты предпринимателя.

Хранение таких документов необходимо для обеспечения юридической защиты предпринимателя в случае проведения налоговой или бухгалтерской проверки, а также для возможности предоставления дополнительной информации о расходах в случае необходимости.

При хранении документов о расходах рекомендуется использовать специальные архивные папки или файлы, чтобы обеспечить их сохранность. Также рекомендуется делать копии важных документов и хранить их отдельно от оригиналов.

Обязанность по хранению документов о расходах является неотъемлемой частью бухгалтерского учета предпринимателя и должна выполняться в соответствии с действующим законодательством.

Налоговый контроль расходов

Для соблюдения требований налогового законодательства предпринимателям необходимо вести учет и отчетность о расходах. Данные о расходах предоставляются в налоговые органы, которые осуществляют налоговый контроль.

Налоговый контроль - это механизм проверки соответствия налогоплательщика требованиям налогового законодательства. Контроль может осуществляться как плановыми, так и внеплановыми проверками.

Основная цель налогового контроля - установление факта соответствия информации, предоставленной налогоплательщиком, фактическому положению дел. Проверяются не только декларируемые доходы, но и расходы.

Предприниматели обязаны предоставлять налоговым органам документы, подтверждающие факт и размер расходов, а также правомерность их учета и отражения. К таким документам относятся: счета-фактуры, кассовые чеки, акты выполненных работ и т.д.

При проведении налогового контроля органы налоговой службы имеют право требовать от предпринимателя представления специфических данных и документов, необходимых для установления достоверности информации о расходах.

В случае выявления нарушений в учете и отчетности о расходах предприниматель может быть подвергнут штрафным санкциям. Поэтому важно вести учет расходов согласно требованиям налогового законодательства и своевременно представлять документы налоговым органам.

Санкции за невыполнение обязанностей

В случае невыполнения предпринимателем обязанностей по отчетности о расходах, ему может быть применены следующие санкции:

| Санкция | Описание |

|---|---|

| Штраф | Предпринимателю может быть назначен штраф за невыполнение обязанностей по отчетности о расходах. Размер штрафа может зависеть от конкретного нарушения и может быть установлен законодательством. |

| Приостановление деятельности | В случае систематического или грубого нарушения предпринимательских обязанностей, государственные органы могут принять решение о временном приостановлении деятельности предпринимателя. |

| Лишение лицензии | Если предприниматель является обладателем лицензии и не выполняет обязанности по отчетности о расходах, органы, выдавшие лицензию, могут решить о ее лишении. |

| Административное наказание | В случае нарушения обязанностей по отчетности о расходах предприниматель может быть подвергнут административному наказанию в соответствии с действующим административным законодательством. |

| Гражданская ответственность | В случае причинения ущерба третьим лицам из-за невыполнения предпринимателем обязанностей по отчетности о расходах, предприниматель может быть привлечен к гражданской ответственности и возмещению причиненного ущерба. |

Точная мера наказания за невыполнение обязанностей по отчетности о расходах может зависеть от различных факторов, включая характер нарушения, предшествующую историю нарушений и решение компетентных органов.