Процент – это важнейшая составляющая любого кредита. Он играет роль платы за пользование деньгами и является основным источником доходов для финансовых организаций. Понимание принципа работы процента в кредите – это ключевая задача для тех, кто намерен взять заем, а также для всех, кто интересуется деятельностью банковской системы в целом.

Процент в кредите рассчитывается на основе нескольких факторов, таких как рыночные ставки, кредитный рейтинг заемщика, длительность займа и сумма кредита. Обычно, процент рассчитывается в годовом или ежемесячном исчислении, в процентах от общей суммы займа или ее остатка. Выплата процентов происходит согласно определенному графику, который может быть фиксированным или меняться в зависимости от условий кредитного договора.

Важно отметить, что процент в кредите может быть как фиксированным, так и переменным. В первом случае, ставка остается постоянной на протяжении всего срока займа, что позволяет заемщику точно знать сумму платежей. Во втором случае, ставка может меняться в зависимости от изменений на рынке или других условий, что может привести к изменению размера платежей и общей суммы, которую заемщик обязан выплатить.

Что такое процент в кредите?

Процент в кредите состоит из двух основных составляющих: процентной ставки и периода кредитования. Процентная ставка - это процентная ставка, которую заемщик должен заплатить за каждый заемный доллар. Она определяет размер ежемесячной платы по кредиту. Период кредитования - это срок, на который заемщик берет кредит. Он влияет на общую сумму процентов, которые необходимо выплатить кредитору.

Проценты могут быть фиксированными или переменными. Фиксированная процентная ставка остается неизменной на протяжении всего срока кредита. Это позволяет заемщикам точно знать, сколько им нужно будет выплатить каждый месяц. Переменная процентная ставка может изменяться в зависимости от рыночных условий. Это может привести как к увеличению, так и к уменьшению ежемесячных платежей в зависимости от изменения ставки.

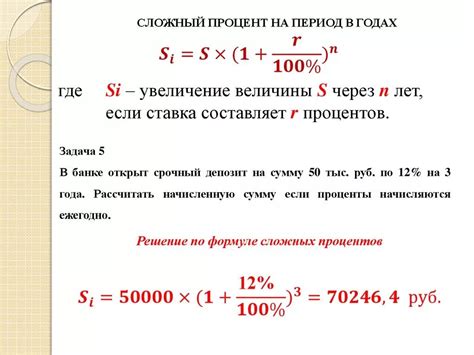

Важным аспектом процента в кредите является также способ начисления процентов. Существуют два основных метода: простые проценты и сложные проценты. При простых процентах проценты начисляются только на основную сумму кредита. При сложных процентах проценты начисляются на основную сумму и на уже начисленные проценты. Большинство кредитов в настоящее время рассчитывается с использованием метода сложных процентов.

Важно понимать, что процент в кредите является дополнительной платой к основному заему. При выборе кредита необходимо учитывать как процентную ставку, так и общую сумму процентов, которые придется заплатить за кредит в целом. Это поможет определить финансовую нагрузку, которую вы сможете себе позволить.

Зачем нужен процент в кредите?

Основная цель процента в кредите заключается в:

- Компенсации кредитору за риск

- Покрытии затрат на предоставление кредита

- Получении прибыли

Процент позволяет кредитору получить дополнительный доход от своих денежных средств, а также вознаградиться за потенциальные риски, связанные с предоставлением кредита.

Основными преимуществами процента в кредите являются:

- Обеспечение стимула для кредиторов предоставлять заемные средства

- Поддержание устойчивости финансовой системы

- Позволяет защитить интересы кредиторов и заемщиков

Использование процента в кредите позволяет банкам и другим кредитным организациям успешно функционировать, привлекать дополнительные средства для предоставления кредитов и обеспечивать финансовую стабильность.

Основные аспекты процента в кредите

- Процентная ставка: Одним из основных аспектов процента в кредите является процентная ставка. Она выражается в процентах и определяет, какую сумму денег заемщик должен будет вернуть кредитору в дополнение к сумме займа. Выбор процентной ставки зависит от многих факторов, включая финансовое положение заемщика, продолжительность срока кредита, тип кредита и текущие ставки на рынке.

- Начисление процентов: Проценты в кредите начисляются на основе определенных условий. Существуют различные способы начисления процентов, например, простые проценты и сложные проценты. При простых процентах проценты начисляются только на изначальную сумму займа, а сложные проценты рассчитываются на основе начальной суммы займа и набегающих процентов. Начисление процентов может быть осуществлено постоянно, например, ежемесячно, ежеквартально или ежегодно.

- Сумма процентов: Сумма процентов включает в себя все начисленные проценты, которые должны быть уплачены на протяжении срока кредита. Заемщик должен учитывать эту сумму, чтобы определить полную стоимость кредита и свою платежеспособность.

- Срок кредита: Срок кредита определяет период времени, в течение которого заемщик должен вернуть кредит. Срок кредита может быть короткосрочным (несколько дней или месяцев) или долгосрочным (несколько лет или десятилетий). Процентная ставка и сумма процентов могут зависеть от выбранного срока кредита.

- График погашения: График погашения кредита показывает, каким образом будет осуществляться выплата займа и процентов на протяжении срока кредита. Обычно график погашения включает регулярные платежи, которые состоят из основной суммы займа и начисленных процентов. Заемщик должен следовать графику погашения, чтобы избежать просрочек и санкций.

Основные аспекты процента в кредите наглядно демонстрируют, что проценты играют значимую роль в кредитной сделке и важно учитывать их при выборе и использовании кредита. Заемщик должен быть осведомлен о процентных условиях и внимательно изучить все детали договора перед взятием кредита.

Формула расчета процента

Рассчитать процент в кредите можно с помощью формулы, которая основывается на двух основных компонентах: сумме кредита и процентной ставке.

Формула для расчета процента выглядит следующим образом:

- Процент = Сумма кредита * (Процентная ставка / 100)

Где:

- Процент - это сумма процентов, которую заемщик должен заплатить в дополнение к основной сумме кредита.

- Сумма кредита - это сумма денег, которую берет заемщик у кредитора.

- Процентная ставка - это процент, который назначает кредитор за предоставление кредита. Он указывается в процентах и определяет, какую долю от суммы кредита заемщик должен заплатить в качестве процентов.

Например, если сумма кредита составляет 100 000 рублей, а процентная ставка равна 10%, то процент будет равен 10 000 рублей (100 000 * (10 / 100) = 10 000).

Формула расчета процента очень важна для понимания, сколько денег заемщик должен будет вернуть в итоге, и для определения общей стоимости кредита.

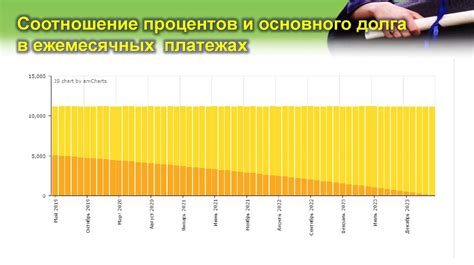

Роль процента в ежемесячных платежах

Роль процента в ежемесячных платежах заключается в формировании части платежа, которая идет в погашение задолженности по процентам. Это расчетная сумма, которая добавляется к платежу по основному долгу и формирует общую сумму платежа.

Чем выше процентная ставка, тем больше сумма платежа по процентам. Поэтому заемщик, погашая кредит по схеме с фиксированной процентной ставкой, должен быть готов к тому, что при увеличении срока погашения кредита общая сумма выплат может быть значительно больше.

Ежемесячные платежи, состоящие из погашения основной суммы и процентов, выплачиваются заемщиком в течение всего срока кредита. При этом доля процентной части платежа может быть значительной в первые периоды погашения, а по мере уменьшения задолженности по основному долгу, доля платежа, идущая на погашение процентов, снижается.

Важно отметить, что роль процента в ежемесячных платежах включает в себя как платежи по процентам, так и платежи, идущие на погашение основного долга. Эти компоненты вместе формируют общую сумму ежемесячного платежа по кредиту.

Существенные детали процента в кредите

Есть несколько существенных деталей, которые следует учитывать при понимании работы процента в кредите:

- Процентная ставка – это процент от суммы займа, который будет начислен заемщику. Она может быть фиксированной (остается неизменной в течение всего срока кредита) или переменной (может изменяться со временем).

- Способ начисления процентов – проценты могут начисляться по разным методам. Наиболее распространенными являются методы по состоянию долга (когда проценты начисляются на оставшуюся сумму кредита) и фиксированный метод (когда проценты начисляются на полную сумму займа).

- Период начисления процентов – проценты могут начисляться каждый месяц, квартал, год или по другому расписанию.

- Погашение процентов – во время выплаты кредита, заемщик обязан выплачивать как проценты, так и сумму основного долга. Погашение процентов может происходить ежемесячно или по другим условиям, оговоренным в договоре.

Понимание этих существенных деталей процента в кредите поможет заемщикам принимать осознанные решения при выборе и использовании кредитных продуктов.

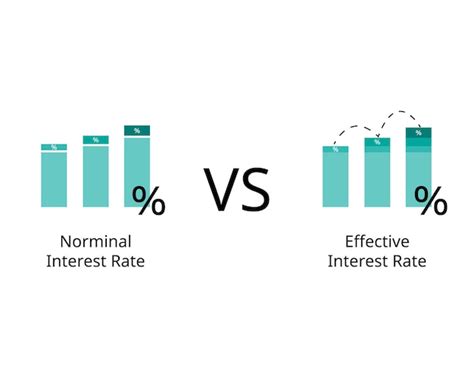

Разница между номинальной и эффективной процентной ставкой

Номинальная процентная ставка - это значение, которое указывается в процентной форме и указывает на размер процента по долгу за определенный период, обычно за год. Номинальная ставка не учитывает другие факторы, такие как комиссии, начисление процентов на проценты и т.д.

Эффективная процентная ставка - это показатель, который учитывает все дополнительные расходы, которые могут возникнуть при пользовании кредитом. Она отражает фактический размер процентов по кредиту с учетом других платежей и условий сделки.

Именно разница между номинальной и эффективной процентной ставкой позволяет понять реальные затраты на кредит и принять обоснованное решение о его использовании. При выборе кредитного продукта важно обращать внимание не только на номинальную процентную ставку, но и на эффективную, чтобы избежать непредвиденных затрат и сравнить разные предложения на более объективных условиях.

Понимание разницы между номинальной и эффективной процентной ставкой поможет более точно оценить финансовые риски и избежать возможных неприятностей при взятии кредита.

Влияние переплаты процентов на общую стоимость кредита

В процентном кредите общая стоимость заемных средств включает в себя не только сумму основного долга, но и переплату процентов. Именно переплата за пользование займом определяет итоговую сумму, которую заемщик должен будет вернуть кредитору.

Переплата процентов представляет собой комиссию, которую заемщик уплачивает за возможность пользоваться деньгами, взятыми взаймы. Сумма переплаты зависит от процентной ставки, которую устанавливает кредитор, а также от срока кредитования.

Чем выше процентная ставка и длительность кредита, тем больше будет переплата процентов и, соответственно, общая стоимость кредита. К примеру, если процентная ставка составляет 10% годовых и срок кредита - 5 лет, то общая сумма переплаты составит 50% от суммы займа. То есть, для займа в 100 000 рублей, заемщику придется заплатить 150 000 рублей в итоге.

Из этого следует, что переплата процентов может существенно повлиять на общую стоимость кредита. При выборе кредитной программы необходимо учитывать процентную ставку, чтобы минимизировать сумму переплаты и сделать кредит наиболее выгодным.

Значимость понимания принципа работы процента в кредите

Взятие кредита часто связано с необходимостью финансовой помощи в решении стратегических задач, таких как покупка недвижимости, автомобиля или образование. Но, независимо от цели, важно понимать, что банк предоставляет средства не бесплатно.

Процентная ставка определяет стоимость кредита и является платой за пользование заемными средствами. Понимание принципа работы процента позволяет заемщику рассчитать ежемесячные платежи по кредиту и спланировать свой бюджет на период, в котором проходит погашение займа.

При займах с фиксированной процентной ставкой, заемщик точно знает, какая сумма будет уходить на выплаты каждый месяц. Однако, при изменяемой процентной ставке, которая зависит от рыночных условий, важно уметь прогнозировать возможное увеличение или снижение ежемесячных платежей.

Понимание принципа работы процента также помогает заемщику оценить выгодность предлагаемых банком условий кредитования. Сравнение процентных ставок различных банков позволяет выбрать наиболее выгодный и доступный кредит.

Также, знание принципа работы процента помогает понять, что чем дольше выбранный срок кредитования, тем больше процентов нужно будет заплатить банку. Это может стать важным фактором при выборе суммы и срока кредита, а также позволить заемщику принимать взвешенные решения в своих финансовых планах.

В итоге, понимание принципа работы процента в кредите является ключевым фактором для заемщика, который помогает принимать осознанные решения и позволяет избегать финансовых сложностей в будущем.