Современная финансовая система сложилась еще в древности и функционирует на основе понятия долга. К сожалению, не все заимствования возвращаются в установленные сроки, что приводит к ситуациям, когда банковские организации вынуждены списывать задолженности. Однако механизмы и принципы списания долгов в банковском секторе на протяжении времени претерпели изменения и совершенствования.

Главным принципом списания долгов является максимальная защита интересов банка и минимизация убытков. Для этого в основе механизма списания лежит принцип договорной ответственности сторон. Банк и заемщик заключают договор о возврате ссуды, в котором четко прописаны условия и сроки, нарушение которых может привести к списанию долга.

Списание задолженности – это одно из самых сложных и ответственных действий, которые выполняются в банковском секторе. Банкам необходимо принимать решения, исходя из различных факторов, таких как финансовое состояние заемщика, сумма задолженности, длительность просрочки платежей, причины невозврата и другие. В таких решениях очень важно соблюдать принципы справедливости и социальной ответственности.

Принципы списания долгов

- Принцип непреодолимой задолженности: банк может списать долг только в том случае, если он признает, что возврат кредита невозможен. Это может быть вызвано финансовыми трудностями заемщика, банкротством или другими обстоятельствами, которые делают невозможным погашение долга.

- Принцип пропорциональности: банк должен способствовать списанию только той части долга, которая не может быть возвращена. Он не должен списывать долг полностью, если есть возможность частичного погашения.

- Принцип учета и отчетности: банк должен вести учет списания долгов и предоставлять отчетность о процессе управления долгами. Это помогает обеспечить прозрачность и отчетность в отношении списанных долгов.

- Принцип соблюдения закона: банк должен действовать в соответствии с законодательством, регулирующим процесс списания долгов. Он должен следовать правилам и нормам, установленным регуляторами и законодателями, чтобы предотвратить злоупотребления или несправедливое обращение с заемщиками.

В целом, принципы списания долгов обеспечивают банкам возможность эффективно управлять и снижать риски, связанные с неисполнением кредитных обязательств. Это позволяет банкам поддерживать финансовую устойчивость и предотвращать возможные убытки.

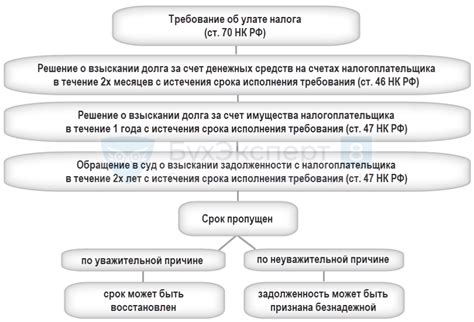

Регулирование и законодательство

Вопрос списания долгов в банковском секторе регулируется законодательством, которое определяет правила и механизмы, по которым банки могут списывать долги своих заемщиков.

Одним из основных нормативных актов, регулирующих списание долгов, является Гражданский кодекс, который определяет общие принципы и правила договорных отношений между банками и их клиентами. В нем содержатся положения о возможности банков осуществлять списание задолженности, при условии соблюдения определенных требований.

Также важную роль в регулировании этого вопроса играют законодательные акты, устанавливающие правила для определенных видов банковской деятельности. Например, Федеральный закон "О банках и банковской деятельности" содержит положения о возможности и условиях списания долгов банками в рамках своей деятельности.

Кроме того, министерство финансов и Центральный банк также участвуют в регулировании механизмов списания долгов, разрабатывая соответствующие нормативные акты и руководства.

Важно отметить, что процесс списания долгов подлежит контролю и надзору со стороны регуляторных органов для предотвращения злоупотреблений или неправомерных действий со стороны банков.

В целом, регулирование и законодательство в области списания долгов в банковском секторе направлены на обеспечение справедливости и защиты интересов как банков, так и их клиентов.

Условия и критерии списания

Процесс списания долгов в банковском секторе предусматривает определенные условия и критерии, которые должны быть выполнены для того, чтобы заемщику была предоставлена возможность списать свой долг. Ниже приведены основные условия и критерии списания:

1. Неспособность заемщика выплатить долг:

Одним из основных условий списания долга является неспособность заемщика выплатить его полностью или частично. В таких случаях банк может рассмотреть возможность смягчить или аннулировать долг.

2. Финансовая уязвимость заемщика:

Банк также учитывает финансовую уязвимость заемщика при рассмотрении вопроса о списании долга. Это может быть связано с низким уровнем доходов, утратой рабочего места или неожиданными финансовыми обстоятельствами, которые существенно снижают платежеспособность заемщика.

3. Наличие долговой нагрузки:

Еще одним важным критерием для списания долгов является наличие долговой нагрузки. Если заемщик имеет значительные долги в других банках или кредитных учреждениях, то банк может принять решение о списании части или всего долга для уменьшения долговой нагрузки заемщика.

4. Отсутствие активов:

Если заемщик не имеет значительных активов, которые могут быть реализованы для погашения долга, банк может рассмотреть возможность списания долга. Это связано с тем, что при отсутствии активов заемщик не может удовлетворить свои обязательства перед банком.

5. Добровольное согласие заемщика:

В некоторых случаях, заемщик может выразить желание добровольно списать долг. В этом случае, банк может принять решение об отказе от требований по оплате долга, если это будет соответствовать его интересам.

Важно отметить, что условия и критерии списания могут варьироваться в зависимости от банка и конкретных обстоятельств заемщика. Банки обычно имеют отдельные правила и процедуры, которые регулируют процесс списания долгов и устанавливают конкретные критерии для его осуществления.

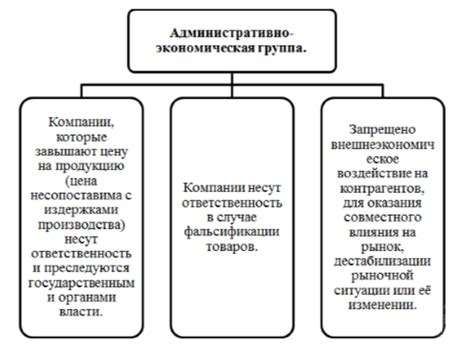

Механизмы списания долгов

В банковском секторе существует несколько механизмов, которые позволяют банкам списывать долги клиентов. В основе таких механизмов лежат определенные принципы и правила, которые регулируют процесс и условия списания долгов.

Один из основных механизмов списания долгов – это реструктуризация долга. При реструктуризации банк и заемщик соглашаются на изменение условий кредитного договора с целью облегчить погашение долга для заемщика. Это может включать перенос сроков платежей, снижение процентной ставки или изменение основной суммы долга.

Еще одним механизмом списания долгов является конвертация долга. В этом случае заемщик и банк договариваются о замене одного вида долгового обязательства на другое с более выгодными условиями для заемщика. Например, кредит на основе которого был получен заемщик, может быть конвертирован в акции или облигации компании.

Также банки могут использовать механизм рефинансирования для списания долгов. При рефинансировании банк предоставляет новый кредит заемщику, который позволяет ему погасить предыдущий долг. Новый кредит может быть выдан на более выгодных условиях, что позволяет заемщику снизить свои платежи.

Кроме того, банки могут обратиться к механизму списания долгов через продажу долга третьим лицам. В этом случае банк продает свою долговую задолженность другому финансовому учреждению или инвестору. Для заемщика это означает, что он будет взаимодействовать уже с новым кредитором, который может предложить более гибкие условия для погашения долга.

И наконец, банки могут применять механизм списания долгов через банкротство. Если заемщик не в состоянии погасить свой долг и находится в тяжелой финансовой ситуации, то банк может подать на него в суд с требованием признать его банкротом. В этом случае долг может быть списан или реструктурирован на основе решения суда.

Таким образом, механизмы списания долгов в банковском секторе представляют собой различные способы, которые позволяют банкам справляться с проблемой неплатежей и облегчать финансовую нагрузку на заемщиков. Фактически, такие механизмы помогают поддерживать стабильность и эффективность банковской системы в целом.

Оценка платежеспособности и рисков

Оценка платежеспособности заемщика заключается в анализе его текущей финансовой ситуации, финансовых показателей и платежеспособности в перспективе. Банк проводит анализ бухгалтерской отчетности, кредитной истории и других факторов, которые могут повлиять на платежеспособность клиента.

Оценка рисков связана с определением вероятности невозврата кредита. Банк оценивает репутацию заемщика, его кредитную историю, стабильность доходов, собственность и другие факторы, которые могут повлиять на возможность и готовность заемщика выплачивать кредит.

На основе этой оценки банк принимает решение о возможности выдачи кредита, а также о его условиях, включая процентную ставку, сроки погашения и размер кредитного лимита. Банк также определяет необходимость обеспечения кредита, например, в виде залога или поручительства.

Однако оценка платежеспособности и рисков – это сложный процесс, который требует высокой квалификации и специализированных инструментов анализа. Банки активно используют такие методы, как скоринговые модели, кредитные рейтинги, статистические модели и экспертные оценки, чтобы принять обоснованное решение о выдаче кредита.

Использование современных технологий и автоматизированных систем позволяет банкам проводить более точную оценку платежеспособности и рисков, сокращая время на принятие решений и улучшая качество кредитного портфеля.

Оценка платежеспособности и рисков является важной составляющей работы банковского сектора и способствует снижению долей проблемных кредитов, повышению эффективности работы и обеспечению устойчивого развития банковской системы.

Использование специальных фондов

В банковском секторе существует практика использования специальных фондов для покрытия списания долгов. Такие фонды создаются с целью обеспечения финансовой устойчивости банков, а также защиты интересов и депозитов клиентов. Использование специальных фондов позволяет банкам оперативно реагировать на проблемы в кредитном портфеле и предотвращать дополнительные риски.

Создание специальных фондов осуществляется на основе законодательства и регулятивных требований к банкам. Они образуются за счет отчислений с прибыли банка, а также дополнительных взносов от сторонних инвесторов или государственных органов. Эти фонды выступают в качестве резервов, которые могут быть использованы для покрытия убытков от списания долгов.

Использование специальных фондов позволяет банкам проводить списание долгов, не влияя на общую финансовую стабильность. Кроме того, они могут быть использованы для предоставления дополнительной финансовой поддержки клиентам в кризисных ситуациях. Такие фонды являются эффективным инструментом, который помогает банкам справляться с неустойчивостью в кредитном портфеле и укреплять их позиции на рынке.

| Преимущества использования специальных фондов: | Недостатки использования специальных фондов: |

|---|---|

| Позволяют банку быстро и эффективно реагировать на проблемы в кредитном портфеле. | Требуют дополнительных вложений и управления резервными средствами. |

| Помогают обеспечить финансовую стабильность банка и защитить интересы клиентов. | Могут создавать дополнительные риски для банка при неправильном управлении. |

| Способствуют улучшению репутации банка и его позиций на рынке. | Требуют строгое соблюдение законодательства и регуляторных требований. |

Формы и сроки отсрочки платежей

Одной из форм отсрочки является перенос даты платежа на более поздний период. Например, заемщик может попросить банк перенести платеж, который должен быть сделан в текущем месяце, на следующий месяц. При этом, заемщик должен соблюдать условия договора кредита и выполнять свои обязательства в указанные новые сроки.

Другой формой отсрочки является временное освобождение от платежей. То есть, в течение определенного периода времени заемщик не обязан вносить платежи по кредиту, но при этом он сохраняет свое кредитное обязательство перед банком. Обычно такая отсрочка платежей предоставляется при наступлении трудностей для заемщика, например, потере работы или временной потере дохода.

Сроки отсрочки платежей также могут быть разными и зависят от условий, предлагаемых банком. Обычно это может быть от нескольких месяцев до года, но в некоторых случаях отсрочка может быть продлена по согласованию сторон.

Отсрочка платежей может быть полезным инструментом для клиентов в периоды финансовых трудностей. Банки готовы предоставлять отсрочку, чтобы сохранить долгосрочные отношения с клиентом и помочь ему преодолеть временные трудности. Однако, перед тем как воспользоваться отсрочкой, необходимо тщательно изучить условия, предлагаемые банком, и оценить свои возможности выполнять новые обязательства в будущем.