Покупка жилья с помощью ипотеки – ответственный и длительный процесс, требующий серьезного подхода и внимательного анализа. Одним из ключевых аспектов является проверка банком продавца недвижимости на соответствие требованиям и отсутствие рисков для заемщика. В данной статье мы рассмотрим основные моменты и советы по проведению данной проверки для того, чтобы защитить ваши интересы и обеспечить успешное оформление ипотеки.

Первым шагом при проведении проверки банком продавца является изучение его репутации и занимаемой позиции на рынке недвижимости. Важно убедиться в надежности и надлежащем функционировании организации. Для этого можно ознакомиться с отзывами клиентов и партнеров, а также изучить информацию о банке в открытых источниках.

Также стоит обратить внимание на опыт работы банка в сфере ипотечного кредитования. Чем больше успешных сделок совершено, тем выше вероятность, что банк знает все тонкости данного процесса и сможет эффективно вам помочь.

Другим важным аспектом является проверка юридической чистоты недвижимости, которую предлагает продавец. Данный этап включает в себя оценку наличия залогов, обременений и прочих ограничений на объект недвижимости. Отсутствие таких факторов обеспечит вам юридическую гарантию и защиту прав владения ипотечного объекта.

Роль банка при оформлении ипотеки

Первое, что делает банк при оформлении ипотеки, это проверяет кредитную историю заемщика. Банк анализирует платежеспособность и надежность клиента, чтобы определить, имеет ли он возможность вернуть кредитные средства. Важно иметь чистую кредитную историю и показать стабильный доход, чтобы получить одобрение по ипотечному кредиту.

Для выдачи ипотечного кредита банк также проводит оценку жилья. Оценщик банка определяет рыночную стоимость недвижимости, чтобы оценить степень риска для банка. Чем выше стоимость объекта недвижимости, тем более вероятно его использование в качестве залога. Оценка недвижимости также помогает определить максимальную сумму ипотечного кредита, которую может предоставить банк.

Одним из важных моментов при оформлении ипотеки является подписание договора между банком, заемщиком и продавцом. В этом договоре будут указаны условия кредита, сроки погашения, процентные ставки и другие важные детали. Подписание договора является обязательным шагом для оформления ипотечного кредита.

В случае одобрения ипотечного кредита, банк осуществляет выплату средств продавцу жилья. Деньги могут быть переведены на счет продавца или переданы через нотариальное учреждение. Банк также контролирует процесс погашения кредита: клиент должен ежемесячно вносить определенную сумму в банк до полного погашения задолженности.

Банк играет важную роль в процессе оформления ипотечного кредита. Он проводит проверки клиента, оценивает жилье, заключает договор и осуществляет финансовые операции. Важно выбрать надежный и ответственный банк, который поможет вам сделать мечту о покупке жилья реальностью.

Проверка надежности продавца

Для того чтобы убедиться в надежности продавца, необходимо провести следующие проверки:

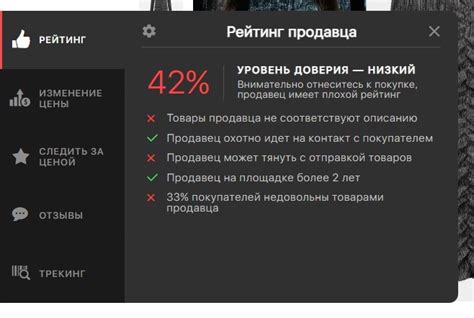

- Проверка репутации и истории продавца. Имеет смысл изучить, сколько лет компания работает на рынке недвижимости, какие отзывы о ней можно найти в интернете, а также узнать о ее участии в судебных разбирательствах или других спорных ситуациях.

- Проверка наличия лицензии и разрешительных документов. Убедитесь, что продавец имеет все необходимые разрешения и лицензии, позволяющие ему заключать договоры на строительство и продажу недвижимости.

- Проверка финансового положения продавца. Изучите отчеты о прибылях и убытках компании, а также информацию о наличии задолженностей и обязательств перед третьими лицами. Важно убедиться, что продавец имеет достаточные финансовые ресурсы для исполнения своих обязательств.

- Проверка наличия залогов и отягощений на объекте недвижимости. Изучите историю залогов и отягощений на объекте, чтобы исключить возможность наличия спорных прав или требований по недвижимости, которую вы собираетесь приобрести.

Проведение вышеуказанных проверок поможет вам избежать неприятностей и обеспечит вашу защиту при оформлении ипотеки. Не стесняйтесь задавать продавцу все интересующие вас вопросы и требовать предоставления необходимых документов, чтобы убедиться в его надежности и благонадежности.

Требования к продавцу

При оформлении ипотеки важно убедиться в надежности и финансовой устойчивости продавца недвижимости. Банки обычно устанавливают определенные требования к продавцу, чтобы минимизировать риски для заемщика и защитить интересы банка.

Вот несколько основных требований, которые могут быть предъявлены к продавцу:

| 1. | Наличие документов, подтверждающих право собственности на недвижимость. Это может быть свидетельство о государственной регистрации права собственности или договор купли-продажи. |

| 2. | Отсутствие любых обременений купленной недвижимости. Банк обязательно проверит наличие залогов, арестов и других ограничений на имущество. |

| 3. | Финансовая устойчивость продавца. Банк может запросить справку о доходах продавца и другую информацию о его финансовом положении, чтобы оценить его возвратоспособность. |

| 4. | Наличие всех необходимых разрешений на строительство и реконструкцию в случае приобретения новостройки. |

Эти требования помогут банку оценить надежность продавца и минимизировать риски для заемщика. Если продавец не соответствует указанным требованиям, банк может отказать в оформлении ипотеки или предложить альтернативные варианты обеспечения кредита.

Моменты, на которые обращают внимание банки

При проверке банком продавца при оформлении ипотеки выделяются несколько ключевых моментов, на которые обращают внимание банковские эксперты:

- Финансовое состояние продавца. Банк интересует стабильность доходов и наличие других обязательств у продавца. Чем выше доход и чем меньше долгов, тем выше вероятность одобрения ипотеки.

- Легальность сделки. Банк проверяет документы на законность продажи, наличие права собственности на недвижимость и отсутствие каких-либо ограничений на объект сделки.

- Обременения ипотеки. Банк также интересуется наличием предыдущих ипотек на объект недвижимости и возможными прочими обременениями (аресты, налоговые задолженности и т.д.).

- Качество объекта недвижимости. Банк проводит оценку объекта и проверяет его техническое состояние, наличие бронирования и других аспектов. Чем лучше состояние и характеристики объекта, тем выше шанс одобрения ипотеки.

- Стоимость объекта. Банк также анализирует соотношение стоимости недвижимости и суммы кредита. Чем ниже процент от стоимости объекта составляет кредит, тем выше шанс одобрения ипотеки.

- Документы продавца. Банк проверяет документы продавца на достоверность и соответствие требованиям. Это могут быть паспортные данные, свидетельство о браке, свидетельство о рождении детей и другие документы.

Все эти моменты важны для банка, поскольку он стремится максимально защитить себя от рисков, связанных с ипотечными сделками. При оформлении ипотеки стоит уделить внимание каждому из этих аспектов, чтобы увеличить вероятность одобрения кредита.

Советы по проверке продавца

Вот несколько советов, которые помогут вам в этом:

1. Исследуйте репутацию продавца:

• Ищите отзывы о продавце в интернете и на специализированных форумах.

• Обратитесь в ассоциацию риэлторов, чтобы узнать, имеется ли у продавца лицензия на осуществление деятельности.

• Поговорите с соседями или предыдущими покупателями, если это возможно, чтобы узнать о репутации продавца.

2. Запросите документы, подтверждающие право собственности продавца:

• Убедитесь, что продавец является законным владельцем объекта недвижимости.

• Проверьте наличие необходимых разрешений и согласий на продажу.

• Запросите копии документов о собственности и иные юридические документы.

3. Обратитесь в банк и уточните информацию о продавце:

• Проверьте, имеет ли продавец задолженности по ипотеке или кредитам.

• Узнайте, имеется ли у продавца судебные иски, связанные с недвижимостью.

• Откройте информацию о финансовом состоянии продавца и его платежеспособности.

4. Сотрудничайте с профессионалами:

• Обратитесь к юристу или независимому риэлтору, чтобы получить грамотные консультации по проверке продавца.

• При покупке недвижимости по ипотеке свяжитесь с представителями банка, чтобы узнать о требованиях и рекомендациях при выборе продавца.

• Возможно, вам потребуется экспертиза объекта недвижимости, сотрудничайте с оценщиками, чтобы получить объективную оценку стоимости.

Следуя этим советам и проводя тщательную проверку продавца, вы сможете минимизировать риски и сделать правильный выбор при покупке недвижимости по ипотеке.

Документы, необходимые для проверки

В процессе проверки банком продавца при оформлении ипотеки на покупку недвижимости необходимо предоставить определенные документы. Это поможет банку оценить надежность продавца и минимизировать риски для клиента. Вот основные документы, которые могут потребоваться:

1. Документы, подтверждающие собственность на объект

К продаже недвижимости должны быть приложены документы, подтверждающие право собственности на объект. Это могут быть свидетельство о государственной регистрации права собственности, выписка из единого государственного реестра недвижимости или договор купли-продажи.

2. Кадастровая выписка

Кадастровая выписка содержит информацию о кадастровой стоимости объекта недвижимости, его площади и границах. Этот документ также позволяет проверить соответствие заявленных характеристик объекта и его фактического состояния.

3. Технический паспорт

Технический паспорт содержит информацию о системах, инженерных коммуникациях, материалах и других технических характеристиках объекта недвижимости. Он позволяет оценить состояние и качество строительства или ремонта.

4. Документы о правовом статусе объекта

Банк может потребовать предоставление документов, подтверждающих отсутствие обременений, ограничений или споров, связанных с объектом недвижимости. Это могут быть справки из специализированных реестров (например, о наличии или отсутствии залога) или выписки из реестра судебных решений.

5. Документы о задолженности по коммунальным платежам

В ряде случаев банк может потребовать предоставления документов, подтверждающих отсутствие задолженности по оплате коммунальных услуг. Это может быть справка из управляющей или жилищной организации.

При оформлении ипотеки собственник недвижимости должен быть готов предоставить эти и другие документы, которые могут быть запрошены банком. Чем полнее и достовернее информация, тем легче и быстрее будет проходить процесс проверки и оформления ипотеки.

Что делать, если продавец не прошел проверку?

Если продавец при оформлении ипотеки не прошел проверку со стороны банка, это может создать серьезные проблемы и задержки в процессе покупки недвижимости. Однако, существуют определенные шаги, которые можно предпринять в такой ситуации:

- В первую очередь, стоит уточнить причину отказа продавцу. Возможно, это была ошибка или недоразумение, которое можно исправить документами или дополнительными доказательствами.

- Если отказ объективен, то можно обратиться к другим банкам и проверить их условия и требования. Возможно, другой банк согласится рассмотреть заявку на ипотеку и предоставить кредит на покупку недвижимости.

- Также стоит учитывать, что продавцу могут быть известны другие варианты финансирования, которые не требуют проверки со стороны банка. Возможно, он сможет предложить альтернативные варианты сделки.

- Если все попытки с другими банками оказались безуспешными и продавец не может предложить альтернативные варианты финансирования, то стоит рассмотреть возможность поиска другого объекта недвижимости или другого продавца, который успешно прошел проверку банком.

- Не стоит забывать, что процесс покупки недвижимости - это сложный и многоэтапный процесс, и иногда возникают проблемы, которые нужно решать с учетом своих интересов и возможностей.

Итак, если продавец не прошел проверку банком, это может создать некоторые неудобства и задержки, но все еще есть варианты для решения этой ситуации. Важно принимать информированные решения, общаться с продавцом и банками, и искать наилучшие варианты для себя.