За последние годы все больше людей в России выбирают самозанятость как форму предпринимательства. Они видят в этом не только свободу и возможность реализовать свои идеи, но и способ обойти множество бюрократических преград. Однако с ростом популярности самозанятых, растет и интерес со стороны налоговых органов. Как же не попасть в засаду при проверке налогов самозанятых?

Во-первых, все самозанятые должны понимать, что налоговая проверка – это неизбежный процесс. Игнорирование его может привести к серьезным проблемам, вплоть до лишения предпринимательской деятельности. Поэтому, самозанятые должны быть внимательными и ответственными в отношении своих финансовых средств.

Одним из важных правил при проверке налогов самозанятых является аккуратное ведение финансовой документации. Необходимо вести систематический учет всех доходов и расходов, а также хранить все необходимые документы. Это могут быть кассовые чеки, контракты, договоры и другие документы, подтверждающие проведение финансовых операций. Важно помнить, что любой несостыковочный факт может стать предметом внимания налоговой проверки.

Проверка налогов самозанятых: как это работает

Процесс проверки налогов самозанятых начинается с тщательной анализа финансовой деятельности самозанятого лица. Инспекторы налоговой проверяют все документы, отчеты о доходах и расходах, а также другие документы, подтверждающие факты деятельности.

Если при проверке выявляются нарушения, то самозанятому лицу могут быть наложены штрафы и требования о доплате налоговой задолженности. В случае серьезных нарушений может быть возбуждено уголовное дело.

Для того чтобы избежать проблем с налоговой проверкой, самозанятые лица должны вести четкую учетную политику и документировать все операции, связанные с их деятельностью. Также важно соблюдать сроки и порядок уплаты налогов.

Важно: если у вас есть сомнения или вопросы относительно прохождения налоговой проверки, рекомендуется обратиться к квалифицированному юристу или бухгалтеру, специализирующемуся на налоговых вопросах.

Подведя итог, можно сказать, что проверка налогов самозанятых - это процесс, в ходе которого налоговые органы анализируют финансовую деятельность самозанятых лиц, чтобы выявить нарушения и уклонения от уплаты налогов. Чтобы избежать проблем с проверкой, самозанятые лица должны вести четкую учетную политику и соблюдать требования налогового законодательства.

Регистрация и уплата налогов

Регистрация статуса самозанятого. Для того чтобы начать работать как самозанятый, необходимо пройти процедуру регистрации в качестве индивидуального предпринимателя. Для этого вы можете обратиться в налоговую инспекцию или воспользоваться электронными сервисами, предоставленными налоговыми органами. При регистрации будет выдано свидетельство о государственной регистрации в качестве индивидуального предпринимателя.

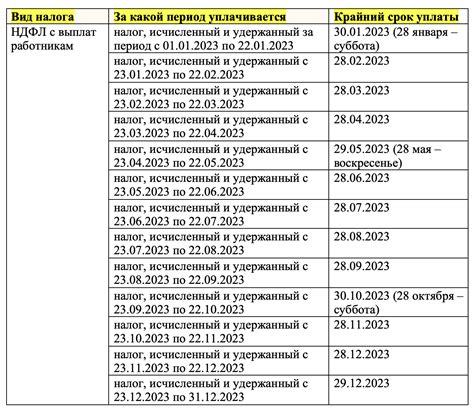

Уплата налогов. Самозанятые обязаны платить налог на доходы физических лиц (НДФЛ) в размере 4% от полученного дохода. Налог уплачивается самозанятыми ежеквартально. Для этого необходимо заполнить декларацию по форме 3-НДФЛ и предоставить ее в налоговую инспекцию. Уплата налога может быть произведена с помощью банковских трансферов или электронных платежных систем. Важно отметить, что просрочка уплаты налога может привести к наложению штрафных санкций и последующим проблемам с налоговыми органами.

Перед уплатой налогов самозанятые должны вести учет полученных доходов и расчетов. Для этого можно использовать специальные программы для учета доходов или самостоятельно вести учет в электронной таблице. В обязательном порядке рекомендуется хранить все чеки, квитанции и подтверждающие документы о доходах и расходах. Все это поможет в случае возникновения вопросов со стороны налоговых органов или в случае необходимости предоставить подтверждения своей финансовой деятельности.

Сроки и порядок проверки

Проверка налогов самозанятых проводится в соответствии с законодательством и установленными сроками. Организация, осуществляющая проверку, должна заранее уведомить самозанятого о начале проверки и предоставить ему возможность ознакомиться с материалами проверки.

Проверка может быть запланированной или назначенной внеплановой, в случае выявления нарушений или подозрений в неуплате налогов.

Самозанятый обязан предоставить все необходимые документы и информацию, связанную с его деятельностью, в указанные сроки. Если он не сможет предоставить требуемые документы или предоставит неполные или некорректные данные, это может быть расценено как нарушение законодательства и повлечь за собой административную или уголовную ответственность.

По итогам проверки может быть принято решение о начислении налогов, штрафов или других санкций в отношении самозанятого. Если решение оспаривается, самозанятый имеет право обжаловать его в соответствующих органах или суде.

Важно помнить, что проверка налогов самозанятых является нормальной процедурой, и важно соблюдать требования законодательства и сотрудничать с проверяющими организациями.

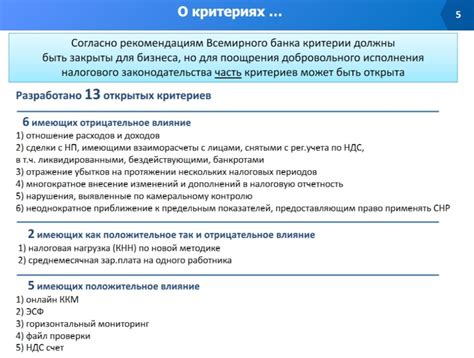

Налоговые вычеты и льготы для самозанятых

Самозанятые предприниматели также имеют право на некоторые налоговые вычеты и льготы, которые помогут им уменьшить налоговую нагрузку и сэкономить деньги.

1. Налоговый вычет на обучение

Самозанятые предприниматели имеют возможность уменьшить налогооблагаемую базу на сумму, потраченную на свое профессиональное обучение. В рамках этого налогового вычета можно учесть затраты на курсы, тренинги, семинары и другие образовательные мероприятия, которые помогут повысить квалификацию и эффективность работы.

2. Налоговый вычет на медицинские расходы

Самозанятые предприниматели также имеют возможность учесть медицинские расходы при расчете налогов. В рамках этого вычета можно учесть затраты на лечение, покупку лекарств и другие медицинские услуги.

3. Налоговые льготы для начинающих самозанятых

Для начинающих самозанятых предусмотрены налоговые льготы. Например, в течение первых двух лет работы в качестве самозанятого предпринимателя, можно применять пониженную ставку налога на доходы. Это поможет снизить налоговые платежи в период становления бизнеса.

Важно помнить, что каждая категория вычетов и льгот имеет свои условия и ограничения, поэтому перед применением необходимо тщательно изучить законодательство и проконсультироваться с налоговым консультантом или юристом.

Как избежать проблем с налогами

Все предприниматели, в том числе и самозанятые, должны быть готовы к процессу уплаты налогов. Ошибки и проблемы с налогами могут привести к неприятным последствиям, таким как штрафные санкции и дополнительные расходы на юридическую помощь. Чтобы избежать этих проблем, важно следовать определенным правилам и рекомендациям.

1. Следуйте законодательству

Ознакомьтесь с актуальным законодательством, касающимся налогообложения самозанятых. Убедитесь, что вы полностью понимаете свои обязанности и права в отношении налогового учета.

2. Ведите точный учет

Ведите точный учет всех своих доходов и расходов. Создайте систему учета, которая позволяет вам вести регулярный мониторинг вашей финансовой деятельности. Это поможет вам избежать пропусков и неточностей при подаче налоговой декларации.

3. Сохраняйте документацию

Важно сохранять все документы, связанные с вашей деятельностью. Это включает в себя квитанции о покупках, счета и другую финансовую документацию. Документы могут быть необходимы для подтверждения ваших расходов при подаче налоговой декларации и при проведении налоговых проверок.

4. Подавайте декларации вовремя

Самозанятые предприниматели должны подавать налоговые декларации в установленные сроки. Заранее планируйте время для подготовки и заполнения налоговой декларации, чтобы избежать срочности и торопливых ошибок.

5. Обратитесь к специалистам

Если вы не уверены в своей способности самостоятельно подготовить и подать налоговую декларацию, обратитесь к специалистам. Налоговые консультанты или бухгалтеры могут помочь вам улучшить вашу налоговую стратегию и избежать проблем с налоговыми органами.

Следуя этим советам, вы сможете избежать проблем с налогами и быть уверенными в своей финансовой деятельности. Заранее планируйте и внимательно относитесь к налоговому учету, чтобы избежать неприятностей в будущем.

Примеры успешной проверки налогов

Ниже приведены несколько примеров успешной проверки налогов самозанятых. Эти примеры демонстрируют, как можно правильно подготовиться и предоставить полную информацию о своей деятельности.

Пример 1: Индивидуальный предприниматель в сфере фриланса

- Документы: Индивидуальный предприниматель предоставил все необходимые документы, включая договоры с заказчиками и квитанции об оплате.

- Учет: Он вел четкий учет своей деятельности, включая входящие и исходящие платежи.

- Соответствие: Все доходы и расходы полностью соответствовали его деятельности, и налоги были уплачены вовремя.

- Документальное подтверждение: У него были сканы всех необходимых документов, чтобы можно было подтвердить информацию при необходимости.

Пример 2: Фрилансер, работающий через платформу

- Расчеты: Фрилансер аккуратно отслеживал все свои заработки и выплаты через платформу, и предоставил сгенерированные расчеты налогов.

- Соглашение: Он заключил соглашение с платформой о предоставлении информации о его заработках и налоговых удержаниях.

- Самообучение: Фрилансер активно самообучался вопросам налогообложения и вел постоянный диалог с платформой о правилах и требованиях налоговой отчетности.

- Декларация: Он предоставил четкую декларацию о своем доходе и налоговых удержаниях, включая все необходимые документы.

Эти примеры показывают, что внимательное отношение к налоговой отчетности и своевременная подача документов могут привести к успешной проверке и избежанию неприятностей со стороны налоговых органов.

Что делать, если вы получили уведомление о проверке

Получение уведомления о проведении проверки налогов самозанятых может вызвать неприятные ощущения и страх перед возможными последствиями. Однако, не стоит паниковать и терять спокойствие. Важно соблюдать определенные шаги, чтобы организовать свою реакцию и уверенно пройти проверку.

1. Ознакомьтесь с уведомлением

Первым делом внимательно прочитайте уведомление о проверке. Узнайте, какие документы и сроки требуются для прохождения проверки. В случае непоняток, обратитесь в налоговую инспекцию для получения дополнительной информации.

2. Подготовьтесь к проверке

Отнеситесь к проверке как к серьезному делу. Соберите все необходимые документы, такие как отчеты о доходах и расходах, квитанции о платежах, договоры и другие материалы, подтверждающие факты вашей работы и доходов.

3. Обратитесь к специалисту

При необходимости, обратитесь за консультацией к профессионалу в области налогового права. Он сможет помочь вам разобраться в сложных моментах и дать рекомендации по прохождению проверки.

4. Будьте готовы объяснить

Во время проверки налоговый инспектор может задавать вам вопросы или требовать дополнительные объяснения. Будьте готовы к этому и предоставьте все необходимые детали и документы для подтверждения своей деятельности и доходов.

5. Соблюдайте сроки

Внимательно следите за сроками, указанными в уведомлении о проверке. Если у вас возникли проблемы или задержки с подготовкой документов, обратитесь в налоговую инспекцию для получения информации о возможных вариантах решения.

6. Записывайте важные моменты

Во время прохождения проверки старайтесь вести записи о всех важных моментах. Это поможет вам иметь полную информацию о ходе проверки и зафиксировать все события, которые могут быть важными при подготовке обжалования решения.

7. Поддерживайте связь

Если у вас возникают вопросы или проблемы во время проверки, не бойтесь обратиться в налоговую службу для получения помощи. Своевременная коммуникация поможет избежать недоразумений и ускорить процесс проведения проверки.

Важно помнить, что получение уведомления о проверке налогов самозанятых – это стандартная процедура, которая проводится с целью установления соответствия вашей деятельности требованиям закона. Соблюдая все необходимые шаги и готовясь к проверке, вы сможете уверенно пройти ее и избежать проблемных ситуаций.