Когда дело касается подачи налоговой декларации, многие из нас всегда волнуются о правильности предоставленных данных. Особенно это актуально, когда речь идет о НДФЛ 3 расчете. Проверка своих данных – это важный этап, который позволяет убедиться в том, что все сведения указаны правильно и соответствуют требованиям закона.

Проверка данных по НДФЛ 3 расчету – это процесс, который может показаться сложным и непонятным. Однако, с последовательным и внимательным подходом, вы сможете разобраться во всех нюансах и внести корректировки, если это необходимо.

Чтобы быть уверенным в правильности своих данных, необходимо пройти несколько этапов. Во-первых, внимательно ознакомьтесь с правилами и требованиями к заполнению налоговой декларации. Это поможет вам понять, какие данные необходимо предоставить и в каком формате. Затем, проверьте свои исходные документы: справки о доходах, вычеты и другие документы, подтверждающие ваши выплаты и суммы. Уделяйте особое внимание правильности указания данных: опечатки и ошибки могут привести к нежелательным последствиям.

Проверка правильности данных по НДФЛ 3 расчету

Для того чтобы убедиться в правильности своих данных по НДФЛ 3 расчету, необходимо произвести проверку всех введенных сумм и данных.

Во-первых, необходимо убедиться в том, что все указанные доходы правильно вычислены и внесены. Отсутствие или неправильное заполнение данных о доходах может привести к неправильному расчету налога.

Во-вторых, необходимо проверить правильность всех вычетов, которые были учтены при расчете налога. Нераспознанные или неправильно внесенные вычеты могут привести к ошибкам в итоговой сумме налога.

Также следует проверить правильность указания всех необходимых персональных данных, таких как ФИО, ИНН и адрес, так как неверные данные могут повлиять на подсчет налога и привести к ошибкам.

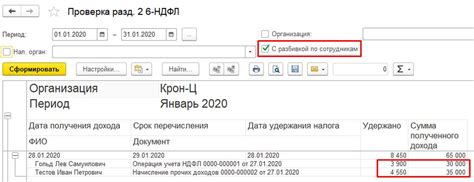

Для удобства проверки рекомендуется использовать таблицу, в которой можно сравнить свои данные с теми, которые были правильно заполнены. Это позволит быстро выявить возможные ошибки и исправить их до подачи расчета в налоговую службу.

| Поле данных | Ваше значение | Правильное значение |

|---|---|---|

| ФИО | Иванов Иван Иванович | Иванов Иван Иванович |

| ИНН | 1234567890 | 1234567890 |

| Адрес | ул. Пушкина, д.10 | ул. Пушкина, д.10 |

| Доход 1 | 10000 | 10000 |

| Доход 2 | 15000 | 15000 |

| Вычет | 5000 | 5000 |

| Итоговая сумма налога | 7000 | 7000 |

После тщательной проверки всех данных и сравнения с правильными значениями, можно быть уверенным в том, что данные по НДФЛ 3 расчету заполнены правильно. Это позволит избежать возможных штрафов и проблем с налоговой службой в будущем.

Важность проверки данных

Правильность данных, предоставляемых в декларации по НДФЛ 3, имеет большое значение не только для налоговых органов, но и для самого налогоплательщика. В случае обнаружения ошибок или несоответствий в информации, можно вовремя исправить их и предоставить правильные данные. Это поможет избежать возможных негативных последствий, связанных с нарушением налогового законодательства.

Кроме того, проверка данных по НДФЛ 3 расчету позволяет налогоплательщику контролировать свои финансовые операции и убедиться в достоверности предоставляемой информации. Это может быть особенно важно в случае предоставления данных о доходах, полученных от разных источников или в случае наличия сложных финансовых операций.

В итоге, правильная и своевременная проверка данных по НДФЛ 3 расчету позволяет налогоплательщику избежать ошибок, связанных с неправильными налоговыми расчетами, и обеспечить соблюдение требований налогового законодательства.

Как проверить данные самостоятельно

- Сверьте личные данные работника с его паспортными данными: ФИО, дата рождения, серия и номер паспорта. Если вы заметили какие-либо расхождения, необходимо исправить их в системе учета.

- Проверьте правильность заполнения информации о доходах работника за отчетный период. Убедитесь, что все доходы указаны верно и соответствуют действительности. Если вы обнаружили ошибки, внесите соответствующие исправления.

- Проверьте правильность расчета налоговой базы и удержания НДФЛ. Убедитесь, что все расчеты выполнены правильно и соответствуют действующему законодательству. Если вы обнаружили расхождения, скорректируйте их.

- Проверьте правильность заполнения информации о вычетах, которые могут быть применены к налоговому расчету. Убедитесь, что все вычеты указаны верно и имеют необходимые документы подтверждения. Если вы обнаружили ошибки или отсутствие документов, внесите соответствующие исправления.

- Проверьте правильность расчета и уплаты налоговой суммы. Убедитесь, что все налоговые платежи указаны верно и рассчитаны согласно действующему законодательству. Если вы обнаружили ошибки, внесите соответствующие исправления.

После проведения самостоятельной проверки данных, необходимо убедиться, что все исправления внесены и данные соответствуют действительности. Только после этого можно смело отправлять документы в налоговую службу.

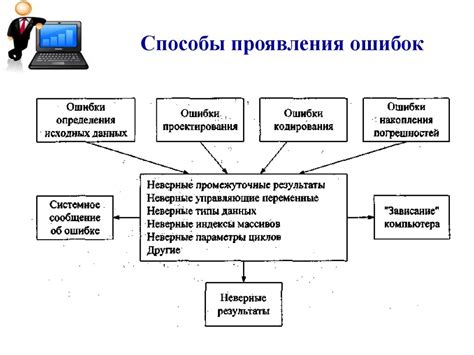

Выявление ошибок и способы их исправления

Один из способов выявления ошибок - это сопоставление данных с исходными документами: трудовой книжкой, договором о работе, приказами о назначении и др. Проверьте, чтобы все цифры, фамилии, даты и другие важные данные совпадали с документами.

Также полезно проверить правильность заполнения граф: суммы начислений, индивидуального налогового номера, должности, размеров выплат и др. Обратите внимание на все детали, чтобы исключить возможные ошибки или опечатки.

Еще один способ обнаружения ошибок - это проведение анализа своих данных: сравнение результатов с предыдущими периодами работы или с реальной зарплатой. Если вы заметите значительные отличия, то это может быть признаком наличия ошибки.

Если вы все же обнаружили ошибку в своих данных по НДФЛ 3 расчету, не паникуйте. Сначала попробуйте найти причину ошибки: ошибки при вводе, неверные данные в исходных документах или другие. Затем определите, какие данные необходимо исправить и уточните, какой порядок исправления документации или обращения в налоговую службу.

Не забывайте о сроках исправления ошибок: часто есть ограничения по времени, отведенному для внесения изменений. Поэтому не откладывайте исправление на последний момент, чтобы избежать неудобств и штрафов.

Важно знать, что есть ошибки, которые можно исправить самостоятельно, а есть те, которые требуют участия налогового органа. Не стесняйтесь обратиться за помощью к специалистам, если вы не уверены, как исправить ошибку или если она кажется вам слишком сложной.

Исправление ошибок в данных по НДФЛ 3 расчету - это важная часть процесса, которая поможет вам избежать проблем с налоговыми органами в будущем. Будьте внимательны и тщательно проверяйте свои данные, чтобы быть уверенными в их правильности.

Помощь в проверке данных

- Обратиться к профессионалам: консультация специалиста, занимающегося налоговым правом, может быть очень полезной. Он поможет разобраться с нюансами и ответит на все вопросы, связанные с проверкой данных.

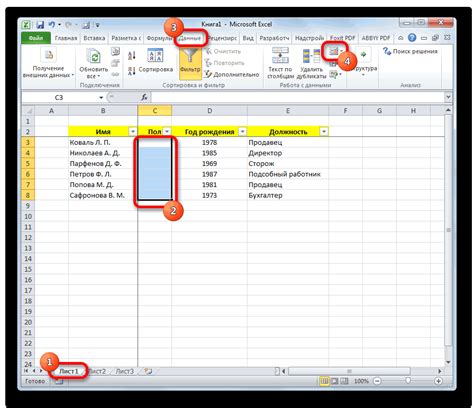

- Использовать онлайн-сервисы: на сегодняшний день существует множество онлайн-сервисов, предоставляющих возможность проверить данные по НДФЛ 3 расчету. С их помощью можно осуществить проверку самостоятельно и получить детальные отчеты о правильности заполнения данных.

- Обратиться в налоговую инспекцию: в случае сомнений в правильности данных, можно обратиться в налоговую инспекцию с запросом на проверку. Они проведут аудит и дадут официальное заключение о правильности или ошибочности данных.

Важно помнить, что проверка данных по НДФЛ 3 расчету - ответственный процесс, который требует внимательного отношения и аккуратности. В случае сомнений или незнания, всегда лучше получить помощь и подтверждение от опытных специалистов.