Налоги являются важной составляющей экономической системы любого государства, и Россия не является исключением. Знание основных принципов и особенностей налоговой системы страны является необходимым для каждого гражданина, предпринимателя и организации, чтобы правильно соотносить свои финансы, распределение доходов и уплату налогов.

Одним из основных принципов налоговой системы России является принцип обязательности уплаты налогов. Это означает, что каждое лицо и организация обязаны уплачивать свои налоги в установленные сроки. Нарушение обязательств по уплате налогов может повлечь за собой штрафы и санкции со стороны налоговых органов.

Еще одним важным принципом является прогрессивность налоговой системы России. Это означает, что налоги взимаются пропорционально доходам граждан и организаций. Чем выше уровень доходов, тем выше ставка налога. Этот принцип позволяет обеспечить более справедливое распределение налогового бремени между гражданами, способными платить больше, и теми, кто не имеет таких возможностей.

Также следует отметить особенности налоговой системы России, такие как налог на добавленную стоимость (НДС), налог на прибыль организаций, налог на имущество и другие. Каждый из этих налогов имеет свои особенности и требования по уплате. Например, налог на добавленную стоимость взимается с продажи товаров и услуг, а налог на прибыль организаций рассчитывается на основе доходов и расходов предприятия.

Ознакомление с принципами и особенностями налоговой системы России позволяет гражданам и предпринимателям быть информированными и эффективно управлять своими финансами. Соответствие требованиям налогового законодательства и своевременная уплата налогов являются важными условиями для успешного ведения бизнеса и создания устойчивой экономической среды в стране.

Понятие налоговой системы

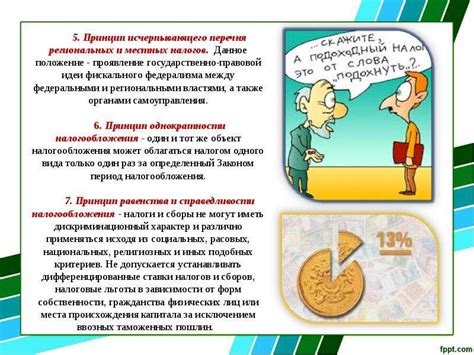

В России налоговая система строится на принципе налоговой федерализации. Согласно этому принципу, в системе налогообложения существует два уровня власти, которые имеют право на сбор налогов. Это федеральный уровень и региональный уровень.

На федеральном уровне установлены федеральные налоги, которые собираются со всей территории России. К таким налогам относятся НДС, налог на прибыль организаций, акцизы и др.

Региональные налоги устанавливаются субъектами Российской Федерации и собираются на их территории. К таким налогам относятся налог на имущество физических лиц, налог на землю, налог на транспорт и др.

Помимо федеральных и региональных налогов, имеются также муниципальные налоги. Они устанавливаются органами местного самоуправления и собираются в бюджетах муниципалитетов. Примерами муниципальных налогов являются налог на имущество организаций и налог на недвижимость физических лиц.

Особенностью российской налоговой системы является налоговый режим. Режим налогообложения определяет правила и условия применения налоговых ставок и методики учета налоговых обязательств. В России существуют различные налоговые режимы, например, общий режим, упрощенная система налогообложения, патентная система и др.

Таким образом, налоговая система России представляет собой сложную структуру, объединяющую федеральные, региональные и муниципальные налоги, а также различные налоговые режимы. Важными принципами работы системы являются прозрачность, справедливость, учет интересов налогоплательщиков и государства.

Основные принципы

Налоговая система России основывается на нескольких важных принципах, которые определяют ее эффективность и справедливость.

1. Принцип закрепления в Конституции. Налоговая система строится на основе законов и нормативных актов, которые закреплены в Конституции Российской Федерации.

2. Принцип налоговой независимости. Государство обладает правом установления и изменения налогов, независимо от других организаций и учреждений.

3. Принцип равенства перед законом. Все налогоплательщики равны перед законом и обязаны соблюдать налоговое законодательство.

4. Принцип прогрессивности налогообложения. Налоговая нагрузка распределяется справедливо в зависимости от доходов и статуса налогоплательщика.

5. Принцип учета специфики отраслей и региональных особенностей. Налоговая система учитывает специфику различных отраслей экономики и региональные особенности при установлении налогов.

| Принцип | Описание |

|---|---|

| Закрепление в Конституции | Налоговая система основывается на законах и нормативных актах, которые закреплены в Конституции Российской Федерации. |

| Налоговая независимость | Государство имеет право устанавливать и изменять налоги, независимо от других организаций и учреждений. |

| Равенство перед законом | Все налогоплательщики равны перед законом и обязаны соблюдать налоговое законодательство. |

| Прогрессивность налогообложения | Налоговая нагрузка распределяется справедливо в зависимости от доходов и статуса налогоплательщика. |

| Учет специфики отраслей и регионов | Налоговая система учитывает специфику различных отраслей экономики и региональные особенности при установлении налогов. |

Эти принципы являются основой функционирования налоговой системы России и обеспечивают ее эффективность и справедливость.

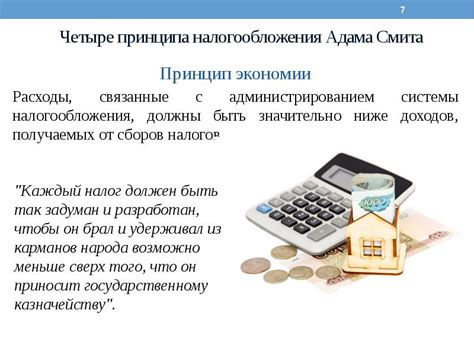

Принцип прогрессивности налогообложения

Принцип прогрессивности налогообложения оправдывается социальной справедливостью. Поскольку люди с высоким доходом имеют больше возможностей и ресурсов, они могут позволить себе высокие налоговые ставки. Таким образом, более благополучные слои населения берут большую ответственность за финансирование государства.

Кроме того, прогрессивная ставка налогообложения способствует более эффективному использованию ресурсов и снижает социальное неравенство. Она позволяет государству собрать больше денежных средств для финансирования социальных программ, инфраструктурных проектов и других приоритетных направлений, что способствует развитию экономики и улучшению жизни людей.

Принцип прогрессивности налогообложения может претерпевать изменения в зависимости от экономической и социальной ситуации в стране. Различные правительства могут введение новых ставок налога или увеличение/снижение существующих ставок в целях достижения определенных целей и задач.

Принцип равенства налогообложения

Принцип равенства налогообложения направлен на предотвращение дискриминации и неравноправия между налогоплательщиками. Он обеспечивает честность и справедливость в системе налогообложения, гарантирует, что каждый гражданин или предприятие вносит свой справедливый вклад в формирование государственного бюджета.

Однако, несмотря на стремление обеспечить равенство налогообложения, существуют различные налоговые льготы и особенности, которые могут снижать налоговую нагрузку для определенных категорий налогоплательщиков или видов деятельности. Это делается с целью стимулирования экономического развития, поддержки малого и среднего бизнеса, а также регулирования отдельных отраслей экономики.

Соблюдение принципа равенства налогообложения является одним из главных критериев оценки эффективности налоговой системы. В случае нарушения принципа равенства, налогоплательщики имеют право обжаловать налоговые решения в суде и защищать свои права.

Принцип прозрачности и предсказуемости

Прозрачность налоговой системы означает, что каждый налогоплательщик должен иметь возможность узнать и понять, какие налоги он обязан платить, какие ставки применяются, а также как используются собранные средства. Для этого налоговая информация должна быть доступной и понятной, а процедуры уплаты налогов - простыми и прозрачными.

Предсказуемость налоговой системы включает в себя стабильность и непротиворечивость налогового законодательства. Это означает, что налоговые правила и нормы должны быть постоянными и не подверженными резким изменениям, чтобы налогоплательщики могли планировать свои финансовые обязательства и бизнес-стратегии на более долгосрочный период.

Принцип прозрачности и предсказуемости налоговой системы играет важную роль в развитии экономики страны. Он способствует увеличению доверия налогоплательщиков к государству, снижению коррупции и обеспечению справедливости в сборе и распределении налоговых доходов. Более прозрачная и предсказуемая налоговая система также способствует привлечению инвестиций и развитию бизнеса, так как предсказуемость и стабильность налогообложения являются важными факторами при принятии решения об инвестициях.

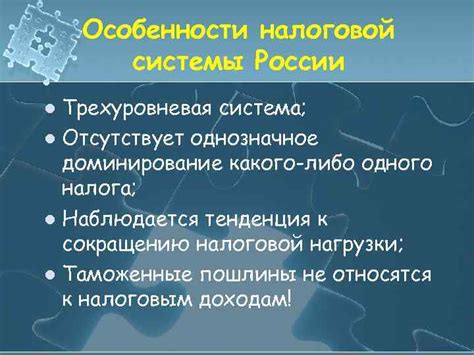

Особенности налоговой системы

Налоговая система России обладает рядом особенностей, которые определяют ее функционирование и отличают ее от налоговых систем других стран. Эти особенности важны для понимания принципов, на которых основана налоговая система России.

Прогрессивная шкала налогообложения. В России применяется прогрессивная шкала налогообложения, которая означает, что чем выше доход гражданина или организации, тем выше налоговая ставка, которую они должны уплатить. Это способствует распределению налоговой нагрузки более справедливым образом и позволяет снизить социальные неравенства.

Широкий спектр налогов. В России существует широкий спектр налогов, которые взимаются с населения и организаций. К таким налогам относятся: налог на прибыль организаций, налог на доходы физических лиц, НДС, акцизы и другие. Это позволяет государству получать разнообразный источник доходов, а также регулировать экономическую сферу и стимулировать развитие отдельных отраслей.

Налоговые льготы и преференции. В российской налоговой системе предусмотрены налоговые льготы и преференции, которые могут применяться к определенным категориям граждан или организаций. Это может включать освобождение от уплаты налогов, уменьшение налоговой ставки или упрощенную систему налогообложения. Такие меры преследуют цель стимулировать определенные сферы деятельности и повысить социальное благополучие.

Обязательное налогообложение. В России действует обязательное налогообложение, что означает, что все граждане и организации обязаны уплачивать налоги в соответствии с действующим законодательством. При этом налоговая служба имеет права и полномочия для контроля за исполнением налоговых обязательств и наказания за их нарушение.

Система налогообложения и отчетности. В России существует сложная система налогообложения и отчетности, которая требует от граждан и организаций соблюдения определенных правил и условий при уплате налогов и предоставлении налоговой отчетности. Несоблюдение этих требований может повлечь за собой штрафы и другие негативные последствия.

Российская налоговая система продолжает развиваться и совершенствоваться в соответствии с изменениями в экономической и политической сферах страны. Понимание особенностей этой системы позволяет гражданам и организациям правильно уплачивать налоги и соблюдать требования налогового законодательства.

Налоги на доходы физических лиц

Основным объектом налогообложения является доход физического лица. Доход может быть получен из различных источников, таких как зарплата, проценты по вкладам в банке, арендная плата, доходы от предпринимательской деятельности и так далее. Налоговая база определяется путем вычета из дохода расходов, связанных с его получением и уплатой налога.

Ставки налога на доходы физических лиц в России варьируются в зависимости от вида дохода и его размера. Как правило, они составляют определенный процент от дохода. Например, стандартная ставка налога на зарплату составляет 13%, а налог на проценты по вкладам в банке – 35%. Также существуют налоговые льготы и освобождения, которые позволяют уменьшить или исключить налоговую обязанность по определенным видам дохода.

Уплата налогов на доходы физических лиц производится путем удержания налоговых сумм из дохода работодателем или самостоятельно гражданином при самозанятости. Также возможна уплата налога путем представления декларации о доходах и учете самому налогоплательщиком.

Налоги на доходы физических лиц играют важную роль в налоговой системе России, обеспечивая государству необходимые доходы для финансирования различных проектов и программ.

Налоги на прибыль организаций

Ставка налога на прибыль организаций составляет 20% для общей системы налогообложения и 15% для упрощенной системы налогообложения. Для некоммерческих организаций и организаций, осуществляющих деятельность социальной сферы, могут действовать особые ставки и льготы.

Уплата налога на прибыль организаций осуществляется путем представления налоговой декларации. Декларация должна содержать информацию о доходах и расходах организации, а также о налоговой базе и сумме налога. Сроки представления налоговой декларации определяются законодательством Российской Федерации.

Организации также имеют право применять налоговые вычеты и льготы для уменьшения суммы налога на прибыль. Например, предусмотрены вычеты по основным средствам, инвестициям в производство, научно-исследовательской и инновационной деятельности и т.д. Налоговые льготы предоставляются для разных категорий организаций, в том числе для инновационных, социально ориентированных и региональных предприятий и организаций.

Налог на прибыль является важным источником доходов бюджета России. Доходы от уплаты налога на прибыль организаций используются для финансирования различных целей, включая социальную политику, инфраструктурные проекты, оборону и др.

Налоги на имущество

Физические лица обязаны платить налог на недвижимое имущество и транспортные средства. Налог на недвижимость взимается собственниками квартир, домов и земельных участков. Налог на транспортные средства взимается собственниками автомобилей, мотоциклов и других транспортных средств.

Юридические лица обязаны платить налог на имущество организаций. Налог на имущество организаций взимается с компаний и предприятий за использование имущества в своей деятельности. Размер налога определяется путем умножения налоговой ставки на кадастровую стоимость имущества.