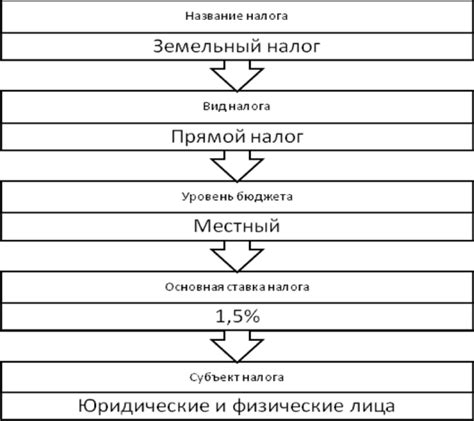

Земельный налог является одним из налоговых обязательств, которые начисляются на юридические лица. Данный налог является обязательным для уплаты и его сумма зависит от различных факторов, таких как площадь земельного участка, его категория и его расположение.

Для рассчета земельного налога необходимо знать кадастровую стоимость земельного участка. Кадастровая стоимость определяется органами государственного кадастра, и она является ориентиром для расчета налогового обязательства. Однако, в каждом регионе могут существовать свои правила и ставки налогообложения, поэтому требуется ознакомиться с законодательством своего региона.

Для рассчета земельного налога необходимо умножить кадастровую стоимость земельного участка на соответствующую ставку, которая устанавливается для данной категории земель. Ставка может варьироваться в зависимости от характеристик земельного участка, таких как его местоположение, назначение и состояние.

Полученная сумма является налоговым обязательством юридического лица по земельному налогу за определенный период. Уплата земельного налога производится в установленный срок, который также может зависеть от регионального законодательства. Регулярное уплату земельного налога является обязательным условием для сохранения прав на земельные участки юридического лица.

Основы расчета земельного налога

Правовые основы расчета

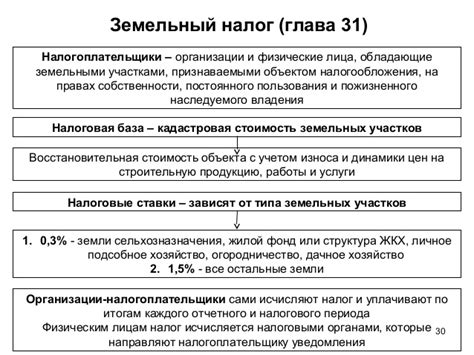

Земельный налог рассчитывается в соответствии с законодательством Российской Федерации и местными нормативными актами. При расчете учитываются следующие основные параметры:

1. Кадастровая стоимость участка. Кадастровая стоимость - это оценочная стоимость земельного участка, установленная органами государственной власти. Она определяет размер налоговой базы для расчета земельного налога.

2. Коэффициенты, учитывающие разные категории земель. В зависимости от категории земельного участка (сельскохозяйственного, населенного пункта, промышленного и т.д.) может применяться определенный коэффициент, который влияет на итоговую сумму налога.

3. Ставка налога. Ставка налога устанавливается законодательством и может различаться для разных категорий земельных участков. Она применяется к налоговой базе для определения суммы земельного налога, подлежащей уплате.

4. Льготы и скидки. В некоторых случаях могут предусматриваться льготы и скидки на земельный налог. Они могут быть установлены для определенных категорий пользователей, например, для социально значимых объектов или для инвестиционных проектов.

Этапы расчета

Расчет земельного налога обычно включает в себя следующие этапы:

1. Определение кадастровой стоимости участка. Для этого необходимо обратиться в органы государственной власти, ответственные за установление кадастровой стоимости. На основе полученных данных будет определена налоговая база.

2. Применение коэффициентов. В зависимости от категории земельного участка, применяются соответствующие коэффициенты, которые могут уменьшить или увеличить налогооблагаемую базу.

3. Умножение на налоговую ставку. Полученную налоговую базу необходимо умножить на установленную законодательством ставку земельного налога. Таким образом определяется итоговая сумма налога.

4. Учет льгот и скидок. При наличии льгот или скидок, они применяются к итоговой сумме налога, снижая ее.

Заключение

Расчет земельного налога - это сложный процесс, требующий знания законодательных основ и учета различных факторов. При расчете необходимо учитывать кадастровую стоимость участка, коэффициенты для разных категорий земель, ставку налога, а также возможные льготы и скидки. Точный расчет земельного налога позволит предприятию или организации объективно определить свои налоговые обязательства и избежать непредвиденных выплат.

Формула расчета земельного налога

Расчет земельного налога для юридических лиц основан на нескольких параметрах и зависит от законодательства конкретной страны или региона. В этом разделе мы рассмотрим основные шаги для расчета земельного налога.

Формула расчета земельного налога обычно включает следующие компоненты:

- Определение категории земли. Земля может быть разделена на различные категории в зависимости от ее назначения, таких как жилые или коммерческие участки, а также в зависимости от площади и местоположения.

- Оценка налоговой базы. Налоговая база определяется на основе кадастровой стоимости земли, которая определяется оценочными органами. Эта стоимость может быть пересмотрена с некоторой периодичностью или при изменении характеристик земельного участка.

- Применение налоговой ставки. Налоговая ставка может быть установлена государством или местным представительством и может варьироваться в зависимости от множества факторов, таких как расположение земельного участка или цель использования земли.

- Вычисление налоговой суммы. После определения налоговой базы и применения налоговой ставки можно вычислить земельный налог, умножив налоговую базу на налоговую ставку.

Точная формула расчета земельного налога может различаться в разных странах и регионах. Поэтому для получения точной информации о расчете земельного налога для юридических лиц рекомендуется обратиться к местному налоговому учреждению или консультанту.

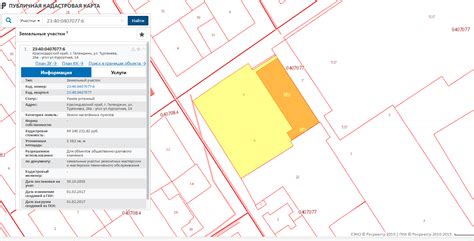

Как определить кадастровую стоимость земли

Для определения кадастровой стоимости земли необходимо обратиться в орган государственной геодезии и картографии или в Федеральную службу государственной регистрации, кадастра и картографии. При обращении предоставляются документы, подтверждающие право собственности на землю.

Орган государственной власти проводит оценку земельного участка на основании категории земли, характеристик земельного участка и его расположения. Оценка проводится с учетом рыночных цен на схожие земельные участки в данном районе.

Важно понимать, что кадастровая стоимость земли может изменяться со временем. Она может измениться в случае появления новых строений на земле, изменения законодательства, изменения экономической ситуации в регионе и других факторов. Поэтому необходимо регулярно отслеживать изменения кадастровой стоимости земли и обновлять ее в декларации по земельному налогу.

Как установить ставку земельного налога

Ставка земельного налога для юридических лиц определяется в соответствии с законодательством о налогах и сборах. В России ставка земельного налога устанавливается на муниципальном уровне и может варьироваться в зависимости от региона и категории земельного участка.

Определение ставки земельного налога может осуществляться на основе различных критериев, таких как площадь земельного участка, его местоположение, назначение и территориальные особенности. Типичные категории земель, по которым устанавливаются различные ставки налога: земли сельскохозяйственного назначения, земли промышленности и коммерции, земли жилой застройки и др.

Обычно ставка земельного налога выражается в процентах от кадастровой стоимости земельного участка. Кадастровую стоимость определяет Федеральная служба государственной регистрации, кадастра и картографии (Росреестр). Органы местного самоуправления устанавливают конкретную ставку земельного налога на основе утвержденной формулы, которая может включать коэффициенты, учитывающие местные особенности и экономический потенциал региона.

| Категория земельного участка | Ставка земельного налога |

|---|---|

| Земли сельскохозяйственного назначения | 0,1% кадастровой стоимости |

| Земли промышленности и коммерции | 0,5-2% кадастровой стоимости |

| Земли жилой застройки | 0,1-0,3% кадастровой стоимости |

Для установления ставки земельного налога следует обращаться в местные налоговые органы или администрацию муниципалитета. Они предоставят информацию о требованиях и процедуре для юридических лиц, желающих рассчитать и уплатить земельный налог.

Важно отметить, что ставка земельного налога может меняться от года к году, поэтому регулярно проверяйте актуальные данные и следите за новостями налоговой сферы.

Пример расчета земельного налога для юридических лиц

Для расчета земельного налога для юридических лиц в 2022 году необходимо учесть несколько факторов:

Определение кадастровой стоимости земельного участка.

Кадастровая стоимость земельного участка определяется на основе его площади, местоположения, целевого назначения и других характеристик. Для получения точной информации о кадастровой стоимости следует обратиться в уполномоченный орган.

Определение налоговой ставки.

Налоговая ставка может быть различной в зависимости от региона и целевого назначения земельного участка. Налоговую ставку можно найти в законодательстве или узнать в налоговой инспекции.

Расчет земельного налога.

Для расчета земельного налога необходимо умножить кадастровую стоимость земельного участка на налоговую ставку. Полученное значение будет являться суммой земельного налога за год.

Приведенный выше пример является упрощенной схемой расчета земельного налога для юридических лиц. Учтите, что налоговые ставки и порядок расчета могут отличаться в зависимости от региона и других факторов. Для получения более точной информации рекомендуется обратиться в налоговую инспекцию или к специалистам в области налогообложения.

Способы оплаты земельного налога

1. Банковский перевод

Самый распространенный способ оплаты земельного налога для юридических лиц - это банковский перевод. Для этого необходимо знать реквизиты органа Межрайонной ИФНС, куда необходимо перечислить сумму налога. Обычно реквизиты можно найти на сайте налоговой службы или получить в офисе ИФНС.

При оплате через банк необходимо указать корректную цель платежа и идентификатор налогоплательщика, чтобы избежать возможных ошибок и задержек в обработке платежей.

2. Электронные платежные системы

В настоящее время многие организации предоставляют возможность оплаты налогов через различные электронные платежные системы. Для этого необходимо зарегистрироваться в системе, указать данные организации и выбрать соответствующую услугу оплаты налога.

Электронные платежные системы обычно обеспечивают удобство и быстроту проведения операций, а также позволяют получить квитанцию об оплате налога.

3. Почтовый перевод или перевод средств через платежные терминалы

Для юридических лиц, которым необходимо оплатить земельный налог, доступны альтернативные способы оплаты с использованием почтового перевода или платежных терминалов. В этом случае необходимо связаться с почтовым оператором или провайдером платежных терминалов и узнать процедуру оплаты налога и необходимые реквизиты.

Удобство и доступность этих способов оплаты зависит от региона и предоставляемых услуг почтовым оператором или провайдером платежных терминалов.

Необходимо знать, что каждый способ оплаты может включать комиссии или дополнительные платежи, поэтому важно учитывать все затраты при выборе наиболее подходящего способа оплаты земельного налога.

Сроки уплаты земельного налога

Сроки уплаты земельного налога для юридических лиц устанавливаются законодательством и различаются в зависимости от региона. Обычно налоговый период для земельного налога составляет один год, и срок уплаты налога устанавливается до определенной даты после окончания налогового периода.

В большинстве случаев, юридические лица обязаны уплатить земельный налог не позднее 30 апреля следующего года после истечения налогового периода. Однако, в некоторых регионах существуют отдельные сроки уплаты налога, которые могут отличаться.

Важно отметить, что в случае задолженности по уплате земельного налога, взимается не только сам налог, но и штрафные санкции. Поэтому рекомендуется внимательно следить за датами уплаты и своевременно производить необходимые платежи.

Для получения более точной информации о сроках уплаты земельного налога, рекомендуется обратиться к налоговым органам своего региона или к специалистам в области налогового права.