Возможность увеличить налоговые расходы на прибыль без дополнительных затрат звучит как миф или фантастическая идея, но на самом деле существуют некоторые стратегии и методы, которые помогут вам достичь этой цели. Это может быть особенно полезным для компаний, которые ищут способы повышения своих налоговых показателей или для предпринимателей, которые хотят улучшить свою финансовую позицию. В этой статье мы рассмотрим несколько таких методов и поделимся с вами несколькими советами, которые помогут вам увеличить налоговые расходы на прибыль без дополнительных затрат.

Один из способов увеличения налоговых расходов на прибыль без дополнительных затрат - это рациональное использование налоговых льгот и вычетов, предусмотренных законодательством. Например, вы можете изучить законы о налоговых льготах для инвестиций в определенные отрасли или регионы, где ваша компания действует. Используйте это знание, чтобы направить свои инвестиции и получить максимально возможные налоговые вычеты.

Еще один способ увеличить налоговые расходы на прибыль без дополнительных затрат - это активное участие в общественной жизни и налаживание отношений со сторонними организациями. Компании, которые активно участвуют в благотворительных программах или других общественных инициативах, могут быть способствовать увеличению налоговых расходов за счет получения налоговых льгот. Это может быть особенно полезно для компаний, которые хотят создать положительное впечатление на общественность и развивать свою бренд-репутацию.

Увеличение налоговых расходов

Увеличение налоговых расходов на прибыль без дополнительных затрат может быть достигнуто путем оптимизации учета и планирования налогов. В данном разделе будут рассмотрены несколько методов, которые помогут вам увеличить налоговые расходы и тем самым снизить вашу налоговую нагрузку.

- Использование налоговых льгот и возможностей

- Инвестиции в развитие бизнеса

- Оптимизация учета расходов

- Структурирование бизнеса

Одним из способов увеличить налоговые расходы является использование доступных налоговых льгот и возможностей. Налоговая система может предоставлять различные вычеты и снижения налоговой базы, которые помогут увеличить ваши налоговые расходы. Изучите налоговый кодекс и узнайте, какие льготы доступны для вашего бизнеса или индивидуального налогоплательщика.

Вложение средств в развитие бизнеса может помочь увеличить налоговые расходы. Например, инвестиции в новое оборудование, технологии или открытие новых филиалов могут быть учтены в качестве расходов, которые уменьшат вашу прибыль и, соответственно, налоговую базу. Обязательно проконсультируйтесь с налоговым консультантом, чтобы узнать, какие расходы можно учесть для увеличения налоговых расходов.

Правильная оптимизация учета расходов может также помочь увеличить налоговые расходы. Вам следует быть внимательными при учете всех возможных расходов, связанных с вашим бизнесом. Тщательно ведите учетные записи и используйте программное обеспечение для бухгалтерии, чтобы гарантировать надлежащее учет ваших расходов.

Структурирование вашего бизнеса может помочь вам увеличить налоговые расходы. Например, создание дочерних компаний или использование различных юридических структур может позволить вам учесть определенные расходы на каждую компанию отдельно, увеличивая тем самым налоговые расходы.

Важно помнить, что все финансовые действия должны быть совершены в соответствии с законодательством вашей страны и местными налоговыми требованиями. Перед использованием любых методов для увеличения налоговых расходов, проконсультируйтесь с налоговым консультантом или юристом, чтобы убедиться, что вы действуете правильно и законно.

Методы повышения налоговых расходов

Увеличение налоговых расходов на прибыль может быть сложной задачей, особенно в условиях ограниченного бюджета. Однако, существуют несколько методов, которые позволяют эффективно повысить налоговые расходы, не прибегая к дополнительным затратам.

1. Оптимизация налоговой стратегии

Одним из наиболее эффективных способов увеличения налоговых расходов является оптимизация налоговой стратегии. Налоговые консультанты могут помочь идентифицировать возможности для увеличения налоговых расходов, используя различные льготы и вычеты.

2. Заполнение налоговых деклараций с точностью

Неправильное заполнение налоговых деклараций может привести к недостаточным налоговым расходам. Поэтому важно внимательно и аккуратно заполнять декларации, учитывая все возможные вычеты и льготы, которые могут помочь увеличить налоговые расходы на прибыль.

3. Повышение уровня заработной платы

Увеличение уровня заработной платы сотрудникам может привести к увеличению налоговых расходов предприятия. Однако, перед принятием такого решения, необходимо учесть финансовую возможность компании и предварительно оценить экономическую выгоду данного действия.

4. Инвестирование в расширение бизнеса

Инвестирование в расширение бизнеса может привести к увеличению налоговых расходов, поскольку расходы на инвестиции частично могут быть учтены в качестве налоговых льгот. Однако, перед принятием решения о расширении бизнеса, необходимо провести тщательный анализ рынка и оценить экономическую выгоду данного действия.

5. Участие в благотворительных программ

Участие в благотворительных программах может также помочь повысить налоговые расходы. Например, пожертвования на благотворительность могут быть учтены как налоговый вычет, что позволит увеличить налоговые расходы на прибыль.

Важно помнить, что повышение налоговых расходов должно быть основано на законных способах и не должно противоречить налоговому законодательству.

Эффективное использование налоговых льгот

Правительство предоставляет различные налоговые льготы, которые можно использовать для увеличения налоговых расходов на прибыль без дополнительных затрат. Эффективное использование этих льгот позволяет компаниям существенно снизить свою налоговую нагрузку и повысить доходность.

Одна из наиболее эффективных налоговых льгот - это льготы по инвестициям. Отдельные регионы предоставляют налоговые преимущества для компаний, инвестирующих средства в развитие производства или в региональные проекты. Такие инвестиции позволяют получить налоговые вычеты или освобождение от уплаты налогов на прибыль в течение определенного периода времени.

Второй способ эффективного использования налоговых льгот - это использование налоговых кредитов. Налоговые кредиты представляют собой суммы, которые можно вычесть из общей суммы налоговых обязательств компании. Компании могут получить налоговые кредиты, например, за инвестиции в исследования и разработки, экологические проекты или создание новых рабочих мест. Это позволяет снизить налоговые расходы на прибыль и повысить инвестиционную активность.

Третий способ эффективного использования налоговых льгот - это использование особых налоговых режимов. Некоторые компании могут пользоваться особыми налоговыми режимами, такими как упрощенная система налогообложения или патентная система налогообложения. Эти режимы предоставляют возможность упростить процесс учета и уплаты налогов, а также снизить налоговые ставки. Это особенно полезно для малых и средних предприятий, которые не имеют возможности нанять специалиста по налогам.

Важно помнить, что эффективное использование налоговых льгот должно быть основано на законных и прозрачных действиях. Компании должны тщательно изучать законодательство и консультироваться с юристами и налоговыми экспертами, чтобы избежать нарушения налогового законодательства. Такое подход позволит компаниям не только увеличить налоговые расходы на прибыль, но и создать благоприятную репутацию среди партнеров и клиентов.

Итак, эффективное использование налоговых льгот - это один из способов увеличения налоговых расходов на прибыль без дополнительных затрат. Льготы по инвестициям, налоговые кредиты и особые налоговые режимы предоставляют возможность снизить налоговую нагрузку компании и повысить ее конкурентоспособность.

Важно помнить, что каждая компания имеет свою уникальную ситуацию и знание налогового законодательства, поэтому необходимо индивидуальное рассмотрение вопроса и принятие взвешенного решения.

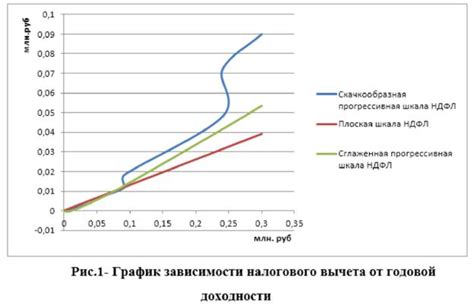

Оптимизация налоговых вычетов

Для оптимизации налоговых вычетов необходимо внимательно изучить налоговое законодательство и выявить все доступные вычеты и льготы, которые могут быть применены к деятельности компании. Например, компания может иметь право на налоговый вычет за использование амортизации на оборудование или для стимулирования международной торговли.

Однако, необходимо быть осторожным при использовании налоговых вычетов, чтобы не нарушить законодательство или попасть под внимание налоговых органов. Поэтому рекомендуется проконсультироваться с налоговым юристом или бухгалтером, чтобы убедиться, что компания правильно применяет налоговые вычеты.

Преимущества оптимизации налоговых вычетов:

- Увеличение налоговых расходов на прибыль без дополнительных затрат;

- Снижение налоговой нагрузки на компанию;

- Повышение конкурентоспособности компании на рынке;

- Возможность перераспределения средств компании для инвестиций или развития бизнеса.

Важно помнить, что оптимизация налоговых вычетов должна быть осуществлена в рамках законодательства и с соблюдением требований налоговых органов. Незаконное использование налоговых вычетов может повлечь за собой административные или уголовные преследования.

Минимизация налоговых убытков

Как компания может снизить свои налоговые убытки и увеличить доходность при минимальных затратах? Вот несколько стратегий, которые помогут сократить налоговые выплаты и увеличить прибыль:

1. Использование налоговых льгот и скидок: Ознакомьтесь с законодательством вашей страны и обратите внимание на наличие налоговых льгот и скидок, которые могут быть применены к вашей деятельности. Это могут быть, например, налоговые скидки на инновационные проекты, зеленые технологии или инвестиции в развивающиеся регионы. Использование таких льгот может помочь сократить налоговую нагрузку и повысить прибыль.

2. Оптимизация структуры договоров: Тщательно изучите свои договоры и бизнес-структуры с целью оптимизации налоговых выплат. Например, вы можете пересмотреть условия аренды, заключить договоры на других условиях или перераспределить прибыль между своими дочерними компаниями. Это поможет вам снизить налоговые обязательства и сократить убытки.

3. Использование убытков прошлых лет: Если у вашей компании были убытки в предыдущие годы, проверьте возможность использования их в качестве налогового вычета. В разных странах существуют различные правила и ограничения по этому вопросу, поэтому рекомендуется обратиться к налоговому консультанту для получения подробной информации.

4. Внедрение системы учета и контроля: Разработайте эффективную систему учета и контроля, которая позволит вам отслеживать все доходы и расходы компании. Это поможет вам идентифицировать возможные убытки и определить стратегии их минимизации. Большие убытки могут быть вызваны неконтролируемыми расходами или невыгодными сделками.

5. Обратитесь за помощью к налоговому консультанту: Квалифицированный налоговый консультант поможет вам разработать наиболее эффективную стратегию минимизации налоговых убытков в соответствии с законодательством вашей страны. Он сможет оценить вашу ситуацию, предложить оптимальные решения и помочь вам избежать возможных юридических и финансовых проблем.

Использование этих стратегий поможет вашей компании снизить налоговые убытки и увеличить прибыль, не требуя дополнительных затрат.

Инвестиции в налогосбор

Одной из важных форм инвестирования в налогосбор является создание благоприятной бизнес-среды, которая привлекает иностранных инвесторов и стимулирует рост национальных предприятий. Государство может предоставить налоговые льготы и другие преимущества для инвесторов, чтобы привлечь капитал в различные отрасли экономики.

Также важным инструментом инвестиций в налогосбор является развитие инфраструктуры. Создание современных транспортных, коммуникационных и энергетических систем позволяет привлекать новые предприятия и увеличивать налоговые поступления. Кроме того, государство может инвестировать в образование и научные исследования, что способствует развитию инноваций и повышению конкурентоспособности страны.

Стимулирование развития малого и среднего бизнеса также является важной составляющей инвестиций в налогосбор. Малые и средние предприятия занимают значительную долю экономики и создают рабочие места. Поддержка таких предприятий позволяет увеличить общий объем налоговых поступлений.

Важным аспектом инвестиций в налогосбор является также борьба с коррупцией и создание прозрачной системы налогообложения. Уменьшение уровня коррупции и улучшение административных процедур помогают привлекать более крупные и проверенные компании, что способствует увеличению налоговых поступлений.

Инвестиции в налогосбор - это неотъемлемая часть развития экономики и увеличения налоговых расходов на прибыль. Государство должно создавать благоприятные условия для инвесторов и развивать отрасли, которые могут стать источником дополнительных налоговых поступлений. Это позволит обеспечить стабильное экономическое развитие страны и увеличить доходы государственного бюджета.

Сотрудничество с налоговыми органами

Итак, главное правило при сотрудничестве с налоговыми органами - это честность и прозрачность. Необходимо предоставлять всю необходимую информацию и документацию, чтобы избежать возможных проверок и споров с налоговыми органами.

Для увеличения налоговых расходов на прибыль также необходимо оперативно реагировать на запросы налоговых органов. Необходимо отвечать на запросы в установленные сроки и предоставлять требуемые документы и данные. Такое сотрудничество позволит избежать штрафов и уплачивать налоги в полном объеме.

Также, важно следить за изменениями в законодательстве и налоговых ставках. Обратите внимание на новые налоговые льготы и преференции, которые могут быть доступны для вашей организации. Активное использование таких возможностей позволит снизить налоговые расходы на прибыль и повысить эффективность работы предприятия.

Кроме того, необходимо вести своевременную и правильную бухгалтерию. Ошибки и недостоверность финансовой отчетности могут привести к дополнительным проверкам и санкциям со стороны налоговых органов. Тщательный и точный учет всех доходов и расходов позволит избежать неприятных последствий и увеличить налоговую базу.

Наконец, стоит упомянуть о возможности консультации с налоговыми специалистами. Профессиональные юристы и бухгалтеры помогут разобраться в сложных вопросах налогообложения и налогового планирования. В их компетенцию входит определение оптимальных стратегий и методов увеличения налоговых расходов на прибыль без дополнительных затрат.

Таким образом, сотрудничество с налоговыми органами является неотъемлемой частью работы предприятия в области налогов. Соблюдение правил и требований, оперативное реагирование и использование содействия профессионалов позволят увеличить налоговые расходы на прибыль без дополнительных затрат.