На пути к стабильности и безбедности в пенсионные годы многие сталкиваются с трудностями и неопределенностью. Как найти достойный способ накопления на пенсию и обеспечить себя финансово после выхода на пенсию? В этой статье мы поделимся полезными советами и стратегиями, которые помогут вам преуспеть в этом сложном деле.

Первым шагом на пути к накоплениям на пенсию является осознание важности данного процесса. Независимо от вашего возраста и благосостояния в настоящий момент, пенсионное обеспечение должно стать вашим приоритетом. Начните думать о накоплениях уже сейчас – чем раньше вы начнете откладывать средства, тем больше шансов на создание достойного пенсионного капитала.

Один из важных секретов накопления на пенсию – это разнообразие инвестиций. Инвестиции могут быть очень эффективным инструментом для увеличения вашего капитала. Однако, они также являются инструментом, сопряженным с некоторыми рисками. Поэтому важно разнообразить свои инвестиции и найдти баланс между прибылью и риском. Обратитесь к профессионалу, который поможет вам выбрать наиболее эффективную стратегию инвестирования и минимизировать возможные риски.

Не забывайте о значимости плана долгосрочного накопления на пенсию. Благодаря такому плану вы сможете установить четкие цели и разработать стратегию их достижения. Имейте в виду, что план должен быть гибким и регулярно корректироваться в соответствии с изменяющимися обстоятельствами вашей жизни и финансовыми возможностями. Минимизируйте свои расходы, снижайте долги и стремитесь сократить зависимость от работодателя. В итоге, благодаря правильному плану и стратегии вы сможете положить крепкую основу для своего финансового будущего после выхода на пенсию.

Способы накопления капитала для пенсии

Для обеспечения достойной жизни после выхода на пенсию необходимо заранее начать накапливать капитал. Существует несколько способов, которые при правильном использовании помогут достичь своей финансовой цели.

1. Пенсионные фонды: Один из наиболее популярных способов накопления капитала для пенсии - это вступление в пенсионный фонд. Вы вносите ежемесячные взносы, которые инвестируются и приносят доход. К моменту пенсии вы можете получить аккумулированный капитал или месячную выплату. Важно выбрать надежный и профессиональный пенсионный фонд, чтобы обеспечить свою финансовую безопасность.

2. Инвестиции в ценные бумаги: Если вы готовы принять риски, инвестирование в ценные бумаги может быть хорошим способом увеличить капитал для пенсии. Акции, облигации и другие инструменты могут приносить высокую доходность, но также сопряжены с потенциальными потерями. Важно обратиться к финансовому консультанту, чтобы выбрать наиболее подходящие инвестиции для вас.

3. Недвижимость: Покупка и аренда недвижимости может быть долгосрочным источником дохода на пенсии. По мере накопления капитала вы можете приобрести квартиру, дом или коммерческую недвижимость и сдавать ее в аренду. Это позволит получать стабильный доход каждый месяц.

4. Дополнительные доходы: Работа на стороне или предоставление услуги может быть отличным способом накопления капитала для пенсии. Если вы имеете дополнительные навыки или хобби, которые можно превратить в источник дохода, это может существенно увеличить вашу пенсионную накопительную программу.

5. Сбережения: Один из самых простых и доступных способов накопления капитала для пенсии - это накопления из текущих доходов. Откладывайте небольшую сумму каждый месяц, по возможности, постепенно увеличивая вклады. Даже небольшие суммы с течением времени могут существенно вырастить.

Независимо от выбранного способа, важно начать накапливать капитал для пенсии как можно раньше. Чем больше времени у вас есть для накопления, тем больше возможностей для роста капитала и обеспечения финансовой стабильности на пенсии.

Советы для накопления финансовых ресурсов

Накопление финансовых ресурсов для будущей пенсии может быть сложным процессом, но с правильной стратегией и дисциплинированным подходом это вполне возможно. Вот несколько полезных советов, которые помогут вам увеличить свои накопления:

| 1. Установите финансовые цели | Прежде чем начать накопления, определите свои финансовые цели на пенсию. Установите конкретные цифры и даты, чтобы иметь ясное представление о том, сколько денег вам необходимо накопить и за какой период времени. |

| 2. Разработайте план накопления | Создайте детальный план, который поможет вам достичь своих финансовых целей. Рассмотрите разные стратегии инвестирования, риски и доходность. Учтите свой текущий доход и возможности для увеличения дохода в будущем. |

| 3. Регулярно откладывайте деньги | Одним из ключевых аспектов накопления является регулярное откладывание денег. Разработайте план бюджета и ставьте цель откладывать определенную сумму каждый месяц. Автоматизируйте процесс, чтобы уверенно следовать своему плану. |

| 4. Постепенно повышайте свои инвестиции | Используйте возможность постепенно увеличивать свои инвестиции по мере роста дохода или изменения жизненных обстоятельств. Такой подход поможет вам увеличить потенциальный доход и снизить риски. |

| 5. Диверсифицируйте свои инвестиции | Распределяйте свои инвестиции между разными активами и рынками, чтобы уменьшить риски и увеличить шансы на получение высокой доходности. Исследуйте различные типы активов, такие как акции, облигации, недвижимость и другие инвестиции. |

| 6. Сократите расходы и увеличьте доходы | Постоянно просматривайте свои расходы и старайтесь сократить ненужные траты. Оцените свои возможности для увеличения доходов, например, путем получения дополнительной работы или обучения новым навыкам, которые могут привести к повышению заработной платы. |

| 7. Обратитесь к финансовому советнику | При необходимости не стесняйтесь обратиться к финансовому советнику, который поможет вам разработать наиболее подходящую стратегию накопления. Получите профессиональную помощь и советы по планированию пенсии и инвестициям. |

Не забывайте, что накопление на пенсию - это долгосрочный процесс, и успех зависит от вашей собственной предусмотрительности и усилий. Следуйте плану, регулярно пересматривайте свои планы и стратегии, и вы сможете достичь финансовой безопасности на пенсии.

Инвестиционные стратегии для пенсионного фонда

1. Распределение активов: одна из самых популярных стратегий для долгосрочного накопления на пенсию - это распределение активов. Суть этой стратегии заключается в том, чтобы разделить свои инвестиции между различными классами активов, такими как акции, облигации, недвижимость и другие. Данный подход позволяет снизить риски и диверсифицировать портфель, что способствует стабильной доходности в долгосрочной перспективе.

2. Инвестирование в пенсионные фонды: еще одним популярным вариантом является инвестирование в пенсионные фонды. Такие фонды предлагают возможность инвестировать свои средства в различные активы, в том числе в мировые рынки акций и облигаций. Основное преимущество таких фондов заключается в том, что они предоставляют доступ к профессиональному управлению и экспертизе, что позволяет снизить риски и повысить доходность.

3. Инвестиции в недвижимость: еще одним вариантом инвестиций для пенсионного фонда является недвижимость. Инвестирование в недвижимость может предоставить стабильный поток дохода в виде арендной платы, а также рост стоимости активов в долгосрочной перспективе. Однако, следует помнить, что инвестиции в недвижимость требуют большего внимания и сопутствуют определенным рискам, поэтому необходимо провести тщательный анализ перед принятием решения.

4. Долгосрочные инвестиции в акции: инвестиции в акции являются одним из наиболее доходных способов накопления на пенсию в долгосрочной перспективе. Однако, стоит помнить, что данная стратегия сопряжена с большими рисками. Перед инвестированием в акции следует тщательно изучить рынок и компании, выбирать диверсифицированный портфель и держать активы на протяжении долгого периода времени.

Как максимизировать доходность и минимизировать риски

Выберите правильный инвестиционный портфель

Важно составить сбалансированный инвестиционный портфель, включающий различные виды активов, такие как акции, облигации, недвижимость и др. Разнообразие инвестиций помогает уменьшить риск и повысить доходность. Рекомендуется консультироваться со специалистами в этой области для разработки оптимального портфеля.

Изучите рынок финансовых инструментов

Проведите исследование и изучите различные финансовые инструменты, предлагаемые на рынке. Важно понять их характеристики, потенциал доходности и риски, связанные с каждым инструментом. Будьте внимательны и оценивайте возможные потери перед вложением своих денег.

Управляйте рисками

Чтобы минимизировать риски и сохранить свои инвестиции, нужно практиковать стратегии управления рисками. Это может включать диверсификацию инвестиций, использование стоп-лимит-заказов, регулярное перебалансирование портфеля и мониторинг рынков.

Обратитесь к профессионалам

Если вам сложно самостоятельно разобраться в финансовых инструментах и стратегиях, обратитесь к финансовым консультантам или брокерам, имеющим опыт работы с пенсионными фондами. Они помогут вам разработать наиболее эффективный план инвестирования и снизить риски.

Не забывайте о своих целях и сроках

Имейте ясное представление о своих целях и сроках инвестирования. Используйте это в качестве ориентира при принятии решений по инвестициям. Звоните на колокола офрмроссиейные результаты своих инвестиций и актуализируйте свои планы при необходимости.

Важно помнить, что инвестиции всегда связаны с риском потери капитала, и прошлые результаты не являются гарантией будущей доходности. Будьте внимательны и оценивайте свои финансовые возможности перед принятием решений по инвестициям.

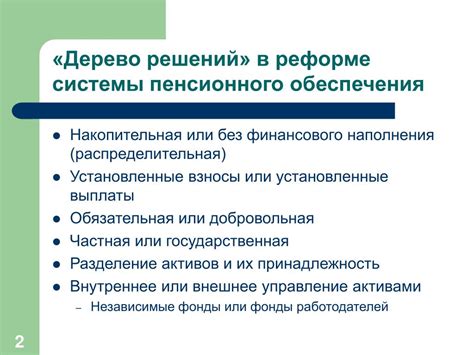

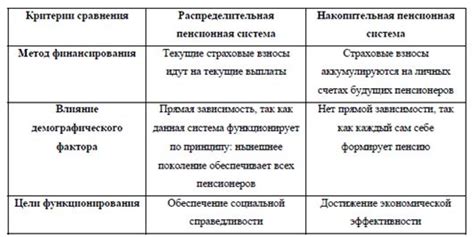

Преимущества накопительного пенсионного обеспечения

Одним из главных преимуществ накопительного пенсионного обеспечения является возможность контролировать свои собственные накопления. Вы можете выбирать сумму, которую готовы откладывать ежемесячно, и определять стратегию инвестирования своих средств. Благодаря этому, вы имеете возможность получить большую прибыль на свои инвестиции и увеличить общую сумму накоплений.

Еще одно преимущество накопительного пенсионного обеспечения состоит в том, что вы можете получить налоговые льготы на ваши накопления. Во многих странах государство предоставляет налоговые вычеты или сниженные налоговые ставки для тех, кто откладывает деньги на пенсию. Это делает накопительное пенсионное обеспечение более выгодным с финансовой точки зрения.

Еще одно преимущество накопительного пенсионного обеспечения - возможность получать дополнительные пенсионные выплаты. В некоторых случаях, когда накопленная сумма достигает определенного уровня, вы можете выбрать, как получать пенсию: в виде единовременной выплаты или ежемесячных выплат на протяжении всей жизни.

Накопительное пенсионное обеспечение также дает вам возможность передать накопления в наследство. Если вы накапливаете средства на пенсию и у вас остаются неиспользованные средства по истечении вашей жизни, вы можете передать эти средства своим наследникам. Это позволяет обеспечить будущую финансовую защиту вашей семье и потомкам.

В целом, накопительное пенсионное обеспечение - это надежный способ обеспечить себе финансовую защиту на пенсии. Оно позволяет вам контролировать свои накопления, получать налоговые льготы, получать дополнительные пенсионные выплаты и передавать накопления в наследство. При правильном использовании и стратегическом подходе к накоплениям, вы можете обеспечить себе комфортную и безбедную пенсию.

Правильное управление личными финансами для будущей пенсии

Управление личными финансами имеет огромное значение для успешного накопления на будущую пенсию. Правильное планирование и эффективное использование денежных ресурсов помогут обеспечить финансовую независимость и комфортную жизнь после выхода на пенсию.

Первым шагом к правильному управлению личными финансами является создание бюджета. Оцените свой доход и расходы, определите, сколько вы можете откладывать ежемесячно на пенсию. Важно иметь ясное представление о вашей финансовой ситуации и быть готовым внести необходимые изменения в свой образ жизни для достижения финансовых целей.

Вторым важным аспектом является разнообразие вложений. Разделите ваши накопления между различными инструментами и активами, чтобы снизить риск и увеличить потенциальную доходность. Инвестиции в акции, облигации или взаимные фонды могут помочь увеличить ваш капитал. Однако, не забывайте, что инвестиции всегда связаны с определенным уровнем риска, поэтому стоит быть готовым к возможным колебаниям на рынках.

Третьим важным аспектом является планирование налогов. Изучите возможности налоговых льгот, которые могут быть доступны при пенсионном накоплении. Вложение в пенсионные фонды или использование специальных пенсионных счетов может помочь снизить вашу налоговую нагрузку и увеличить ваши сбережения.

И наконец, не забывайте о важности регулярного контроля и обновления вашего финансового плана. Регулярно оценивайте свой прогресс и внесите необходимые корректировки. Жизненные обстоятельства и финансовые цели могут изменяться со временем, поэтому важно быть гибким и готовым к адаптации вашего финансового плана.

Суммируя, правильное управление личными финансами является основой успешного накопления на пенсию. Создание бюджета, диверсификация вложений, планирование налогов и регулярное обновление финансового плана помогут вам достичь финансовой независимости и подготовиться к комфортной жизни после выхода на пенсию.

Страховые продукты как средство накопления пенсионных средств

Страховые продукты представляют собой одну из возможностей накопления средств на пенсию. Они позволяют вам создать дополнительный фонд для будущих нужд и обеспечить финансовую стабильность в старости.

Страхование жизни является наиболее распространенным типом страховых продуктов для накопления пенсионных средств. Оно предусматривает выплату страховой суммы лицу, указанному в договоре, после наступления определенного события, например, смерти страхователя. Такая выплата может использоваться для накопления на пенсию или для обеспечения финансовой поддержки семьи.

Другим вариантом страхования является накопительное страхование жизни. В этом случае, помимо выплаты по страхованию в случае смерти, предусмотрены накопления, которые могут быть выплачены страхователю в момент наступления пенсионного возраста. Таким образом, страховка становится более выгодным способом пенсионного накопления.

Более сложным и долгосрочным вариантом страховых продуктов являются инвестиционные пенсионные счета (ИПС). ИПС представляют собой отдельные счета, на которые вы вносите определенные платежи в течение определенного периода времени. Деньги на ИПС инвестируются и управляются страховой компанией, с целью получения высокого дохода в долгосрочной перспективе. К моменту выхода на пенсию, сумма на ИПС может значительно вырасти и стать одной из составляющих вашего пенсионного фонда.

- Страховые продукты позволяют накапливать средства на пенсию и создавать дополнительную финансовую подушку для будущих нужд.

- Страхование жизни может обеспечить финансовую поддержку вашей семье в случае вашей смерти.

- Накопительное страхование жизни позволяет получить накопленные средства по истечении определенного срока.

- Инвестиционные пенсионные счета могут быть выгодной стратегией накопления на пенсию на долгосрочной основе.

Однако, перед выбором страхового продукта для накопления пенсии, необходимо провести тщательный анализ и ознакомиться со всеми условиями и рисками. Каждый тип страховых продуктов имеет свои особенности, и не все они могут быть подходящими в вашем случае.

Важно также учитывать, что страховые продукты не являются единственным способом накопления на пенсию. Они могут быть использованы в сочетании с другими инструментами, такими как инвестиции в ценные бумаги или недвижимость, чтобы достичь максимального результата.

Альтернативные методы пенсионного обеспечения

Помимо стандартных методов пенсионного обеспечения, существуют также альтернативные подходы, которые могут помочь накопить достаточно средств на пенсию. Эти методы могут быть особенно полезными для тех, кто не желает полностью полагаться на государственную пенсию или накопительные программы.

Один из таких методов - это инвестирование. Инвестирование может включать покупку акций, облигаций, недвижимости или других активов, которые могут приносить доход в будущем. Обратитесь к финансовому консультанту, чтобы получить совет относительно самых выгодных инвестиций для вашей ситуации.

Еще один альтернативный метод - это создание собственного бизнеса. Работа на себя может быть отличным способом обеспечить себе стабильный доход на пенсии. Однако, прежде чем решиться на этот шаг, необходимо провести тщательный анализ рынка, определить потенциальные риски и создать хороший бизнес-план.

Еще одна альтернатива - это сотрудничество с партнером или группой людей для совместного инвестирования и накопления средств на пенсию. Объединение ресурсов может помочь увеличить их сумму и снизить индивидуальный риск. Это может быть особенно полезно для молодых людей, которые только начинают накапливать средства на пенсию.

Следует также упомянуть о популярных альтернативных методах, таких как краудфандинг и криптовалюты. Краудфандинг позволяет людям вкладываться в малые предприятия или проекты в обмен на долю в их прибыли. Криптовалюты, такие как биткойн, предлагают альтернативную форму инвестирования, которая может приносить хорошие доходы в будущем.

Независимо от выбранного метода, важно быть осведомленным и готовым к риску. Пенсионное обеспечение требует дисциплины и планирования, поэтому рекомендуется проконсультироваться с профессионалом, чтобы выбрать наиболее подходящий и эффективный путь для накопления средств на пенсию.

Советы экспертов по формированию страхового портфеля

- Анализируйте свои потребности. Прежде чем начать формировать страховой портфель, определите свои финансовые цели и риски. Рассмотрите свою семейную ситуацию, уровень дохода, имущество и другие факторы, которые могут повлиять на вашу потребность в страховании.

- Обратитесь к профессионалам. Консультация со страховым агентом или финансовым советником поможет определить, какие виды страхования наиболее подходят вам. Эксперт поможет вам выбрать оптимальные варианты, учитывая ваши финансовые возможности и потребности.

- Правильно выбирайте страховые продукты. Основными видами страхования, которые следует рассмотреть для своего портфеля, являются страхование жизни, страхование здоровья и страхование имущества. Определите, какая страховка наиболее приоритетна, и выбирайте продукты, которые наилучшим образом соответствуют вашим потребностям.

- Сравнивайте предложения. Исследуйте различные страховые компании и их предложения, чтобы найти наиболее выгодную цену и условия. Сравнение стоимости, покрытия и отзывов поможет принять информированное решение при выборе страховщика.

- Регулярно обновляйте свой страховой портфель. Со временем ваши потребности и финансовое положение могут меняться. Периодически пересматривайте свой страховой портфель и вносите необходимые изменения в связи с изменением вашей жизненной ситуации.

В целом, формирование страхового портфеля требует тщательного планирования и анализа. Следуя советам экспертов и обращаясь к профессионалам, вы можете создать надежную защиту для своих финансов на пенсии.