Современная налоговая система может быть непредсказуемой и сложной для многих предпринимателей и физических лиц. Однако, есть несколько способов снизить налоговую нагрузку и уменьшить расходы с помощью вычета расходов и перехода на упрощенную систему налогообложения (УСН) по доходам. Эти методы позволяют сэкономить существенные суммы денег и сделать бизнес более конкурентоспособным.

Первым способом снижения налоговой нагрузки является вычет расходов. В соответствии с налоговым законодательством, физические лица и предприниматели имеют право вычитать определенные расходы из суммы налога к уплате. К таким расходам относятся, например, расходы на обучение, лечение, пожертвования, а также расходы на содержание предприятия, зарплаты сотрудников и другие операционные затраты. Вычет расходов снижает общую сумму налога и позволяет сэкономить средства, которые можно затем вложить в развитие бизнеса или личные нужды.

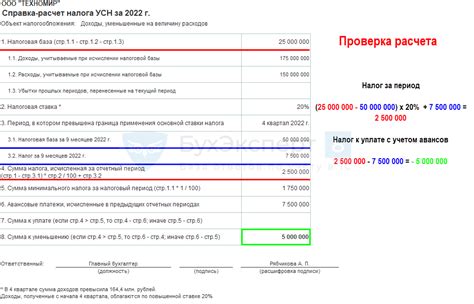

Еще одним эффективным способом снижения налоговых платежей является переход на упрощенную систему налогообложения (УСН) по доходам. УСН предоставляет предпринимателям, чьи годовые доходы не превышают определенный порог, более простую и легкую систему ведения бухгалтерии и налогообложения. При переходе на УСН доходы, налогооблагаемая база и сумма налога существенно снижаются, что в свою очередь позволяет сэкономить деньги и упростить все процедуры. Такой переход особенно полезен для небольших предпринимателей и индивидуальных предпринимателей, у которых доходы часто бывают непостоянными и не стабильными.

Преимущества перехода на УСН доходы

УСН доходы (Упрощенная система налогообложения по доходам) представляет собой одну из наиболее привлекательных и выгодных схем налогообложения для предпринимателей и небольших бизнесов. Она позволяет значительно снизить налоговую нагрузку и упростить процесс ведения учета.

Основными преимуществами перехода на УСН доходы являются:

- Упрощенная система определения налоговой базы. При использовании УСН доходы предприниматель обязуется уплачивать налог только с доходов, полученных за отчетный период. В отличие от обычной системы налогообложения, где учитываются все доходы и расходы, на УСН доходы налог рассчитывается только по доходам без учета расходов.

- Снижение налоговой ставки. При переходе на УСН доходы, предпринимателю предоставляется возможность уплачивать налог по значительно сниженной ставке. На сегодняшний день ставка составляет 6% для всех видов деятельности. Это позволяет существенно снизить налоговые платежи и увеличить чистую прибыль бизнеса.

- Упрощенная отчетность. При УСН доходы предприниматели освобождаются от необходимости ведения сложной бухгалтерии и составления большого количества отчетных документов. Для сдачи налоговой отчетности достаточно предоставить упрощенный отчет о доходах за отчетный период.

- Уменьшение административной нагрузки. Переход на УСН доходы позволяет предпринимателю снизить объем бумажной работы, связанной с ведением учета и налоговой отчетности. Это освобождает бизнес от необходимости содержать сотрудников, занятых учетом и подготовкой отчетности, что позволяет сэкономить время и средства.

В целом, переход на УСН доходы является выгодным решением для предпринимателей, позволяющим сократить налоговые платежи и упростить процесс ведения учета. Однако перед принятием решения о переходе следует получить профессиональную консультацию у бухгалтера или налогового консультанта, чтобы убедиться в том, что данная система налогообложения подходит для конкретного вида деятельности и обеспечит максимальные выгоды для бизнеса.

Снижение налоговой базы

Одним из способов снижения налоговой базы является вычет расходов. Предприниматели имеют право учесть определенные расходы по производству товаров или оказанию услуг при подсчете налоговой базы. Например, можно учесть расходы на закупку сырья, транспортные и коммунальные услуги, амортизацию оборудования и другие сметные статьи.

Также существует возможность перехода на упрощенную систему налогообложения (УСН) для физических лиц и некоторых видов деятельности. УСН позволяет снизить налоговую базу за счет фиксированного процента от выручки или иного упрощенного подсчета налога. Это особенно полезно для малых предприятий и индивидуальных предпринимателей, которые не могут себе позволить выплачивать большие суммы налогов.

Кроме того, предприятия могут использовать различные юридические инструменты для снижения налоговой базы. Например, создание филиалов или дочерних предприятий, использование договоров субаренды или франчайзинга, схемы лизинга и другие. Все эти инструменты помогают оптимизировать налоговые платежи и снизить общую налоговую нагрузку.

Однако при использовании таких инструментов следует соблюдать законодательство и не нарушать правила налогообложения. В противном случае, предприятия могут быть подвержены налоговым рискам и негативным последствиям со стороны налоговых органов.

Таким образом, снижение налоговой базы является важным инструментом для предпринимателей, позволяющим уменьшить налоговые платежи и оптимизировать финансовые результаты своего бизнеса.

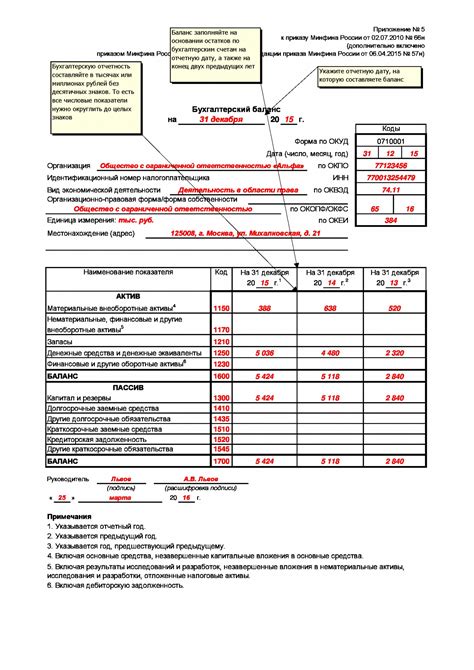

Упрощенное ведение бухгалтерии

Основной особенностью упрощенного ведения бухгалтерии является использование упрощенных форм отчетности. Вместо полной бухгалтерской отчетности, предпринимателям разрешается вести бухгалтерию по сокращенным формам. Это подразумевает упрощенную запись бухгалтерских операций и отчетность только по основным показателям.

Упрощенное ведение бухгалтерии особенно подходит для компаний, у которых небольшой оборот или ограниченный список имущества. Однако стоит учитывать, что при периодическом превышении предельной величины доходов или численности сотрудников, предприятие будет обязано перейти на единый налог на вмененный доход или патентную систему.

Преимущества упрощенного ведения бухгалтерии включают:

- Упрощенный учет доходов и расходов;

- Упрощенная отчетность;

- Снижение расходов на услуги бухгалтера;

- Снижение налоговой нагрузки.

Ведение бухгалтерии по упрощенной системе требует от предпринимателя самостоятельности и знаний основ бухгалтерии. Однако справится с этой задачей можно с помощью программного обеспечения для ведения упрощенной бухгалтерии, которое автоматизирует процесс и упрощает подготовку отчетности.

В целом, упрощенное ведение бухгалтерии является эффективным способом снижения налоговой нагрузки и расходов на бухгалтерию для малых и средних предприятий. Однако перед принятием решения о переходе на упрощенную систему необходимо тщательно проанализировать свою деятельность и учесть все юридические и финансовые аспекты.

Сокращение административной нагрузки

Автоматизация процессов

Одним из ключевых способов упрощения административных процедур является автоматизация. Современные технологии позволяют сократить время, затрачиваемое на рутинные операции, и минимизировать возможность ошибок. Автоматизированные системы позволяют вести учет, отчетность, контроль за расходами и доходами, а также упростить процедуру подачи налоговой отчетности.

Аутсорсинг операций

Другой эффективный способ снизить административную нагрузку - это аутсорсинг операций. Передача некоторых функций компаниям-аутсорсерам позволяет сосредоточиться на основной деятельности и убрать часть рутинных операций с собственного плеча. Аутсорсинг может включать в себя бухгалтерию, юридическую поддержку, обработку документов и другие операции, связанные с административной деятельностью.

Унификация и систематизация документооборота

Для сокращения административной нагрузки следует внедрять унифицированные и систематизированные процедуры документооборота. Упорядочивание и стандартизация процессов помогут улучшить эффективность и скорость работы с документами, а также снизить вероятность возникновения ошибок и потерь информации.

Сокращение административной нагрузки позволяет предпринимателям сосредоточиться на развитии бизнеса и повышении его прибыльности. Автоматизация, аутсорсинг и систематизация документооборота - неотъемлемые инструменты в борьбе с административными трудностями. Используйте эти методы и добейтесь большего успеха в своем бизнесе.

Упрощенная отчетность перед налоговыми органами

Упрощенная система налогообложения (УСН) позволяет индивидуальным предпринимателям и небольшим компаниям снизить налоговую нагрузку и упростить процесс отчетности перед налоговыми органами. Переход на УСН может быть полезным шагом для бизнеса, особенно если у вас невысокая прибыль, ограниченная штат сотрудников и небольшие объемы доходов.

Доходы, полученные с использованием УСН, облагаются фиксированным налоговым процентом, который определяется в зависимости от вашей деятельности. Как правило, размер налога составляет 6% или 15% от выручки. Отсутствуют налоги на добавленную стоимость (НДС) и корпоративный подоходный налог. УСН позволяет существенно сократить количество отчетных форм и документации, а также упростить учет финансовых операций.

Процесс отчетности перед налоговыми органами при использовании УСН также отличается от системы общего режима налогообложения. Вам необходимо вести регистры доходов и расходов, а также представлять отчетность в электронном виде. Ежеквартально вы должны подавать налоговые декларации и отчет по форме РСВ-1, на котором указываются сумма доходов и налоговые выплаты. При необходимости могут потребоваться также другие отчеты, связанные с учетом налоговых вычетов и расходных статей.

Упрощенная отчетность позволяет сократить административные расходы и время, затрачиваемое на ведение бухгалтерского и налогового учета. Однако, необходимо быть внимательным и соблюдать все требования и сроки, установленные налоговыми органами. Неоплата или неправильная отчетность может привести к санкциям в виде штрафов и проверок.

Переход на УСН требует рассмотрения множества факторов, включая ваши виды деятельности, объемы доходов и потребностей бизнеса. Чтобы принять правильное решение, следует обратиться к бухгалтеру или налоговому консультанту, который поможет оценить выгодность и сложность использования УСН для вашей компании.

Внимание! Перед принятием решения о переходе на УСН, обязательно ознакомьтесь с действующим законодательством и консультируйтесь с профессионалами в области бухгалтерии и налогообложения.

Возможность использования упрощенной системы налогообложения для всех видов деятельности

Упрощенная система налогообложения (УСН) предоставляет предпринимателям определенные преимущества и упрощения в сфере налогообложения. В отличие от общей системы налогообложения, которая подходит только для определенных видов деятельности, УСН позволяет использовать упрощенные правила и налоговые ставки для всех видов деятельности.

При переходе на УСН, предпринимателю необходимо определиться с категорией доходов, по которой будет уплачиваться налог. При этом существуют три категории: доходы за вычетом расходов, доходы за вычетом расходов и с учетом объектов налогообложения, а также доходы без вычета расходов.

При использовании УСН для всех видов деятельности, предприниматель получает ряд преимуществ:

- Упрощение процедуры ведения бухгалтерии и составления отчетности. Так, предприниматели, применяющие УСН, освобождаются от обязанности вести учет расходов на товары и услуги.

- Снижение налоговой нагрузки. УСН предусматривает уплату налога только от доходов предпринимателя, без учета всех расходов, в отличие от общей системы налогообложения.

- Упрощение процедуры учета налоговых обязательств и уплаты налогов. При использовании УСН, предпринимателю необходимо уплатить налог только на основании фактически полученных доходов.

Таким образом, использование УСН для всех видов деятельности может стать эффективным инструментом для снижения налоговой нагрузки и упрощения процедуры налогообложения для предпринимателей.

Способы вычета расходов

В России существуют различные виды вычетов, которые предусмотрены законодательством, и каждый предприниматель может воспользоваться необходимыми для его деятельности.

Наиболее распространенные виды вычетов:

| Вид расходов | Возможные вычеты |

|---|---|

| Расходы на закупку товаров | Вычет в размере фактических затрат на приобретение товаров, служащих для реализации товаров или оказания услуг |

| Расходы на аренду и содержание помещений | Вычет в размере процентной ставки от суммы затрат на аренду и содержание помещений, используемых в хозяйственной деятельности |

| Расходы на заработную плату | Вычет в размере затрат на заработную плату, выплаченную работникам предприятия |

| Расходы на рекламу и маркетинг | Вычет в размере затрат на рекламу и маркетинг, направленные на привлечение клиентов и увеличение объема продаж |

Кроме того, особым видом вычета является переход на упрощенную систему налогообложения (УСН). УСН позволяет предпринимателям снизить налоговую нагрузку, упростить бухгалтерию и снизить риск проверок со стороны налоговых органов.

Все вычеты и возможности перехода на УСН должны быть согласованы с законодательством и требуют учета всех условий и требований. Перед внедрением вычетов предпринимателю рекомендуется обратиться к консультанту или специалисту по налоговому праву для получения подробной информации и консультаций.

Вычет по НДФЛ на лечение

Если вы или ваше семейное положение позволяют претендовать на налоговый вычет по НДФЛ, вы можете использовать его на лечение. Согласно действующему законодательству, вы можете включить ваши расходы на лечение в сумму вычета.

Для того чтобы воспользоваться данной возможностью, вам необходимо собрать все необходимые документы, подтверждающие ваши расходы на лечение. К таким документам относятся медицинские справки, квитанции, выписки из счетов и другие документы, подтверждающие факт оказания медицинских услуг или приобретения необходимых лекарственных препаратов.

После того как у вас будут все необходимые документы, вы должны обратиться в налоговую службу с заявлением о вычете по НДФЛ на лечение. Вам необходимо заполнить соответствующую форму и приложить к ней все собранные документы. После получения заявления, налоговая служба проведет проверку и принимает решение о предоставлении вам вычета.

Если налоговая служба утвердит вашу заявку, сумма вычета будет учтена при выплате заработной платы или зачтена в сумму налога к оплате при подаче налоговой декларации.

Важно отметить, что сумма вычета по НДФЛ на лечение ограничена законодательством и может быть предоставлена только в определенных пределах. Поэтому перед подачей заявления необходимо ознакомиться с действующим законодательством для того чтобы правильно рассчитать сумму, которую вы можете включить в вычет.

Пример:

Вы потратили 50 000 рублей на лечение своего ребенка. Ваша ставка налога по НДФЛ составляет 13%. Это означает, что вы можете включить в вычет сумму 6 500 рублей (50 000 рублей * 13%).

Учтите, что сумма вычета по НДФЛ на лечение может быть предоставлена только одному из родителей, если родители разведены или не проживают вместе с ребенком.