Упрощенная система налогообложения (УСН) для индивидуальных предпринимателей (ИП) – это специальный режим налогообложения, который позволяет существенно упростить процесс учета и уплаты налогов. Основной принцип УСН заключается в том, что налоги рассчитываются не на основе полного дохода, а на основе упрощенных методов, таких как фиксированный процент от выручки или единый налоговый платеж.

Преимущества УСН для ИП являются очевидными. Во-первых, он позволяет значительно сэкономить время и упростить процесс учета и уплаты налогов. Вместо сложных расчетов и заполнения большого количества отчетных документов, ИП могут вести более простую и понятную учетную систему, что особенно важно для небольших бизнесов.

Во-вторых, УСН для ИП обеспечивает более низкую ставку налогообложения, что позволяет сэкономить деньги. В зависимости от региона и вида деятельности ИП, ставка УСН может быть значительно ниже, чем при обычном режиме налогообложения. Кроме того, УСН исключает необходимость уплаты некоторых налогов и сборов, таких как НДС или налог на имущество, что также влияет на размер платежей.

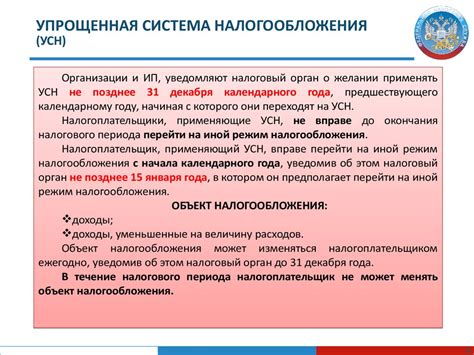

Упрощенная система налогообложения: общее представление

Упрощенная система налогообложения (УСН) представляет собой специальный налоговый режим, который может быть применен к индивидуальным предпринимателям (ИП) и некоторым видам юридических лиц. Этот режим позволяет заметно упростить процесс учета и уплаты налогов и может стать привлекательной альтернативой обычной системы налогообложения.

Под УСН предусмотрены два режима: УСН доходы минус расходы (Доходы минус Расходы) и УСН для отдельных видов деятельности (Особенности отрасли).

Основное отличие УСН от обычной системы налогообложения заключается в том, что налоги рассчитываются не от общей суммы доходов, а относительно меньшей суммы - либо от доходов минус расходы, либо от выручки без учета расходов.

Преимущества УСН для ИП заключаются в его простоте и удобстве, а также в возможности значительно сократить налоговые платежи. Также стоит отметить, что в УСН не требуется подача сложных отчетов, таких как бухгалтерская отчетность и декларации по НДС.

Важно отметить, что УСН не является универсальным режимом налогообложения и не подходит для всех видов деятельности. Некоторые отрасли и виды деятельности могут быть исключены из применения УСН или могут иметь свои особенности и ограничения.

Преимущества упрощенной системы налогообложения

Упрощенная система налогообложения предоставляет индивидуальным предпринимателям несколько преимуществ перед обычной системой налогообложения.

Удобство и простота: Одним из основных преимуществ является простота расчета и уплаты налогов. ИП, работающим по упрощенной системе, не нужно вести сложную бухгалтерию и постоянно заполнять множество деклараций. Достаточно сдать ежеквартально упрощенную налоговую декларацию, где указываются только суммы выручки и расходов. Это позволяет сэкономить время и упростить процесс ведения бизнеса.

Снижение налоговых ставок: В упрощенной системе налогообложения предусмотрена более низкая налоговая ставка по сравнению с обычной системой. Зависимо от вида деятельности и режима обложения, предприниматели могут платить налоги как на основных, так и на дополнительных доходах. Это позволяет снизить налоговую нагрузку и увеличить рентабельность бизнеса.

Отсутствие необходимости в подтверждающих документах: По упрощенной системе предпринимателям не требуется предоставлять подтверждающие документы о доходах и расходах. Это упрощает процесс ведения бизнеса и снижает затраты на бухгалтерские услуги.

Удобство для малого бизнеса: Упрощенная система налогообложения особенно выгодна для малого бизнеса и начинающих предпринимателей. Она позволяет сократить организационные и финансовые расходы, что способствует развитию бизнеса и предоставляет дополнительные возможности для роста и расширения.

Устойчивость и прогнозируемость: Режим упрощенной системы налогообложения обладает высокой устойчивостью и прогнозируемостью. Ставки налогообложения остаются стабильными и не меняются в течение определенного периода. Это позволяет предпринимателям планировать свои доходы и расходы, а также избежать резких изменений в финансовой ситуации.

Упрощенная отчетность: По упрощенной системе налогообложения отчетность предпринимателю не требуется вести в полном объеме, как в обычной системе. Вместо этого, достаточно заполнить упрощенные налоговые декларации и представить их в налоговую службу. Это позволяет сократить временные и финансовые затраты на организацию и ведение отчетности.

Упрощенная система налогообложения имеет ряд преимуществ, которые делают ее привлекательной для индивидуальных предпринимателей. Однако перед выбором данного режима необходимо тщательно изучить все условия и ограничения, чтобы принять обоснованное решение и максимально эффективно распорядиться своими ресурсами.

Условия применения упрощенной системы налогообложения

1. Общий объем доходов

ИП может применять УСН, если его годовой доход от реализации товаров, работ или услуг не превышает установленной предельной суммы. Для разных видов деятельности эта сумма может различаться, поэтому следует ознакомиться с соответствующими нормативами.

2. Отсутствие работников

ИП, применяющий УСН, не может иметь наемных работников, за исключением случаев, когда они являются членами семьи ИП. Также запрещено привлечение наемных работников во внешние организации для выполнения работ по заказам ИП.

3. Ограничения по видам деятельности

Для применения УСН существуют ограничения по видам деятельности, которые устанавливаются в соответствии с законодательством. Некоторые виды деятельности (например, банковские операции, страхование, производство и продажа алкогольной и табачной продукции и т.д.) не могут быть осуществлены в рамках УСН.

4. Необходимость ведения бухгалтерии

ИП, применяющий УСН, освобожден от ведения полного бухгалтерского учета и предоставления отчетности в налоговые органы в таком объеме, как требуется для организаций, применяющих общую систему налогообложения.

Соблюдение указанных условий позволяет ИП применять упрощенную систему налогообложения, что способствует упрощению налоговых процедур и снижению административной нагрузки.

Налогообложение при упрощенной системе налогообложения

Упрощенная система налогообложения (УСН) предоставляет индивидуальным предпринимателям возможность упростить процедуры учета и уплаты налогов. Это особенно полезно для начинающих предпринимателей или для тех, кто имеет небольшой объем деятельности.

УСН предусматривает уплату двух видов налогов: единого налога на вмененный доход (ЕНВД) или налога на прибыль организаций и единого социального взноса (ЕСВ).

ЕНВД – это фиксированный налог, который рассчитывается исходя из вида деятельности предпринимателя. Размер ставки ЕНВД является фиксированным и устанавливается государством. При уплате ЕНВД предприниматель освобождается от уплаты налога на прибыль организаций и социального налога.

ЕСВ – это сумма, которая уплачивается на обязательное социальное страхование. Размер ЕСВ зависит от величины дохода предпринимателя. Ставка ЕСВ составляет определенный процент от доходов индивидуального предпринимателя.

| Вид деятельности | ЕНВД, % | ЕСВ, % |

|---|---|---|

| Продажа товаров | 15 | 5 |

| Оказание услуг | 6 | 3 |

| Производство товаров | 20 | 5 |

Участники УСН могут самостоятельно выбрать, какой вид налога им удобнее уплачивать – ЕНВД или ЕСВ. Выбор может зависеть от особенностей деятельности предпринимателя и его доходов.

Основными преимуществами упрощенной системы налогообложения являются:

- Упрощенная процедура учета доходов и расходов

- Низкий уровень налоговых обязательств

- Возможность применения упрощенных налоговых ставок

- Быстрое и удобное заполнение налоговой декларации

Однако, перед тем как принять решение о переходе на УСН, следует ознакомиться с условиями и ограничениями этой системы налогообложения. В некоторых случаях, например при больших объемах деятельности или при наличии сложных бухгалтерских операций, УСН может быть не выгодной для предпринимателя.

Лимиты доходов и расходов при упрощенной системе налогообложения

Упрощенная система налогообложения (УСН) предоставляет индивидуальным предпринимателям (ИП) возможность упростить процесс учета и уплаты налогов. Однако при этом существуют определенные ограничения по доходам и расходам, которые ИП могут использовать при применении данной системы.

Доходы, которые могут быть учтены по УСН, не должны превышать установленные лимиты. В зависимости от вида деятельности, эти лимиты могут различаться. Например, для ИП, занимающихся розничной торговлей, предельный годовой доход не должен превышать 150 000 000 рублей. Для ИП, занимающихся услугами, этот лимит составляет 60 000 000 рублей.

Также при применении УСН есть ограничения по сумме расходов, которые могут быть учтены. Определенные категории расходов исключены из учета в рамках данной системы. Например, расходы на приобретение активов, расходы на улучшение материальных ценностей, а также некоторые другие расходы не могут быть учтены в рамках УСН.

Важно отметить, что ограничения по доходам и расходам устанавливаются государством с целью предотвращения злоупотреблений и соблюдения баланса между безопасностью и упрощением системы налогообложения для ИП. При превышении установленных лимитов ИП должен перейти на общую систему налогообложения.

Таким образом, при рассмотрении упрощенной системы налогообложения для ИП важно учитывать лимиты доходов и расходов, чтобы правильно применять данную систему и избегать нарушений налогового законодательства.

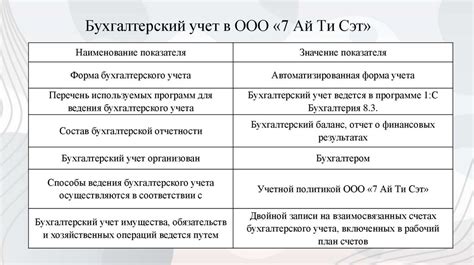

Особенности учета и отчетности при упрощенной системе налогообложения

Для ИП, работающих по упрощенной системе налогообложения, существуют особенности в учете и отчетности, отличающие их от общей системы налогообложения.

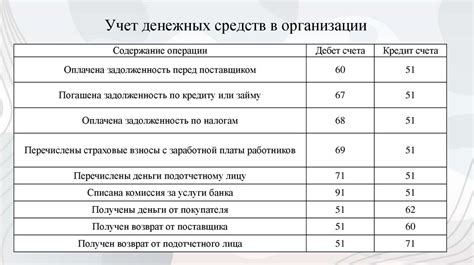

Во-первых, упрощенные ИП могут вести учет по упрощенной системе. Это значит, что они могут вести учет доходов и расходов на основании кассовых операций. В этом случае, учет осуществляется на основании документов кассовых ордеров, кассовых чеков и иных документов, подтверждающих факт наличия дохода или расхода. Отчетность таких ИП будет выполняться на основании учетных документов, представленных ими кассыми ордерами, кассовыми чеками и другими соответствующими документами.

Во-вторых, при учете доходов и расходов по упрощенной системе не требуется применять двойной учет. Это значит, что одна операция может быть учтена только как доход или только как расход, без необходимости учитывать ее одновременно как доход и расход. Это упрощает учетную запись и минимизирует необходимость подготовки сложных учетных отчетов.

В-третьих, при упрощенной системе налогообложения ИП могут применять единую налоговую ставку. Это означает, что они могут платить налог только на основе своего оборота, без учета других факторов, таких как уровень затрат и уровень прибыли. Единая налоговая ставка может быть предусмотрена как для доходов, так и для расходов, в зависимости от вида деятельности ИП.

| Особенности учета и отчетности при упрощенной системе налогообложения: |

|---|

| - Ведение учета на основе кассовых операций |

| - Отсутствие двойного учета |

| - Применение единой налоговой ставки |

Основные принципы упрощенной системы налогообложения

Упрощенная система налогообложения (УСН) предоставляет предпринимателям индивидуальных предпринимателей (ИП) определенные преимущества и основывается на нескольких основных принципах:

- Учетный период. Оплата налогов в УСН производится по итогам каждого календарного квартала, в отличие от ежемесячного учета.

- Упрощенная система налоговой отчетности. В отличие от обычной системы налогообложения, ИП, работающие по УСН, не нуждаются в детальном ведении бухгалтерии и составлении сложных отчетов. Достаточно предоставить упрощенную декларацию.

- Фиксированный налоговый платеж. В УСН ИП платят фиксированный налоговый платеж, который зависит от вида деятельности и среднесписочной численности работников. Это позволяет предсказать и контролировать свои налоговые платежи.

- Ограничения по размеру выручки. Существуют ограничения по размеру годовой выручки для применения УСН. Например, для общей системы налогообложения для малого бизнеса (ОСНО) эта сумма не должна превышать 150 миллионов рублей.

- Упрощенные правила для иностранных ИП. Иностранные ИП также могут применять упрощенную систему налогообложения при условии, что они удовлетворяют определенным требованиям и регистрируются в налоговых органах России.

Упрощенная система налогообложения предоставляет ИП ряд преимуществ, включая упрощенную отчетность, удобство и предсказуемость налоговых платежей. Однако перед применением УСН рекомендуется обратиться к специалистам и учесть все особенности данной системы налогообложения.