Овердрафт – это возможность временно использовать денежные средства банка сверх имеющегося на вашем счете остатка. Это очень удобная опция, которая позволяет справиться с неожиданными расходами или временным дефицитом средств.

Если вы не знакомы с этим финансовым инструментом или хотите узнать, предлагает ли ваш банк овердрафт, этот гайд поможет вам разобраться во всех нюансах.

Для начала, стоит отметить, что овердрафт – это услуга, которую предоставляют не все банки. Поэтому первым шагом будет проверка доступности данной функции у вашего банка.

Чтобы узнать, есть ли овердрафт в вашем банке, можно обратиться в отделение банка или уточнить эту информацию на официальном сайте банка. Обычно эта информация доступна в разделе "Услуги для физических лиц" или поиском по ключевым словам "овердрафт" или "кредитный лимит".

Примечание: не все банки предлагают овердрафт на все виды счетов и допускают его использование для всех типов транзакций. Поэтому перед оформлением овердрафта, важно уточнить все подробности и условия выпуска кредитного овердрафта.

Овердрафт для частных лиц

Овердрафт позволяет вам получить доступ к дополнительным средствам, даже если на вашем счете нет достаточного баланса. Банк предоставляет вам возможность временно использовать сумму, превышающую вашу задолженность на момент совершения операции.

Особенности овердрафта для частных лиц:

1. Лимит овердрафта.

Банк устанавливает лимит овердрафта, который зависит от вашей кредитной истории, доходов и других факторов. Лимит может быть предоставлен на постоянной или временной основе.

2. Процентная ставка.

Овердрафт является займом, поэтому на сумму, превышающую ваш баланс, действуют проценты. Процентная ставка устанавливается банком и обычно выше, чем при обычном потребительском кредите.

3. Срок использования.

Овердрафт предоставляется на ограниченный период времени. Обычно это несколько дней или несколько недель. Вам необходимо вернуть сумму овердрафта на счет до истечения срока.

Важно помнить, что овердрафт не является безлимитным и его использование может иметь финансовые последствия. Перед использованием овердрафта необходимо ознакомиться с условиями предоставления услуги и проанализировать свою финансовую ситуацию.

Оформление овердрафта

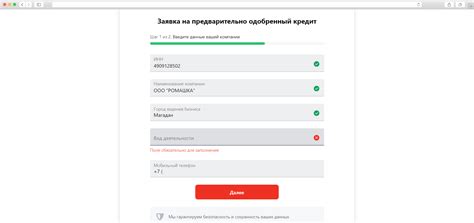

Для оформления овердрафта необходимо обратиться в отделение банка, где вам выдают необходимые документы для заполнения. Процедура оформления включает в себя следующие шаги:

1. Заполнение заявления на оформление овердрафта. В заявлении необходимо указать желаемую сумму овердрафта и срок, на который он оформляется.

2. Предоставление документов. Обычно банк требует предоставить паспорт и иные документы, подтверждающие вашу личность и финансовую состоятельность.

3. Рассмотрение заявления. После предоставления всех необходимых документов, банк проводит проверку вашей кредитной истории и принимает решение о выдаче овердрафта.

4. Подписание договора. Если ваша заявка на овердрафт одобрена, вам необходимо подписать договор, в котором будут указаны условия использования овердрафта.

5. Использование овердрафта. После оформления овердрафта вы сможете осуществлять операции по расчетному счету сверх имеющихся средств. Банк будет начислять проценты только на сумму, которую вы фактически использовали.

Операции по оформлению овердрафта обычно занимают некоторое время, и сам процесс может отличаться в разных банках. Поэтому рекомендуется заранее уточнить информацию у своего банка о требуемых документах и сроках оформления овердрафта.

Условия использования овердрафта

1. Лимит овердрафта. Банк определяет максимальную сумму, на которую клиент может превысить свой остаток на счете. Лимит овердрафта зависит от различных факторов, таких как кредитная история клиента, его доходы и степень доверия со стороны банка.

2. Процентная ставка. Использование овердрафта является кредитной операцией, и за это клиент должен платить проценты. Процентная ставка на овердрафт обычно выше, чем на обычные кредиты. Поэтому перед использованием овердрафта следует узнать, какая ставка будет применяться.

3. Сроки пользования. Овердрафт может быть предоставлен банком на определенный период времени или же быть постоянно доступным для клиента. В любом случае, следует узнать о сроках использования овердрафта и возможности его пролонгации.

4. Штрафные санкции. Если клиент не выполняет условия использования овердрафта, банк может взимать штрафные санкции. Например, за несвоевременное погашение суммы овердрафта или превышение установленного лимита клиент может быть обязан заплатить дополнительные проценты или комиссии.

5. Дополнительные услуги и привилегии. Некоторые банки предоставляют своим клиентам дополнительные услуги и привилегии при использовании овердрафта. Например, возможность отсрочки платежей или бесплатное снятие наличных средств с овердрафтного счета. Перед выбором банка для использования овердрафта стоит изучить такие предложения.

Условия использования овердрафта могут отличаться в различных банках, поэтому перед тем как воспользоваться этой услугой, рекомендуется подробно ознакомиться с правилами и условиями овердрафта у выбранной банковской организации. Это позволит избежать непредвиденных комиссий и штрафных санкций, а также правильно использовать эту услугу в своих целях.

Преимущества овердрафта

1. Гибкость

Одним из главных преимуществ овердрафта является его гибкость. Клиенты могут использовать дополнительные средства по своему усмотрению, когда они реально нужны. Овердрафт позволяет покрыть непредвиденные расходы или временные финансовые нехватки, даже если на счете нет достаточной суммы.

2. Удобство

Организовать овердрафт очень просто и удобно. Клиенту необходимо обратиться в свой банк и оформить соответствующую заявку. В большинстве случаев, условия и сумма овердрафта устанавливаются индивидуально, исходя из доходов и кредитной истории клиента. После этого, овердрафт становится доступным к использованию в пределах установленного лимита.

3. Отсутствие необходимости брать кредит

Овердрафт позволяет обойтись без дополнительных кредитов или займов в случае временной нехватки средств. Клиент может использовать сумму, которая доступна по овердрафту, и погасить ее, когда появятся средства. Таким образом, овердрафт является удобным инструментом для управления и временного покрытия финансовых проблем.

4. Экономия времени и средств

Использование овердрафта позволяет избежать лишних трат времени и средств, связанных с оформлением кредита или займа. Клиент не будет тратить время на посещение банка, подписание документов и ожидание рассмотрения кредитной заявки. Кроме того, процентные ставки по овердрафту обычно ниже, чем по кредитам или займам, что делает его более выгодным финансовым решением.

5. История приобретений

Использование овердрафта позволяет клиенту создать историю приобретений и показать свою платежеспособность. При своевременном возврате использованных средств, клиент может улучшить свою кредитную историю и получить больше возможностей при оформлении кредитов или других услуг в будущем.

Прежде чем использовать овердрафт, важно ознакомиться с условиями и процентными ставками, установленными вашим банком.

Овердрафт как финансовый инструмент

Принцип работы овердрафта:

Когда на текущем счете клиента недостаточно средств для совершения операции, банк автоматически предоставляет дополнительные средства в рамках овердрафта. Таким образом, клиент может выполнить нужную операцию, не дожидаясь поступления новых денежных средств на счет.

Основные особенности овердрафта:

1. Гибкость: Овердрафт является гибким финансовым инструментом, который позволяет клиентам банка быстро и удобно покрыть временный дефицит средств на счете. Его использование не требует дополнительного оформления и согласования с банком.

2. Лимит: Овердрафт может иметь заранее установленный лимит, который определяется индивидуально для каждого клиента в зависимости от его финансовой платежеспособности.

3. Процентная ставка: За использование овердрафта банк взимает процентную ставку, которая обычно ниже ставки по кредитам. Проценты начисляются только на сумму задолженности по овердрафту и только за фактическую сумму использованных средств.

4. Оперативность: Овердрафт может быть предоставлен клиенту банка в течение нескольких минут после запроса. Это позволяет проводить операции быстро и без задержек, что особенно важно в случае неотложных расходов.

Овердрафт – это удобный финансовый инструмент, который позволяет пользоваться дополнительными средствами на счете без необходимости оформления обычного кредита. Прежде чем использовать овердрафт, необходимо узнать условия его предоставления в вашем банке и ознакомиться с процентными ставками и лимитами, чтобы оптимально использовать этот финансовый инструмент и избежать ненужных финансовых затрат.