Оплата налогов – одно из самых ответственных и важных мероприятий в жизни любого налогоплательщика. Ошибки или опущения могут привести к непредсказуемым последствиям. Поэтому так важно уметь проверять, были ли налоги оплачены правильно и вовремя.

В данной статье мы расскажем вам о том, как проверить оплаченные налоги быстро и просто. Мы подготовили для вас советы и инструкции, которые помогут сэкономить время и избежать ошибок. Независимо от того, являетесь ли вы индивидуальным предпринимателем или работником наемного фонда, эта информация будет полезна для вас.

Основная цель проверки оплаченных налогов – убедиться в том, что все платежи были произведены правильно и находятся в соответствии с действующим законодательством. Невыполнение этого требования может привести к серьезным финансовым последствиям, таким как штрафы и даже уголовная ответственность.

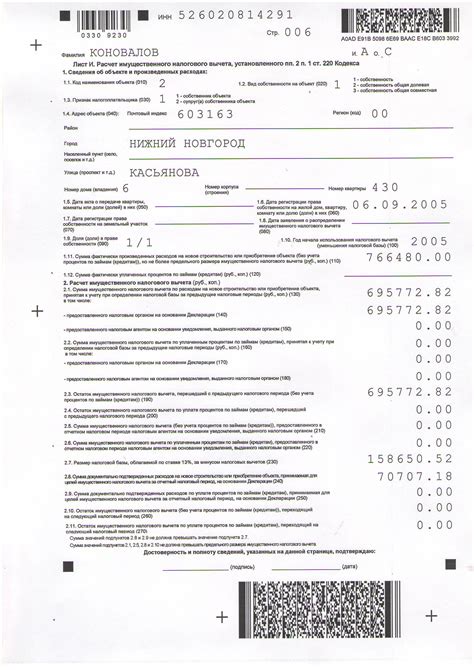

Налоговая декларация: правильное заполнение

1. Сбор и организация необходимых документов

Перед началом заполнения налоговой декларации необходимо собрать все необходимые документы, такие как:

- Справка о доходах

- Свидетельство о регистрации физического лица

- Свидетельство о собственности недвижимости

- Декларация по налогу на имущество

- Банковские выписки

Организуйте эти документы в удобном порядке, чтобы вам было легко найти необходимую информацию при заполнении декларации.

2. Проверка правильности данных

Перед заполнением налоговой декларации очень важно проверить правильность данных, которые вы собираетесь указать. Убедитесь, что все цифры и информация верны. Неправильные данные могут привести к ошибкам и проверке со стороны налоговых органов.

3. Внимательное заполнение каждого поля

Заполняя налоговую декларацию, будьте внимательны к каждому полю. Убедитесь, что вы правильно указываете свои персональные данные, доходы, расходы и другие необходимые сведения. При необходимости, обратитесь к инструкции по заполнению декларации или спросите у консультанта.

4. Сохранение копии декларации

После заполнения налоговой декларации рекомендуется сохранить ее копию для себя. Также рекомендуется сохранить все документы, подтверждающие указанные в декларации данные. Это поможет вам в случае возникновения вопросов и проверок со стороны налоговых органов.

Правильное заполнение налоговой декларации – это гарантия не только своевременной уплаты налогов, но и избежания проблем с налоговыми органами. Используйте эти советы и инструкции, чтобы заполнить декларацию без ошибок и неприятностей.

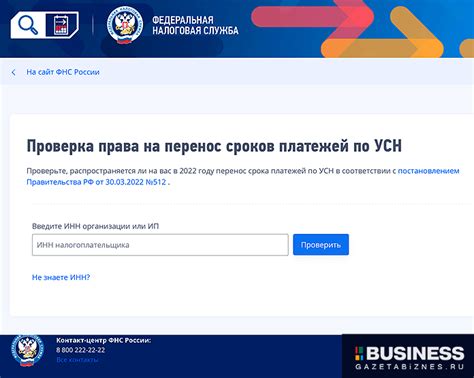

Проверка налоговых платежей: электронная система Налоги.ру

Для использования системы Налоги.ру вам потребуется зарегистрироваться и войти в личный кабинет. Этот процесс достаточно прост и займет у вас не более нескольких минут. После регистрации вы получите логин и пароль, которые позволят вам получить доступ к своей личной информации.

После входа в личный кабинет вы сможете выбрать раздел "Мои платежи" или "История платежей". В этих разделах вы найдете полную информацию о всех сделанных вами налоговых платежах. Вы сможете проверить, оплачены ли все налоги и взносы, и увидеть их детализацию.

Кроме того, в системе Налоги.ру есть возможность получить справку о наличии или отсутствии задолженностей перед налоговой службой. Воспользовавшись этой справкой, вы сможете доказать, что все налоги были оплачены вовремя, если понадобится.

Важно отметить, что система Налоги.ру также позволяет скачивать и распечатывать подтверждающие документы о проведенных платежах. Это может быть полезно в случае необходимости предоставления документов в другие организации или для личных нужд.

Итак, если вы хотите быстро и просто проверить оплаченные налоговые платежи, рекомендуется воспользоваться электронной системой Налоги.ру. Она предоставляет удобный интерфейс, широкие возможности для анализа и детализации платежей, а также позволяет получить справку о наличии или отсутствии задолженностей перед налоговой службой.

Будьте внимательны и своевременно оплачивайте свои налоги, чтобы избежать неприятных последствий!

Поиск ошибок в налоговой отчетности: основные моменты

Ошибки в налоговой отчетности могут стать серьезной проблемой для любого предпринимателя. Они могут привести к штрафным санкциям, а иногда даже к судебным разбирательствам. Чтобы избежать этих негативных последствий, необходимо научиться правильно и тщательно проверять свою налоговую отчетность. В этом разделе мы рассмотрим основные моменты поиска ошибок в налоговой отчетности.

Первым шагом является проверка правильности заполнения всех необходимых документов. Убедитесь, что вы указали все данные, правильно суммировали все расходы и доходы, и заполнили все поля согласно требованиям налогового законодательства. Особое внимание следует уделить заполнению основного налогового декларационного документа.

Важно также проверить соответствие налоговой отчетности с другой финансовой документацией вашей компании, такой как бухгалтерская отчетность и кассовые ордера. Убедитесь, что все цифры сходятся, и нет расхождений между данными, представленными в разных документах.

Если вы не уверены в правильности заполнения налоговой отчетности, лучше обратиться за помощью к специалисту. Налоговый советник или бухгалтер, знакомый с законодательством и требованиями налогообложения в вашей стране, может точно проверить вашу налоговую отчетность на наличие ошибок. Это может сэкономить вам время и деньги в будущем.

В конце, важно обратить внимание на сроки сдачи налоговой отчетности. Несвоевременное представление налоговой отчетности или несоответствие срокам может быть поводом для наложения штрафов. Поэтому проверьте все сроки и убедитесь, что вы успеваете их соблюдать.

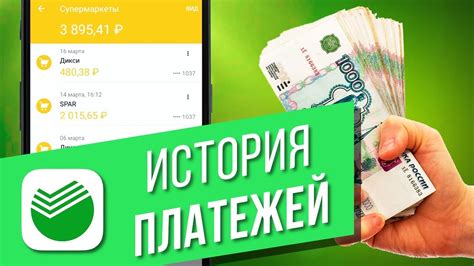

Как проверить историю налоговых платежей

Важно регулярно контролировать историю своих налоговых платежей, чтобы убедиться, что они были оплачены вовремя и правильно. Это позволит избежать возможных проблем с налоговыми органами и не получить дополнительные штрафы или пени.

Вот несколько простых способов, как проверить историю налоговых платежей:

1. Личный кабинет налогоплательщика

В большинстве стран существует электронный личный кабинет налогоплательщика, созданный налоговой службой. В этом кабинете вы сможете найти всю необходимую информацию о прошлых платежах, включая дату, сумму и тип платежа. Для входа в личный кабинет обычно требуется логин и пароль. Если у вас нет такого кабинета, вам следует обратиться в налоговую службу для получения доступа.

2. Выписка из банка

Если вы платите налоги через банк, вы можете проверить историю своих платежей в выписке из банка. Выписка содержит информацию о всех совершенных транзакциях, в том числе и о налоговых платежах. Она поможет вам узнать точную дату и сумму каждого платежа.

3. Декларация о налогах

Если вы каждый год предоставляете налоговую декларацию, то можно использовать ее для проверки истории ваших налоговых платежей. В декларации указываются все доходы и расходы, а также сумма налога, которую вы должны заплатить. С помощью декларации вы можете сравнить свои платежи с данными в налоговой системе и убедиться, что все оплачено правильно.

Помните, что проверка истории налоговых платежей является важной составляющей правильной налоговой практики. В случае обнаружения ошибок или несоответствий в истории платежей, рекомендуется немедленно обратиться в налоговую службу для уточнения и исправления ситуации.

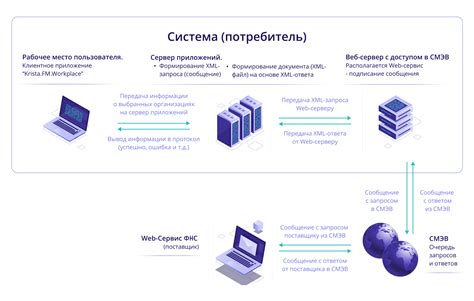

Анализ данных о налоговых платежах: методы и подходы

Одним из основных методов проведения анализа данных о налоговых платежах является проверка соответствия сумм платежей суммам налоговых обязательств. Для этого используется сравнение данных из налоговых деклараций, поданных налогоплательщиками, и данных об оплаченных налогах.

Также для анализа данных о налоговых платежах применяется анализ динамики платежей. Специалисты изучают изменение суммы платежей по разным налогам за определенный период времени. Это позволяет выявить возможные изменения в доходах населения, экономической ситуации в стране или регионе, а также выявить потенциальные нарушения в уплате налогов.

Дополнительным методом анализа данных о налоговых платежах является сравнение показателей налоговых платежей разных налогоплательщиков в одной отрасли или регионе. Это позволяет выявить аномальные или неравномерные показатели платежей и провести дополнительную проверку на предмет налоговых махинаций или финансовых нарушений.

Для проведения анализа данных о налоговых платежах используется специализированное программное обеспечение, которое позволяет автоматизировать процесс анализа и обработки огромного объема данных. С помощью такого программного обеспечения можно создавать отчеты, графики и диаграммы для более наглядного представления информации и выявления закономерностей.

| Метод | Описание |

|---|---|

| Проверка соответствия сумм платежей и налоговых обязательств | Сравнение данных о налоговых платежах и налоговых деклараций для выявления ошибок и нарушений |

| Анализ динамики платежей | Изучение изменения суммы платежей по разным налогам для выявления изменений в экономической ситуации и потенциальных нарушений |

| Сравнение показателей налоговых платежей разных налогоплательщиков | Выявление аномальных или неравномерных показателей платежей для дополнительной проверки и выявления налоговых махинаций |

Анализ данных о налоговых платежах является важным инструментом для эффективного управления налоговыми обязательствами. Применение различных методов и подходов позволяет провести более полный и точный анализ данных, что способствует правильному расчету и уплате налогов, а также удовлетворению налоговых обязательств.

Консультация с налоговым экспертом: нужна ли она?

Когда дело касается налогов и финансовых вопросов, многие люди часто испытывают затруднения и неуверенность. Ошибки в налогообложении могут привести к неприятным последствиям, включая штрафы и санкции со стороны налоговых органов. Поэтому, если у вас возникло сомнение или вопросы относительно налогов, консультация с налоговым экспертом может оказаться полезной и даже необходимой.

Налоговые эксперты обладают профессиональными знаниями и опытом в области налогового законодательства, их задачей является помощь вам разобраться в сложных налоговых вопросах и предоставить правильные и актуальные ответы на ваши вопросы.

Основной преимуществом консультации с налоговым экспертом является возможность получить точную и профессиональную информацию о налоговых правилах и требованиях, применимых в вашей ситуации. Это может помочь вам избежать ошибок и проблем при заполнении налоговой декларации или при взаимодействии с налоговыми органами.

Кроме того, консультация с налоговым экспертом может сэкономить ваше время и усилия. Налоговые вопросы часто сложны и требуют изучения большого объема информации. Без профессиональной помощи может быть трудно разобраться во всех нюансах и получить решение своей проблемы. Налоговый эксперт может предоставить вам все необходимые объяснения и советы для быстрого и эффективного решения ваших налоговых вопросов.

Если вы столкнулись с сомнениями или сложностями при налогообложении, рассмотрите возможность получения консультации с налоговым экспертом. Это поможет вам избежать ошибок и проблем, а также сохранить свои финансы в порядке и снизить риск негативных последствий со стороны налоговых органов.